(6月MLF缩量平价续作,利率为何按兵不动?丨火线解读)

分析师认为,在6月MLF操作利率保持稳定,银行净息差处于历史低位,以及全国层面房贷利率与5年期以上LPR报价脱钩的背景下,6月两个期限品种的LPR报价都将保持不变。

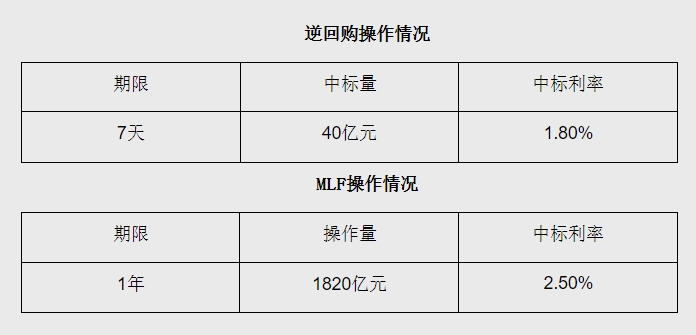

6月17日,央行公告称,为维护银行体系流动性合理充裕,人民银行开展40亿元公开市场逆回购操作和1820亿元中期借贷便利(MLF)操作,中标利率为1.8%和2.5%。

Wind数据显示,今日有2370亿元MLF到期,实现净回笼550亿元。

利率为何按兵不动

东方金诚首席宏观分析师王青认为,6月MLF操作利率不变,自2023年8月以来已连续10个月处于这一水平,符合市场普遍预期。主要原因有两个:

一是前期长端市场利率较大幅度下行,央行在多场合提示利率波动风险。近期长端市场利率有所回稳,但仍较大幅度向下偏离政策利率中枢,加之近期贷款利率走低,或意味着当前下调政策利率的迫切性不高。

二是一季度经济增长超预期,二季度宏观数据波动较大,当前整体上处于政策效果观察期,这也是近期MLF操作利率保持不变的一个背景。考虑到未来一段时间物价水平仍将偏低,经济增长动能有待进一步改善,三季度下调MLF操作利率仍是重要政策选项之一。

“当月缩量规模为550亿元,背后是受信贷需求偏弱及金融“挤水分”等影响,近期银行信贷投放节奏放缓,银行体系流动性较为充裕,商业银行对MLF操作的需求较低。”王青判断,当前正处于宏观经济回升向上过程的关键阶段,仍需货币政策有效发挥逆周期调节作用,由此,近期MLF缩量不必过度解读,并不代表政策面释放数量收缩信号。

光大银行金融市场部宏观研究员周茂华表示,价格工具方面,数据反映经济、物价延续修复与回升态势;市场利率维持低位,实体经济综合融资成本稳中有降,利率环境继续为经济复苏提供有力支持;银行净息差继续承压,加上海外市场剧烈波动,政策需要兼顾内外平衡,价格政策谨慎。数量方面,目前市场利率维持低位,流动性偏松,同业存单利率走低、十年期国债收益率维持低位,削弱MLF资金的吸引力。

6月LPR报价将保持不变

王青指出,三季度伴随金融“挤水分”影响逐步减弱,银行信贷投放加快,以及政府债券发行持续处于高位,银行对MLF的操作需求将会增加,MLF有望转向加量续作。此外,在6月MLF操作利率保持稳定,银行净息差处于历史低位,以及全国层面房贷利率与5年期以上LPR报价脱钩的背景下,6月两个期限品种的LPR报价都将保持不变。

周茂华也表示, 本月LPR利率将保持稳定。主要是国内商业银行净息差压力依然较大,个人住房贷利率下限取消等一揽子政策出台,有助于满足刚需与改善型住房需求,提振楼市信心;商业银行短期进一步调整LPR利率门槛不低。

“国内低物价环境、 常规政策空间,金融机构经营稳健,国际收支基本平衡与人民币汇率弹性足等,国内降息空间足。但价格工具需要综合考虑经济、物价走势,房地产复苏进度,促进市场资源有效配置、高效利用,并防范潜在风险滋生。”周茂华认为,后续价格工具调整需要关注经济、物价是否偏离复苏轨道,房地产复苏进度,并兼顾内外平衡。