概要:美股财报季即将开启,科技业盈利强势,占增长三分之一,但估值高。能源业虽回升仍垫底。金融机构净息差受关注,交易投行业务受益。科技七巨头盈利权重低,但市盈率极高。能源业开采放缓限制业绩。银行股面临净利差变化,关注贷款增长和费用支出。商业地产贷款为潜在风险。

**美股财报季即将揭幕:科技巨头独领风骚,传统行业估值洼地待发掘**

随着美股财报季的序幕逐渐拉开,科技行业的盈利表现无疑成为了市场关注的焦点。在这个信息爆炸的时代,科技巨头们凭借强大的创新能力和市场洞察力,一次又一次地刷新着盈利纪录,可谓一骑绝尘。

然而,与科技行业的繁荣景象形成鲜明对比的是,某些传统行业的估值却陷入了洼地。这些行业或许曾经辉煌,但如今在科技的浪潮下,它们的估值似乎被市场所忽视。然而,正是这样的估值洼地,为投资者提供了潜在的机遇。

在这个财报季中,我们将见证科技巨头的辉煌业绩,但同时也不应忽视那些被市场低估的传统行业。或许,在这些行业中,隐藏着未来的黑马,等待着有识之士的发掘。

让我们共同期待这个财报季的到来,见证市场的风云变幻,探寻那些被低估的宝藏。

在本周五(12日)的曙光中,摩根大通、花旗集团和富国银行即将揭晓他们的业绩成绩单,预示着新一轮财报季的华丽登场。据权威机构深入剖析,二季度美股的盈利表现有望再次突破两位数大关,其中科技巨头们更是以惊人的增速领跑市场,尽管其估值已经高居市场均值之上。

与此同时,能源板块的业绩也展现出了止跌回升的积极态势,但未来的前景仍受到行业开支预期的制约。然而,对于金融行业的巨头们而言,他们的交易和投行业务有望乘着美股上涨的东风,收获丰厚的回报。而美联储政策转向的预期,或许将成为影响他们净息差走向的关键因素。

在这个财报季,我们将一同见证金融市场的风起云涌,探寻各大板块的潜在机遇与挑战。让我们拭目以待,看这些行业巨头们如何在这场财报盛宴中展现他们的风采与智慧。

**科技浪潮涌动,业绩高峰正当时**

随着时代的飞速前进,科技板块正迎来其业绩的璀璨绽放期。在这片日新月异的领域里,每一个创新的步伐都在推动着行业的进步,每一次技术的突破都在书写着未来的辉煌。此刻,正是科技巨头们展现实力、收获成果的关键时刻。让我们共同期待,科技的力量如何继续引领世界,书写更多不可思议的传奇。

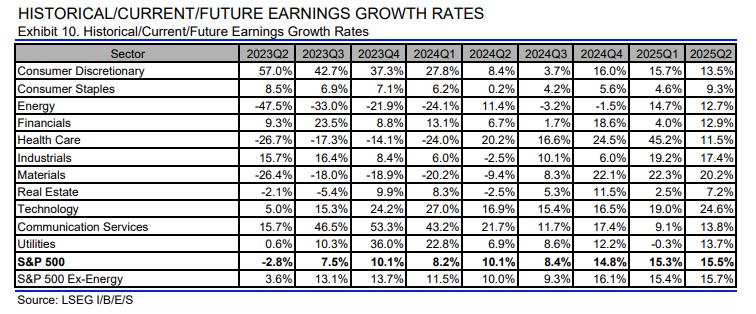

在近期伦交所(LSEG)精心整理并发布的机构预测数据中,我们欣喜地看到,二季度美股标普500指数成分股营收实现了令人瞩目的4.1%增长,净利润更是飙升了10.1%,这一数据无疑证明了美股市场连续第五个季度保持了稳健的正增长态势。这一成绩不仅彰显了美国经济的强大韧性和活力,也为全球投资者带来了极大的信心与期待。

在市场的瞩目之下,我们的业绩展现出了令人瞩目的实力。预计总盈利将勇攀高峰,达到惊人的4928亿美元,这一数字将毫无悬念地刷新历史纪录。我们的净利润率同样稳健,稳固在坚实的水平上,预计第二季度将保持在11.6%的高位。展望未来,我们对2024年和2025年的前景充满信心,预计全年净利润率将分别达到11.7%和12.6%,持续稳健的增长态势,彰显了我们强大的盈利能力和市场竞争力。

在工业领域的璀璨光芒下,工业股正书写着令人瞩目的辉煌篇章——连续13个季度实现同比正增长,这一成绩不仅稳固了其在各大行业中的领军地位,更是彰显了其持久不衰的活力与韧性。与此同时,非必需消费品、消费必需品以及金融领域也毫不逊色,预计将携手步入连续第六个季度的增长轨道,共同描绘出经济繁荣的斑斓画卷。

而在医疗保健领域,一场振奋人心的逆袭正在上演。经历了连续六个季度的同比负增长,如今,它正蓄势待发,预计将打破这一沉寂,迎来崭新的增长曙光。而原材料行业,虽然面临着盈利连续第八个季度下降的挑战,但我们也坚信,它将在市场的洗礼中,寻找到新的生长点和稳定机制。

在这充满变革与机遇的时代,各行各业都在用自己的方式书写着不凡的篇章。无论是工业股的持续领跑,还是非必需消费品、消费必需品、金融以及医疗保健的崛起,都昭示着我国经济正迈向更加稳健、多元的发展道路。

随着数字化浪潮的汹涌澎湃,信息科技无疑成为了引领市场增长的核心动力,其贡献预计将达到总盈利增长的三分之一,独领风骚。与此同时,医疗保健行业以其不可或缺的重要性,以及通信服务的广泛渗透,分别占据了盈利增长的25%和20%的份额。然而,与这些蓬勃发展的行业形成鲜明对比的是,原材料和房地产行业在本季度业绩中成为了拖累因素,其影响不容忽视。但无论如何,市场的未来依旧充满了无限可能,我们期待着更多行业的崛起和繁荣。

在当前的金融市场中,标普500指数的表现尤为引人注目。当我们深入剖析其远期12个月的市盈率时,一个惊人的数字跃然眼前——高达21.6倍!这一数字,不仅仅是数字的堆砌,更是市场热情与信心的体现。它标志着标普500指数自1985年以来的高位,稳稳地站在了第91百分位的巅峰之上。与过去10年的平均值18.1倍相比,更是展现出了惊人的19.3%的溢价率。这不仅是对市场未来走向的积极预期,更是对全球经济复苏与增长潜力的有力证明。在这波金融浪潮中,标普500指数无疑扮演着引领者的角色,其强劲的表现令人瞩目,也让人对未来充满了期待。

当我们深入剖析全球科技产业的格局时,一组震撼的数据跃然纸上。被誉为科技界的七大巨头——苹果、亚马逊、Alphabet、Meta、微软、英伟达和特斯拉,它们联手占据的市值权重高达33.4%,这一数字足以让整个市场为之侧目。更令人瞩目的是,这七家公司的盈利和营收权重分别为18.0%和10.2%,它们在财富积累和业务扩张上的速度,无疑已成为行业标杆。

若将目光转向它们的投资潜力,远期市盈率总计达到了惊人的33.0倍,这一数字不仅展现了它们强大的盈利能力,更预示着它们在未来市场中的巨大潜力。值得一提的是,这一市盈率较整体指数溢价高达53%,足见投资者对科技巨头的坚定信心与热烈追捧。

然而,当我们尝试从另一个角度审视这一市场现象时,若将科技七巨头排除在外,全市场的远期市盈率将降至18.0倍。这一数据的转变,不禁让我们对科技巨头的影响力有了更为直观的认识。它们不仅推动了整个科技产业的繁荣发展,更在市场中扮演着举足轻重的角色。

Zacks Investment Research洞察先机,热烈宣告科技行业的利润率正勇攀新高峰,预示着接下来的两年将迎来更为丰硕的收益。他们坚信,随着软件与服务领域利润率的节节攀升,其在整个科技收益版图中的比重将持续扩大。这一趋势,无疑是人们对人工智能生产力革命性影响的坚定信念和乐观预期的生动体现。

在科技的浪潮中,我们不禁为这一充满希望的未来而欢欣鼓舞。让我们共同期待,随着技术的不断进步和创新,科技行业将继续书写辉煌篇章,引领我们迈向更加繁荣和美好的明天。

在当前的全球能源格局中,能源板块的市值权重自2021年9月以来已实现了显著的飞跃,然而,这并未能改变其行业估值仍稳居市场底部的现状,仅为市场平均水平的11.8分之一。这一数字的背后,无疑揭示了能源行业的某种深层次挑战。

贝克休斯公司最新发布的报告更是为我们揭示了这一挑战的冰山一角。报告显示,美国的石油钻井平台活跃度降至了479个,这是自2022年以来的最低水平。资本纪律的加强、成本的控制,以及其他多种因素,使得众多能源企业不得不放慢了本土开采的步伐。这不仅影响了行业的整体发展,更是限制了其业绩的释放潜力。

然而,正是这样的挑战,也为我们揭示了一个巨大的机遇。在全球能源转型的大背景下,谁能更好地应对这些挑战,谁就有可能在这场变革中脱颖而出。让我们拭目以待,看能源行业如何在这一关键时刻,展现出其顽强的生命力和无限的发展潜力。

**新篇章开启:银行股是否能踏春而歌?**

在金融市场的舞台上,银行股总是扮演着举足轻重的角色。每当新的一年到来,我们都不禁期待它们是否能为我们带来一抹亮眼的色彩,如同春天的第一缕阳光,温暖而充满希望。

如今,随着市场的波动和政策的调整,银行股的未来走势愈发引人关注。它们能否在新的一年里迎来“开门红”,不仅关乎着投资者的信心,更牵动着整个金融市场的脉搏。

在这个充满变数的时代,银行股能否踏春而歌,成为我们共同关注的焦点。让我们拭目以待,期待它们在新的一年里绽放出更加耀眼的光芒!

在今天的金融舞台上,一场备受瞩目的盛事即将上演。花旗、富国银行与摩根大通这三大巨头,将依次揭开他们第二季度业绩的神秘面纱。这不仅是对各自实力的一次检验,更是外界窥探美国经济现状与未来走向的重要窗口。

在这三大金融巨擘的业绩报告中,我们将能够洞察到他们如何在复杂的经济环境中稳健前行,以及他们如何为投资者和消费者创造价值。这些数字背后的故事,无疑将为我们描绘出一幅美国经济的生动画卷,引领我们探寻未来经济发展的脉络与趋势。

让我们一起期待这场金融盛宴的开启,共同见证花旗、富国银行和摩根大通如何用实力书写属于他们的辉煌篇章!📈🔍💼

在最新的行业洞察中,Baird的资深分析师乔治(David George)以独到的视角为我们揭示了市场未来的核心走向。他坚信,尽管面临诸多挑战,但利差收入将展现出微妙的提升迹象,这无疑为市场注入了一剂强心针。然而,不容忽视的是,贷款增长正遭遇疲软,这要求我们必须更加审慎地评估风险与机遇。更为可喜的是,费用和支出的改善预示着行业运营效率的提升,这将为行业注入新的活力。

乔治的这份报告不仅为我们描绘了一幅行业的全景图,更为我们指明了前行的方向。在这个充满变革与机遇的时代,让我们携手并进,共同迎接行业的崭新篇章。

在金融界的浩渺海洋中,净利息收入(NII)犹如一盏指引盈利之路的明灯。近期,随着美联储为稳定经济、抑制通胀而连续加息高达525个基点,金融机构的净利差格局也随之迎来了变革的浪潮。

在这场金融浪潮中,摩根大通如同破浪前行的巨轮,稳健而坚定。根据Visible Alpha的权威市场统计,摩根大通预计第二季度的NII将较去年同期呈现增长态势,这一预测无疑在业界引发了广泛的关注与期待。与其他金融巨头如花旗、富国银行和美国银行相比,摩根大通所展现出的强劲势头和独特战略,更是让市场对其未来的表现充满了信心。

市场将紧密关注这一净利息收入转折的迹象,这不仅是对摩根大通自身盈利能力的考验,更是对整个金融界在高利率环境下贷款增长所面临的挑战的一次重要检验。让我们共同期待摩根大通在这场金融变革中,能够继续展现其卓越的盈利能力和战略眼光,为投资者和市场带来更多的惊喜与收获。

Piper Sandler公司深度洞察,揭示了美国银行业的发展趋势。他们的报告预示着,美国银行在本季度的NII可能已达到”最低谷”,接下来将迈入一段强劲的复苏之旅,迎向新的增长高峰。而富国银行也预计在今年的晚些时候会达到其业绩的底部,随后将踏上复苏之路。然而,摩根大通的情况则稍显复杂,它可能会在未来的较长一段时间内,继续面临业绩上的压力与挑战。

这一系列的预测,无疑为投资者们提供了宝贵的市场情报和洞察。无论是那些已经在市场上深耕多年的投资者,还是刚刚入场的新手,都能从中找到指引,为自己的投资决策增添更多的信心与底气。

在二季度,美股市场展现出了令人瞩目的活力,为交易和投行业务的蓬勃发展提供了肥沃的土壤。Jefferies的资深分析师法农(Daniel Fannon)深度洞察市场动向,他坚信IPO市场的复苏将为摩根士丹利和高盛两大巨头带来显著的增长机遇。

法农先生的预测显示,高盛在咨询业务方面的收入表现出色,预计同比飙升15%,达到了惊人的7.42亿美元。与此同时,摩根士丹利也不甘示弱,咨询收入同比增长17%,达到了5.32亿美元,显示出其强劲的市场竞争力。

而在交易收入方面,高盛预计将迎来9%的增长,总额有望达到62亿美元,这一数字无疑将再次巩固其在全球金融市场的领先地位。摩根士丹利也紧随其后,预计交易收入将同比增长5%,达到48亿美元,彰显出其在交易领域的深厚实力和稳健表现。

总体来看,二季度美股市场的繁荣为摩根士丹利和高盛带来了难得的发展机遇。这两大投行巨头凭借其在市场中的卓越表现,将继续引领全球金融市场的风向标。

**商业地产CRE贷款:一场未知的风暴?**

在商业地产的海洋中,CRE贷款似乎正悄然酝酿着一场潜在的危机。房东们正竭尽全力,试图在更高的利率环境下进行再融资,然而,与此同时,贷款的拖欠率却在悄然上升,如同暗流涌动,预示着风暴的来临。

地区银行,虽常被提及为这场风暴的“前沿阵地”,但大型银行也并非能置身事外。近期,一项引人注目的市场研究发现,当我们将房地产投资信托基金(REITs)的信贷额度纳入考量时,大银行对CRE贷款的敞口实际上比人们最初想象的还要高。这一发现,无疑给市场增添了几分不确定性和紧张感。

以美国银行为例,他们预计富国银行对CRE的拨备在第一季度已经达到了7.9%。这一数字,不仅揭示了大型银行在CRE贷款方面的深度参与,也预示着他们在这场潜在风暴中可能面临的巨大挑战。

面对这样的形势,我们不禁要问:商业地产CRE贷款,真的会演变成一场未知的风暴吗?而这场风暴,又将如何影响整个经济格局?这一切,都值得我们深思。