截止7月底,各家公募基金陆续完成了二季度报告的披露。

01

国家队继续护盘

但市场难掩颓势

二季度上半场,市场震荡上行,随着“新国九条”的推出,风格切换大盘价值,市场在5月中下旬升至阶段高点;下半场,地产政策落地,但地产数据未出现显著改善,市场情绪转弱,市场开启快速下跌。

尽管二季度国家队继续在用力护盘,但似乎也难以挽救市场的颓势。基金二季报数据显示,中央汇金在大举扫货华泰柏瑞、易方达、华夏、嘉实的沪深300ETF,以及华夏上证50ETF、南方中证500ETF等,重仓增持96亿份,估算增持资金合计超300亿。

最终万得全A季度收跌5.32%,市场主要宽基指数季度表现全绿,其中上证50、沪深300跌幅分别为0.83%,2.14%;创业板指数、科创50、中证1000跌幅分别达到7.41%、6.64%、10.02%。对比来看,中小盘相较于大盘股跌得更狠。

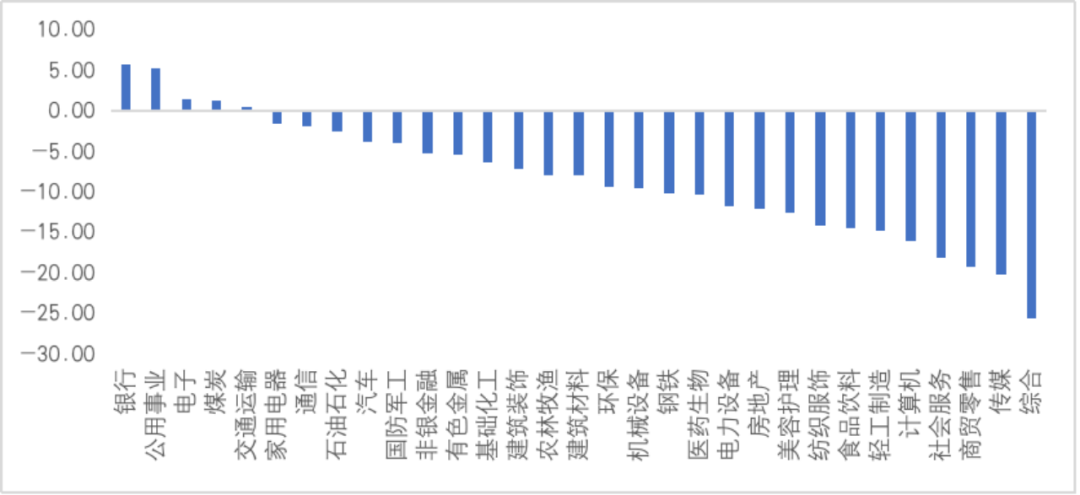

板块与主题方面,银行、公用事业、煤炭、交运、家电等红利板块以及AI算力产业链相关的电子、通信板块表现较好,其余板块表现均相对较弱。

市场行情持续低迷之下,主动权益型基金的净值与新发基金规模均持续收缩。二季度末,市场整体主动权益基金(以普通股票型、偏股混合型、平衡混合型和灵活配置型基金作为主动权益基金统计口径)资产净值3.52万亿元,较一季度3.66万亿元继续下跌3.92%,但跌幅相较一季度有所收窄。二季度新发行主动权益基金规模250.90亿元,处于历史冰点,较去年二季度同期下降了40.02%。

02

港股吸引力增加

已披露的基金二季度报告显示,主动权益基金股票仓位较一季度环比小幅下降1.68个百分点达到82.36%,但港股对于机构的吸引力有所增加。数据显示,二季度主动权益基金港股及其他市场仓位占比8.60%,环比上升1.87个百分点。究其原因,一方面,是高股息红利策略在港股市场同样拥有很高的热度,且港股企业具备股息率更高、分红更为稳定的特征;另一方面,证监会上半年发布了5项资本市场对港合作措施,有助于畅通互联互通机制,进一步提升港股流动性。

03

加仓电子、通信

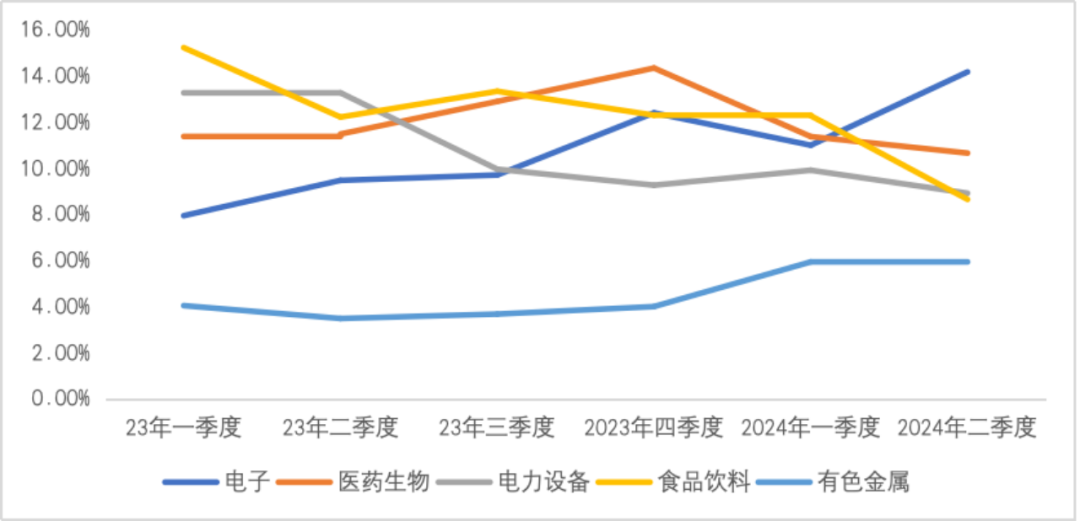

二季度行情分化演绎之下,主动权益基金的行业配置变化也比较大。季报数据显示,二季度主动权益基金前5大行业配置分别为电子(14.17%)、医药生物(10.65%)、电力设备(8.91%)、食品饮料(8.64%)、有色金属(5.92%)。

受益于AI产业链上游算力的发展趋势以及电子产业周期见底回升的预期,二季度电子板块重仓比例大幅提升,由一季度10.99%提升至二季度的14.17%,比例提升3.18个百分点,达到机构对电子板块历史重仓比例的最高位。与此同时,AI算力带动下通信板块的重仓比例也提升了1.21个百分点,连续两个季度被增持。

04

红利分歧加大

除算力之外,具备高股息特征的公用事业、家用电器、银行和煤炭等分别获加仓0.65/0.47/0.37/0.05个百分点,重仓比例小幅提升。高股息红利策略自去年开始,一直是作为股市波动当中的“稳稳的幸福”,收益表现不俗,二季度中证红利全收益指数在宽基指数集体翻绿的行情下仍然有2.48%的正收益。

然而红利行情演绎到当前阶段,赛道开始逐渐形成拥挤,板块估值水平也开始不断接近历史高位,数据显示,中证红利指数动态PE估值处于过去3年96.71%分位数。因此市场对于红利策略开始形成分歧,部分基金经理认为,市场对红利资产的追逐已经偏离价值。

尽管从持仓数据看,二季度整体主动权益基金对于红利的重仓比例有所提升,但是部分基金经理已经在二季度对红利进行了减持,如易方达张坤管理的三只基金,在二季度大幅减持中国海洋石油;傅鹏博管理的睿远成长价值基金,在二季度减持了中国移动;招商行业精选基金,对银行股减持较多;嘉实基金谭丽适度减持了部分资产。

05

减持白酒、医药、光伏

与电子板块加仓形成鲜明对比的是,食品饮料、计算机、医药生物、电力设备遭遇大幅减持。尤其食品饮料板块,从一季度第一大重仓板块降至二季度的第四,重仓比例下降了3.63个百分点,近几年来首次跌出机构前3大持仓。

细分板块来看,白酒仓位调整最为明显,重仓持股比例环比下降3.11个百分点;其他啤酒、乳品、软饮料、零食等调整相对较小。

公募基金集体减持白酒的逻辑也很简单,今年以来宏观经济数据依然持续表现较弱,白酒销量持续低迷。茅台批价自2700元一度加速下探到跌破2200元,茅台经销商和黄牛党甚至一度因为存货出现巨大跌价和抛压风险,上演“集体反水”风波,茅台的股价也一度连跌数周,险些跌破1400元。尽管茅台管理层喊话试图稳住市场情绪,但不少机构还是出现了分歧,主要还是基于对经济复苏的偏悲观预期。

06

前10大重仓个股

“酒味不浓了”

二季度,以往的重仓个股比例不少出现了环比下降,尤其在以往一直被机构当做压舱石的“茅五泸汾”四大白酒巨头,被大规模减持,其中贵州茅台被减持825万股,五粮液从第四大重仓调整至第8,减持3886.63万股,而泸州老窖、山西汾酒更是直接从前10榜单当中消失。

相反,更具成长性的腾讯控股、立讯精密、美的集团、中际旭创、沪电股份、新易盛、海尔智家、美团-W、工业富联等遭遇增持。其中,中际旭创作为光模块领域的头部企业,在全球AI算力互联需求带动之下,未来成长潜力不俗,被机构大幅增持,首次进入前10大重仓股名单。