证券时报记者 匡继雄

今年以来,我国集成电路进出口保持向好态势。8月7日,海关总署发布的数据显示,今年7月,我国集成电路出口金额985.6亿元,同比增长26.77%,出口额已连续9个月同比增长。今年前7个月,我国集成电路出口6409.1亿元,同比增长25.8%,在出口的重点商品中,增幅仅次于船舶;累计进口额同比增长14.4%,进出口累计数据已连续7个月保持双位数增长。

回顾过去10年,我国集成电路产业不仅在规模上保持着高速的增长态势,在质量上也实现了飞跃式的提升,国产化水平大幅提高,涌现一批龙头企业,已成为推动经济增长的重要驱动力之一。

产业规模持续壮大

根据国家统计局数据,2024年上半年,我国集成电路产品产量同比增长28.9%,远超同期GDP的增速。

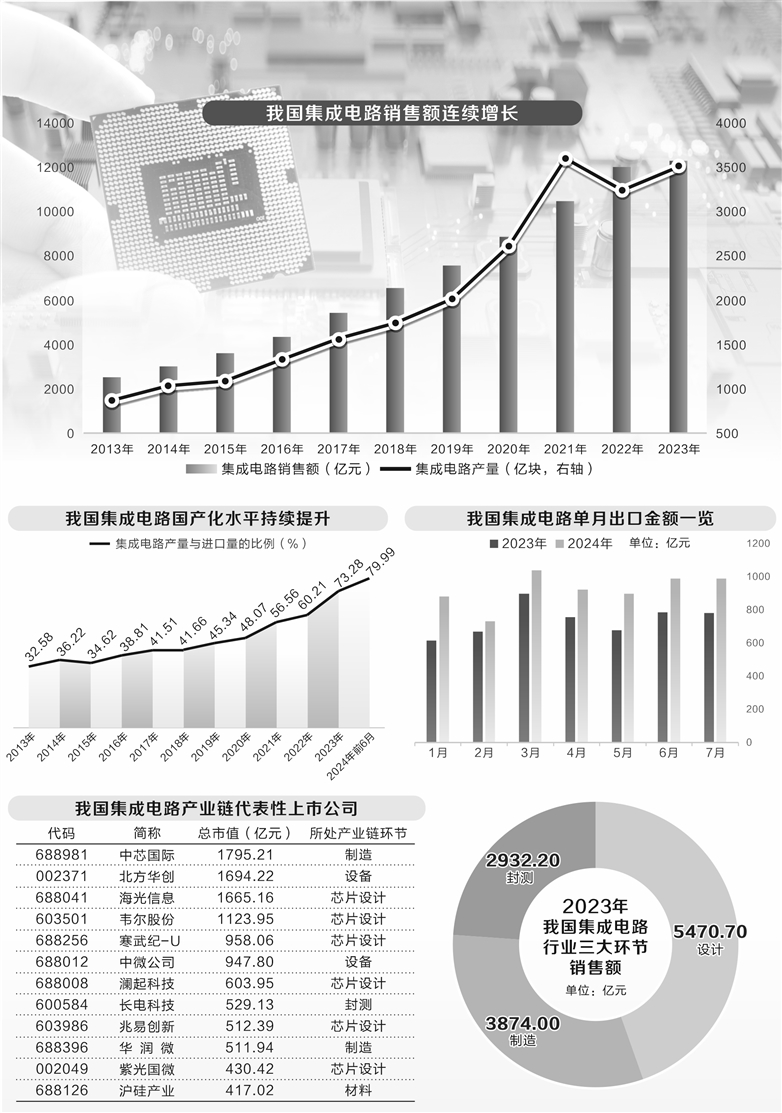

2013年—2023年,我国集成电路产量年均增长率达15.01%,集成电路销售额年均增长率则达17.21%。

国内集成电路产量在2014年首次突破1000亿块,销售额则在2021年首次突破万亿元大关。到2023年,国内集成电路产量已达3514.36亿块,销售额达到1.22万亿元,分别是2013年的4.05倍和4.89倍。

我国集成电路销售额占全球市场的比例由2013年的16.46%提高到2023年的40.4%,在全球集成电路市场中的地位显著提升。

同时,我国集成电路国产化水平不断提高。2013年全国集成电路生产数量与进口数量的比例为32.58%,2024年前6月,这一比例上升至近80%,反映出我国集成电路生产自给持续上升,国产化水平显著提升。

此外,从价格来看,我国集成电路进口均价与出口均价之间的差距呈现缩小态势,市场竞争力增强。

行业结构不断优化

在集成电路行业规模持续壮大的背景下,行业内三大核心环节(设计、制造与封测)的规模结构也持续优化,附加值较高的设计环节销售额占行业总销售额的比例显著提升,成为比重最大的环节。

据中国半导体行业协会数据,2015年以前,封测环节销售额一直占比最高,2004年、2006年、2007年封测环节销售额占比更是超过了50%,是集成电路行业内第一大产业。

到2023年,设计环节销售额达5470.7亿元,占比达44.56%,较10年前提升12.32个百分点,10年复合增速达21.07%;制造环节销售额达3874亿元,占比达31.56%,较10年前提升7.6个百分点,10年复合增速达20.49%;封测环节销售额为2932.2亿元,占比为23.88%,较10年前下降了19.92个百分点,10年复合增速为10.31%。

区域集聚效应显著

伴随着集成电路产业的高速发展,区域集聚效应也日益显著,形成了以上海为核心的长三角、以深圳为核心的珠三角、以北京为核心的京津冀三大聚集区。其中,长三角地区(包括上海、江苏、浙江、安徽)是国内最主要的集成电路开发和生产基地,在产量上占据领先地位。

2023年长三角集成电路产量为1641.26亿块,同比增长8.57%,占全国比重约47%。江苏、上海、浙江、安徽集成电路产量分别为全国第一、第四、第五和第九位,其中江苏集成电路产量就占全国总产量的30%。

从上市公司来看,长三角地区在集成电路材料、设备、设计、制造、封测各细分领域的上市公司数量占比分别为47.6%、44.4%、54.3%、85.7%、69.2%。

从各区域集成电路产业的发展特色来看,长三角在设备和制造、封测环节具有领先优势。在设备领域,上海的中微公司市值超过900亿元,仅次于北京的北方华创。在制造领域,全国上市公司较少,仅7家,其中有6家位于长三角,上海中芯国际、江苏华润微市值位居行业前两位。在封测领域,13家A股公司中有9家位于长三角,其中4家位于江苏,长电科技和通富微电市值位居行业前两位。

珠三角地区在设计环节发展较为突出,江波龙、汇顶科技、佰维存储、全志科技等公司市值超百亿元;京津冀地区在设备、设计方面特色明显,设备公司北方华创、设计公司海光信息市值均超1600亿元。

此外,其他地区的重点城市,如天水、成都、西安、重庆、长沙等地也有一些代表性的集成电路产业项目,正在形成地区特色的集成电路产业集群。

涌现一批龙头企业

当前,我国集成电路产业链日益成熟,实现了从上游原材料与设备,到中游设计、制造与封测,再到下游应用的全链条覆盖,涌现了一批代表性企业。

数据宝根据申万行业分类统计,截至8月7日,半导体材料领域A股公司有21家,其中沪硅产业、雅克科技、天岳先进市值超200亿元。

沪硅产业是我国半导体硅片领军企业,公司掌握了半导体硅片生产的多项核心技术,全面突破了300mm近完美单晶生长、超平坦抛光工艺以及极限表征等关键技术瓶颈。

半导体设备领域A股公司有18家,其中北方华创市值接近1700亿元,居首。公司半导体装备主要产品包括刻蚀、薄膜沉积、炉管、清洗、晶体生长等核心工艺装备。

集成电路设计领域A股公司有81家,其中海光信息、韦尔股份市值均超千亿元。海光信息主要产品包括海光通用处理器(CPU)和海光协处理器(DCU)等,产品生态环境丰富,兼容x86与类CUDA环境,应用广泛。

集成电路制造领域A股公司有7家,其中中芯国际市值接近1800亿元。全球市场研究机构集邦咨询发布的全球晶圆代工企业营收排名显示,中芯国际2024年第一季度排名首次超过格芯、联电,跃升至第三名,仅次于台积电和三星,市场份额达到5.7%,营运表现优于其他对手。

集成电路封测领域A股公司有13家,其中长电科技、通富微电、华天科技市值均超200亿元。根据芯思想研究院发布的2023年全球委外封测市场占有率榜单,长电科技、通富微电、华天科技跻身全球前6名,在封装测试知识产权等领域达到全球顶尖水平。

集成电路产业链各细分领域的突破与企业对研发投入的重视密切相关。最新中国统计年鉴数据显示,2022年集成电路制造领域的规模以上工业企业新产品开发经费支出达到了671.5亿元,10年复合增速达23.59%;R&D经费支出则为527.07亿元,10年复合增速达23.29%。上市公司层面,集成电路行业三大环节上市公司2023年合计研发费用达474.6亿元,近3年复合增速达21.81%。

整体来看,我国集成电路产业链在设计、制造、封测等环节均取得了显著进展,技术创新能力持续提升,产业竞争力不断增强。

产业环境日臻完善

我国集成电路产业快速壮大的背后是产业环境的不断完善。

国家层面,先后出台一系列集成电路投资税收减免、政府补贴相关政策,保障供应链安全,促进行业健康发展。如,国务院2020年发布《新时期促进集成电路产业和软件产业政策》,从财税、投融资、研究开发、进出口、人才、知识产权、市场应用、国际合作等多方面推动集成电路发展;财政部、税务总局2023年发布的《关于集成电路企业增值税加计抵减政策的通知》提出,自2023年初至2027年末,允许集成电路设计、生产、封测、装备、材料企业,按照当期可抵扣进项税额加计15%抵减应纳增值税税额。

地方层面,各地集成电路产业政策有几个特点:

一是产业发展赛道明确,目标细化。如上海2021年发布的《上海市战略性新兴产业和先导产业发展“十四五”规划》提出,“十四五”期间,集成电路产业规模年均增速达到20%左右。 二是分层培育企业。如无锡2023年发布的《关于加快建设具有国际影响力的集成电路地标产业的若干政策》提出,支持总部经济发展、引进优质设计企业、培育集成电路“链主”企业、培育专精特新企业、鼓励企业上市。

三是精准补贴、精准招商。如上海科经委2022年发布的《浦东新区促进集成电路和新一代通信产业高质量发展专项操作细则》、武汉市经信局发布的《武汉市集成电路产业发展若干政策专项资金管理办法(2023年修订版)》均明确了财政资金对集成电路产业的资助范围。苏州围绕集成电路芯片设计、高端制造、先进封测、关键设备、核心材料、自主软件六大主赛道,微机电系统、第三代半导体两大特色领域精准招商。

此外,国家与地方政府双管齐下,通过设立专项产业基金,为集成电路行业提供强劲的资金支持。如,国家集成电路产业投资基金三期于5月24日正式成立,注册资本达3440亿元,高于前两期基金的总和;地方层面,以上海为例,7月26日,该市正式启动了三大先导产业母基金,其中集成电路产业母基金总规模达到450.01亿元,重点投资于设计、制造、封测、装备材料等领域。