从“中国制造”迈向“中国智造”、从“产品出口”到“品牌输出”、从“选择题”到“必答题”,中国产业的全球影响力正从单纯的制造规模向塑造国际品牌形象提升。中企出海已蔚然成风,出海方式也呈现多样化,包括海外并购、投资自建和供应商合作等路径。半年报披露即将收官,上市公司上半年境外收入逐步浮出水面。在全球经济放缓的背景下,出海成为企业开辟新增长曲线的重要法宝。

截至8月29日,A股市场近3900家公司发布2024年半年报,其中超2000家公司披露境外收入,出海规模整体再创同期历史新高。经过多角度分析显示,以A股上市公司为代表的中国企业,在出海进程、出海结构、出海地域等方面呈现八大亮点或趋势。

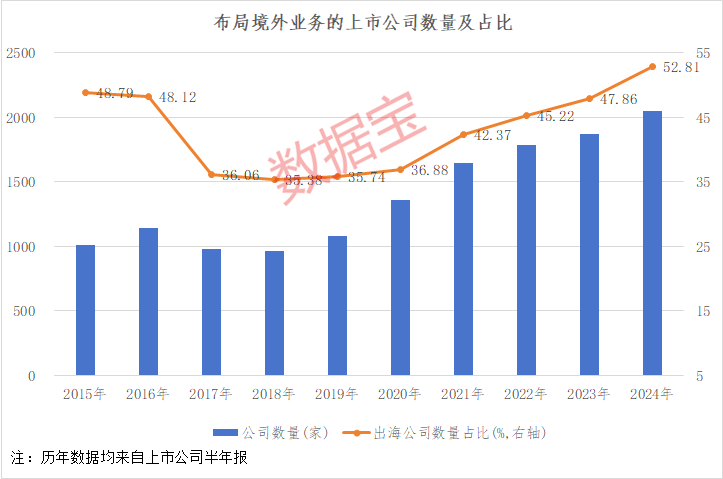

趋势一:出海公司数量创历史新高

今年7月,商务部等多部门联合印发《关于加强商务和金融协同 更大力度支持跨境贸易和投资高质量发展的意见》(以下简称《意见》),《意见》提出,支持保险机构优化承保理赔条件,进一步扩大出口信用保险覆盖面,为企业更好“走出去”提供保险保障。

国家政策利好、出海环境宽松,为出海提供保障,极大提升了企业的境外经营信心。

据证券时报·数据宝统计,对当前已披露半年报公司进行统计发现(披露境外营收数据即为出海公司),拥有境外业务的上市公司数量逐年提升。2024年上半年有2049家公司布局境外市场,数量创同期历史新高;布局境外市场的公司数量占比连续上升,2024年上半年达到52.81%,较上一年同期提升近5个百分点,上市公司对境外业务的重视度大幅提升。

与年度数据对比发现,2024年上半年布局境外市场的公司数量低于2023年全年的2481家,意味着若完整披露,2024年上半年布局境外业务公司数量或将更多。

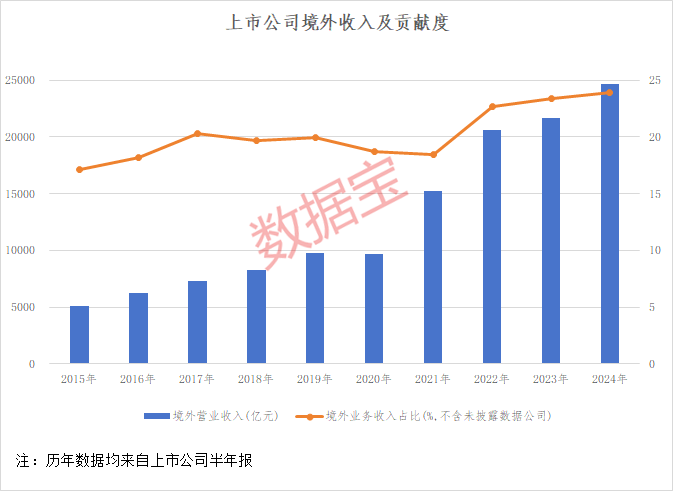

趋势二:境外营收贡献度创历史新高

据数据宝统计,2049家公司2024年上半年实现境外收入2.46万亿元,创历史新高(可比公司),较10年前增加近4倍。

从境外收入分布来看,2024年上半年境外收入超10亿元公司数量占比较10年前显著提升。具体来看,47家公司境外收入超百亿元,洛阳钼业以935.82亿元的规模首次居第1位,公司主要业务分布于亚洲、非洲、南美洲和欧洲,是全球领先的铜、钴、钼、钨、铌生产商。位居第2、第3位的是美的集团、立讯精密,上半年境外收入均首次突破900亿元。另外,167家公司上半年境外收入创过去10年新高,除前述3家公司外,潍柴动力、恒逸石化、海康威视等公司均在其中。

从境外收入贡献度(境外收入/营业收入)来看,若以披露境外收入的公司计算,自2021年以来,A股公司上半年境外收入贡献度逐年提升,2024年上半年接近24%,贡献度创历史新高。

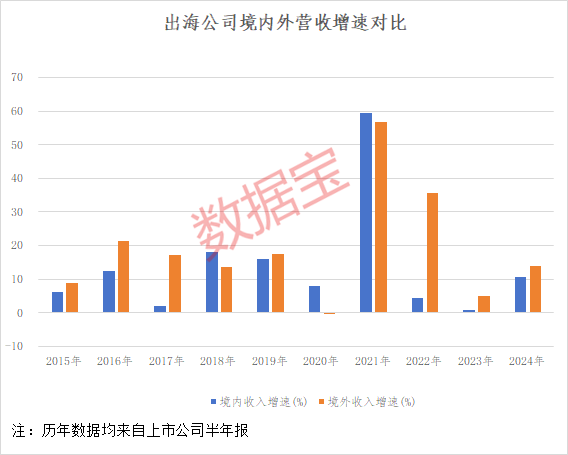

趋势三:出海成为企业第二增长极

在全球化以及国内竞争加剧的背景下,“不出海,就出局”似乎已成为共识,出海成为国内企业拓展业务的选择,并逐渐发展为公司的第二增长极。

据数据宝统计,自2022年以来,上市公司境外收入增速持续超过境内收入。2022年上半年,上市公司境外收入增速超过35%,同期境内收入微增;2024年上半年,上市公司境外收入增速接近14%,同期境内收入增速10%左右。

境外业务的稳健扩张保证了上市公司的整体业绩增长,出海公司的营收增速超越了暂无出海业务公司。对比显示,暂无出海业务的公司2023年、2024年上半年营收增幅分别为1.05%、-5.37%,均低于出海公司同期1.72%、11.26%的营收增幅。

从单家公司来看,出海公司中,2024年上半年境外业务收入增速超过整体营收增速的公司占比超五成。毫无疑问,这些公司的境外业务为业绩贡献重要增量。比如洛阳钼业,2024年上半年境外收入增速73.06%,同期公司整体营收增速仅有18.56%;孚能科技上半年境外收入52.16亿元,同比增长24.33%,同期公司整体营收小幅下降0.15%。

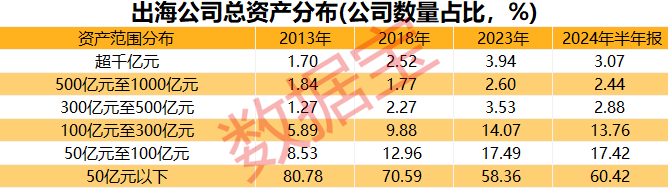

趋势四:大公司出海数量占比较10年前翻倍

对出海公司的规模分析后发现,与10年前相比,大公司出海积极性更高,占比显著提升。以公司总资产进行统计,截至2023年末,百亿以上资产的出海公司超800家,占比24.15%,较10年前增加13个百分点以上;千亿元资产的出海公司占比3.94%,创历史新高,占比较10年前翻倍。2024年上半年,百亿资产公司数量占比依然超过22%。

与上述对应的是,资产规模较小的公司占比持续下降。2023年末,50亿元以下资产的出海公司数量占比60%左右,较10年前下降22个百分点以上。

对于中小规模公司而言,大型公司在品牌知名度、供应链等方面更具备优势。在“竞争激烈、内卷严重”的背景下,大型公司通过出海可以分散市场风险,避免对单一市场的过度依赖,同时开拓新的增长点,这成为大型公司积极出海谋求长远发展的驱动因素。

趋势五:民营企业成为出海重要力量

从加入世界贸易组织,到共建“一带一路”,到实施自贸试验区提升战略,中国企业“走出去”的道路不断拓宽,“走出去”的步伐也越来越快。按公司属性划分,可以清晰地发现,民营企业正加速出海,境外收入及对营收的贡献度均保持上升趋势,成为推动中国企业国际化的重要力量。

具体来看,2024年上半年民营企业境外收入达到1.27万亿元,同比增长16.63%;同期地方国企境外收入增速接近19%,央企在7%左右。随着核心竞争力的提升,民营企业境外收入份额(占全部公司境外收入比重)逐年上升,自2018年持续超过国企,2024年上半年创历史新高,接近52%,较10年前提升21个百分点以上;国企(含地方国企和央企)境外收入份额34%左右,较10年前下降15个百分点左右。

从境外收入对营收的贡献度来看,民营企业由2014年上半年的22%左右提升至2024年上半年的31%,贡献度创历史新高;与此同时,国企境外收入贡献度由2014年上半年的13%左右提升至2024年上半年18%左右,其中地方国企由14.21%提升至20%左右,央企由12.2%提升至16%左右。

趋势六:专精特新公司加速出海

因细分市场规模小,专精特新企业出海意愿强烈。2023年3月,工信部中小企业发展促进中心发布的《数字化助力专精特新中小企业国际化发展路径探索及研究报告》显示,86%的专精特新中小企业制定了明确的国际化计划。

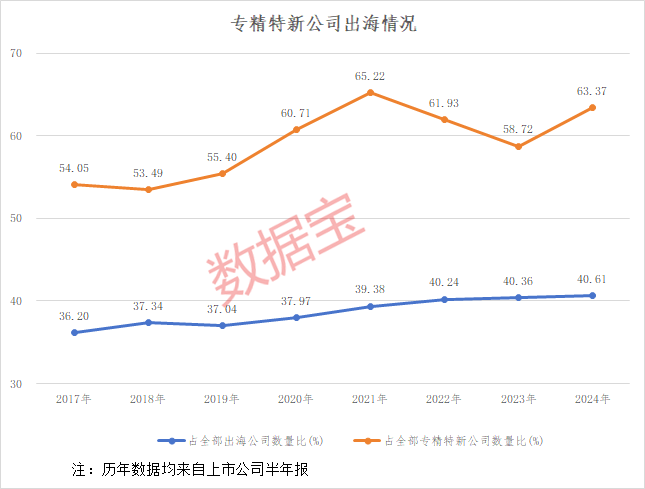

据数据宝统计,2024年上半年,有832家专精特新上市公司布局境外市场,境外收入合计超过8100亿元,两者均创下历史新高。从相对数来看,2024年上半年专精特新出海公司数量占全部出海公司数量比接近41%,创历史新高,境外收入份额(占全部公司境外收入)占比33%左右,较去年小幅下降;境外收入占相关公司营收比重27%左右,创近10年次新高。

2024年上半年专精特新公司出海率(专精特新出海公司/披露半年报的全部专精特新公司)为63.37%,占比创近3年同期最高,近8年次新高。

举例来看,贵研铂业、烽火通信2024年上半年境外收入分别为36.03亿元、33.6亿元,2家公司近8年来首次于半年报披露境外收入,其中贵研铂业为国家级专精特新“小巨人”企业, 烽火通信旗下子公司为国家级专精特新“小巨人”企业。

趋势七:产业提升推动出海结构升级

技术的升级、供应链能力的提升是出海结构发生变化的重要原因。按照申万一级行业划分,以年度数据来看,过去10年间,建筑装饰、综合等行业境外收入占营收比重呈下降趋势,电子、通信、家用电器等行业出海积极性持续高涨,境外收入占比始终占据高位。

与5年前对比发现,有色金属、医药生物、传媒、电力设备等行业境外收入占比均提升30%以上;社会服务、交通运输、房地产、煤炭等行业均下降30%以上。今年以来,在新兴产业快速发展拉动需求、供给侧改革深化以及政策支持等多重因素下,有色金属行业整体呈现出生产增长、投资加速、进出口活跃的良好发展态势。2024年有色金属、传媒等行业境外收入占营收比重均超过25%。

由此可见,中国企业的出海结构正在升级,从传统行业到包括高端制造业、信息技术、锂电池等新兴产业。出海结构的升级,间接表明我国高端制造业在全球竞争力增强。

作为国内制造业出口的领头羊,以服装、家具、家电为主的“老三样”,以及以新能源汽车、锂电池、光伏产品为主的“新三样”境外收入均呈稳定增长趋势,2014年“老三样”上市公司境外收入接近1800亿元,“新三样”仅500亿元左右。2023年“老三样”上市公司境外收入接近6200亿元,“新三样”接近9000亿元,自2018年以来“新三样”上市公司境外收入增速持续超过“老三样”,2023年“新三样”公司境外收入同比增长23.51%,“老三样”增速仅5%左右。

2024年上半年,“老三样”公司境外收入2362.18亿元左右,“新三样”公司境外收入超过2900亿元。2023年《国家风险分析报告》显示,近年来制造企业凭借国内供应链的绝对优势,跟随海外贸易的进一步开放与目标市场的拓宽深耕,产业势能厚积薄发,增量十分可观。

趋势八:东南亚成国内企业出海热土

全球经济疲软,东南亚等新兴市场逆势崛起。得益于人口红利和开放的投资环境,东南亚地区逐渐成出海热土。国内企业不再局限于传统的北美、欧洲、拉丁美洲,在亚洲、非洲等地区的投资活动日益增多。

根据国家统计局公布的对外贸易数据,按地域划分,我国对以泰国、印度尼西亚等为主的东南亚的出口额占总出口额比重增幅最大,由2016年的12.5%提升至2022年的16.09%;对美国出口额占比由2016年的18.8%下降至2022年的16.62%,我国对东南亚、美国的出口额占比基本持平。

从A股市场来看,在半年报或年报中提及“亚洲”或“东南亚”的出海公司,2023年多达2351家,数量创历史新高;近1000家公司在2024年半年报提及“亚洲”或“东南亚”,意味着相关公司的业务或有布局亚洲或东南亚。比如传音控股2024年上半年境外收入高达345亿元,创历史同期新高,公司销售区域主要集中在非洲、南亚、东南亚等全球新兴市场国家;阳光电源2024年上半年境外收入134.76亿元,除在美国、印度等传统市场持续发力外,巴基斯坦、越南等东南亚、中东新兴市场也呈现快速增长迹象。

中国企业出海机遇与挑战并存

近十余年,基于技术的升级、服务的提升、供应链的成熟等优势,中国企业在出海规模、产业结构、辐射范围等方面取得了瞩目的成绩,中国制造已成为闪亮世界的名片。

出海被不少中国企业视为“破局”的关键,在拉动业绩增长,打造第二增长曲线方面发挥重要作用。《2023年中国企业出海信心报告》中提到,87.6%的参访企业展现出宽松环境下对海外业务发展的正向信心,超六成企业有海外业务拓展计划。

对于中国上市公司而言,出海不仅可以拓展市场,也是提升品牌影响力、增强国际竞争力的重要途径。然而,想要答好出海这道题,并非易事。受地缘政治风险、经济和文化发展的差异等因素影响,企业在海外市场拓展过程中,难免会面临较高风险。

在未来,中国企业在深度出海过程中,应重视多方面的问题,比如注重本地化运营、技术创新和品牌建设;注重目的地的选择,关注国际政治经济形势的变化,灵活调整出海策略;注重ESG相关信息的全方位披露,以应对当地政府对环境、社会责任及公司治理的合规要求。