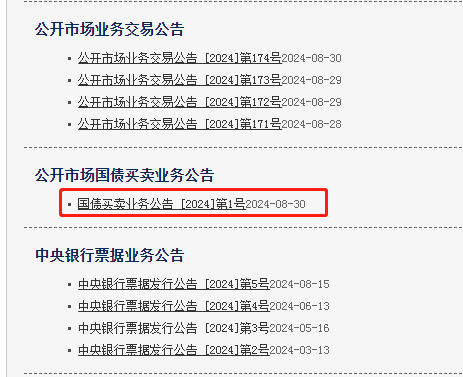

央行官网上线“公开市场国债买卖业务公告”专栏后,8月30日即出现了第一次更新。

8月30日,央行官网发布了国债买卖业务2024年1号公告,2024年8月,人民银行开展了公开市场国债买卖操作,全月净买入债券面值为1000亿元。

今年以来,国债收益率持续较快下行,央行已多次通过多种方式来引导市场预期。分析人士指出,央行买卖国债可以避免长端利率过度偏离合理水平,有助于稳定债市的预期。

首次开展国债买卖业务

央行公告称,为贯彻落实中央金融工作会议相关要求,2024年8月中国人民银行开展了公开市场国债买卖操作,向部分公开市场业务一级交易商买入短期限国债并卖出长期限国债,全月净买入债券面值为1000亿元。

据证券时报记者了解,此次央行出手买卖国债,为史上首次。今年7月1日,央行曾宣布将于近期面向部分公开市场业务一级交易商开展国债借入操作,标志着央行正式将国债纳入公开市场操作工具箱。

在今年6月17日陆家嘴论坛的演讲中,央行行长潘功胜表示,把国债买卖纳入货币政策工具箱不代表要搞量化宽松,而是将其定位于基础货币投放渠道和流动性管理工具,代表未来货币政策框架演进的一个重要方向。

华泰证券认为,如果中国央行将国债操作纳入常规工具箱,将有助于平滑货币政策操作、加强财政和货币政策协调、以及推动国债市场的长期发展。

实际上,自今年4月以来,央行多次提示关注长端利率风险,潘功胜在陆家嘴论坛上更是强调要保持正常向上倾斜的收益率曲线。华泰证券认为,此次央行开展国债借入操作,如果随后进行卖出操作的话,可能有助于支撑相应久期的国债利率,防止国债利率“过快下行”。

而在8月29日,央行也宣布,以数量招标方式进行了公开市场业务现券买断交易,从公开市场业务一级交易商买入4000亿元特别国债。据悉,央行此次买入的特别国债是财政部2007年发行、2017年续作的特别国债的再次到期续作。

华夏基金表示,本次特别国债的到期续作虽然没有增加央行对国债的持有规模,但却实实在在地提升了持有债券的久期。此外,央行现在持有了长久期国债,如果日后在市场卖出,会形成重大影响,可以影响长端利率的走势。

央行买入4000亿元特别国债,无疑为“借券卖出”提供了“弹药”。招商证券表示,此次央行买入的4000亿元特别国债,虽然没有增加央行持有国债的总规模,但其所持有债券的久期有所提升,这意味着央行调控长端利率的能力进一步提升。至于央行何时会卖债存在不确定性。

债市扰动因素增加

今年以来,随着国债收益率持续较快下行,债券市场出现了“梦幻般”的牛市行情。不过,受央行买卖国债操作、政府债券发行节奏加快、债券基金赎回压力加大等多重因素干扰,近期债券市场震荡加剧。

华夏基金分析指出,近期债市波动主要来自几方面因素的共同作用:一方面,市场风险不断累积,监管部门出手干预,债市受事件性和外生性力量主导出现调整,观望情绪加大;另一方面,进入8月,政府债券发行节奏加快,央行缩量续作8月到期的MLF,多重因素下资金面呈现收敛态势,进而推动债市情绪愈发谨慎。

此外,理财、债基等资管产品的赎回压力也受到市场关注。华夏基金认为,进入8月后,转债跌幅扩大、利率债调整后企稳、信用债继续补跌;银行理财和非银产品可能面临短期赎回压力带来的负反馈效应。

对于后期债市表示,华泰证券认为,债市目前顺势但逆风,基本面仍偏正面,机构行为、监管态度和供给仍是变数,每年9、10月份机构保存胜利果实心态、政策变数、债券供给都会引发不确定性。

中国银行间市场交易商协会副秘书长徐忠接受采访时指出,对债市“防风险”的本质在于“避免形成单边预期并不断强化”,以及近期展开的压力测试是为了遏制羊群效应,而不是为了打压市场。

东方金诚的观点称,当前债市对基本面反应逐渐钝化市场情绪主要由监管边际变化主导。市场和监管逐渐形成微妙均衡,在此背景下,预计短期内债市将延续窄幅震荡。