近日,北京国际信托有限公司(下称“北京信托”)召开北京信托·锦程资本054号集合资金信托计划(以下简称“锦程资本054号”)第二次受益人大会会议并通过相关议案。

21世纪经济报道记者独家获悉,在锦程资本054号第二次受益人大会以受益人所持表决权71.03%同意通过了《关于同意北京信托在满足转让方案情况下转让标的资产债权的议案》。

根据所通过议案,北京信托正在与意向受让方就标的资产债权转让开展谈判,预计转让价格约11亿元。

在今年一月份,北京信托就曾召开受益人大会,提议以人民币11亿元的对价向意向受让方转让该信托计划的标的资产债权,而当时提案并未通过。

有投资者指出:“第一次的方案与第二次受益人大会的方案是一样的,只不过换了一个说法。”

针对上述情况,记者致电北京信托进行咨询,北京信托工作人员表示不接受采访。

租金收入为第一收益来源

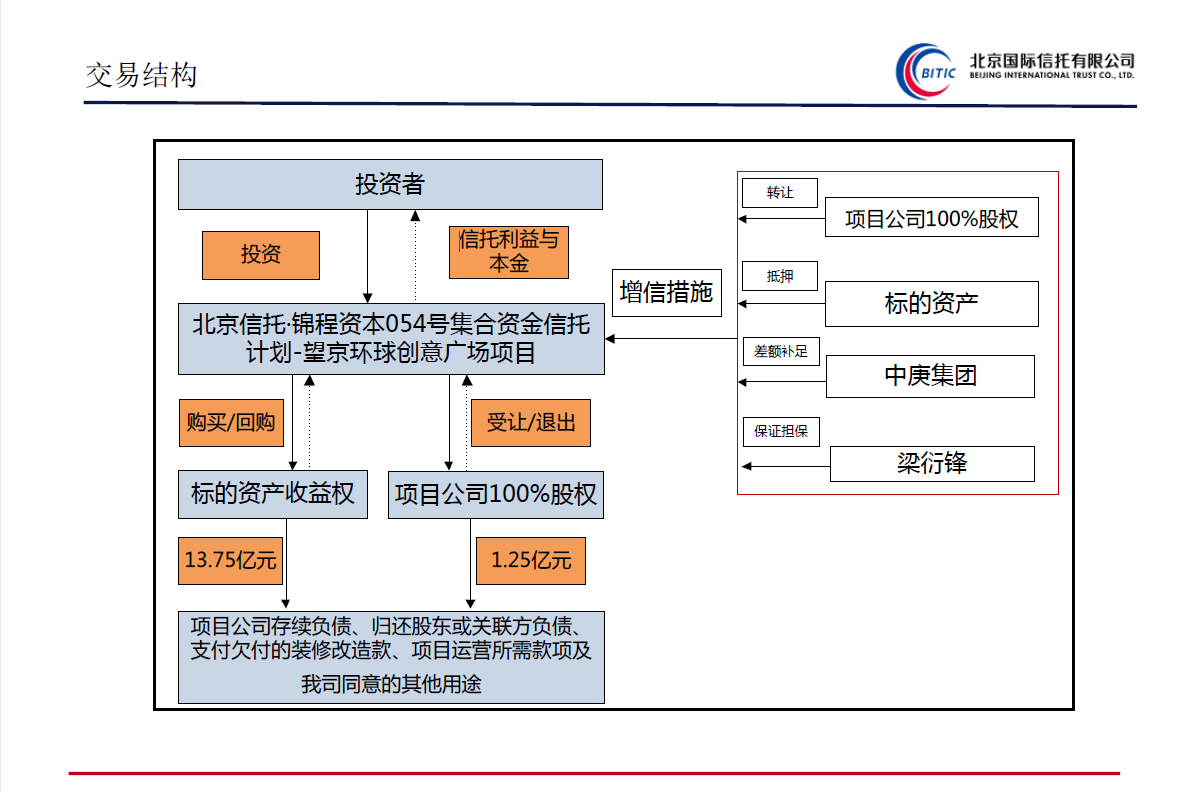

根据推介材料,锦程资本054号信托规模15亿元,其中13.75亿元受让标的资产,即位于北京市朝阳区阜荣街10号1层、2层、3层、-1层商业及-2层汽车库的环球创意广场的收益权,北京京西深国投商业管理有限公司(下称“京西深国投公司”)按约定回购上述收益权,剩余1.25亿元受让福建中庚置业有限公司(下称“中庚置业”)持有的京西深国投公司100%股权。

信托资金用于归还京西深国投公司负债、归还股东或关联方借款、支付欠付的装修改造款、项目运营所需款项及我司同意的其他用途。

而信托利益来源则是北京市朝阳区阜荣街10号1层、2层、3层、-1层商业及-2层汽车库的环球创意广场租金收益、抵押物处置价款、股权处置价款、项目公司支付的回购价款、差额补足方支付的差额补足款,担保方支付的保证担保价款、银行经营性物业贷置换。

该项目由标的资产提供抵押担保,中庚集团为信托利益的实现提供差额补足义务,同时,中庚集团实控人梁衍锋提供不可撤销的无限连带责任保证担保。

据了解,锦程资本054号信托计划第一收益来源为租金收入,第二收益来源为差额补足方支付的差额补足款。

在推介材料中,北京信托也表示,标的资产已经签约面积为2.33万平方米,除-2层车库外,其他可租面积已经满租,共计11个租户,其中“猿辅导”租赁面积占比57%,“百融云创”租赁面积占比20%,-1层餐饮业态(租期10年)租赁面积占比15%,租赁期长,现金流稳定,超过5年以上租期的租赁面积约2.3万平方米,每年租金约1.2亿元,平均日租金16元/平米·天。此外公司产权车位约380个,每个车位每年租金约1万元,未来5年租金收益基本已经锁定。

再次提议以11亿元转让

锦程资本054号信托计划成立于2019年12月19日,北京信托也在推介材料中表示,未来5年租金收益基本已经锁定。

但2023年12月19日项目到期时,京西深国投公司却无法按《资产收益权转让暨回购合同》约定向信托计划足额履行标的资产收益款划付义务以及标的资产收益权的回购义务,中庚置业未按《差额补足协议》约定足额履行差额补足义务,中庚置业实际控制人梁衍锋也未按照《保证合同》约定足额履行连带责任保证担保义务。

今年1月份,北京信托曾计划召开受益人大会披露《“北京信托·锦程资本054号集合资金信托计划”第一次受益人大会会议议案》。北京信托称拟就信托财产处置事宜以通讯方式召开受益人大会。根据议案,北京信托将以约人民币11亿元的对价,向意向受让方转让该信托计划的标的资产债权。

但第一次受益人大会并未通过转让方案。

彼时,同意份数占参会受益人所持表决权的59.98%。根据《信托合同》约定,受益人大会议案需经参加会议的受益人所持表决权的三分之二以上通过。因此,第一次的《向意向受让方转让标的资产债权的转计议案》提议并未通过。

虽然第二次受益人大会通过了《关于同意北京信托在满足转让方案情况下转让标的资产债权的议案》,同意以预计11亿元的价格进行转让,但有多位投资人对此并不认可。

有投资人向记者表示:“第一次受益人大会的方案被否了,第一次的方案与第二次受益人大会的方案是一样的,只不过换了一个说法。”

既然投资者认为第一次方案和第二次方案一样,那第二次方案为什么会通过?

投资者表示:“在去年的投资者沟通会上,北京信托透露已持有锦程资本054号6亿信托单位,今年又说机构总共持有该信托计划7.2亿信托单位。”

记者就上述情况致电北京信托进行咨询,北京信托工作人员表示不接受采访。

债权资产估值不及债权金额一半

北京信托在召开第一次受益人大会时表示,核心抵押物为商业物业,自2021年四季度标的资产的主要租户北京××科技有限公司大面积退租后的两年时间内存续签约面积仅约1万平方米,除车库外出租率下降为42%,较信托计划成立时的出租率下降57%,对项目租金收入影响较大。

北京信托称,受此影响,标的资产每年的现金流入大幅减少,对标的资产的价值评估影响很大。

由于产品逾期、标的资产租金收入的持续下滑,北京信托聘请深圳市世联土地房地产评估有限公司(以下简称“世联评估”)、北京国友大正资产评估有限公司(以下简称“北京国友”)两家评估公司对信托计划项下所涉及的相关权益进行了债权价值分析,俩家机构给出的债权资产清算价值分别为103271.38万元和86559.33万元。

其中,世联评估出具的报告显示,截至2023年11月30日,京西深国投以及中庚置业共欠北京信托投资本金15亿元,投资收益约1.78亿元,违约金约8.09亿元,金额合计约为24.27亿元;北京信托拟处置“锦程资本054号”项下所涉及的相关权益清算价值合计103271.38万元,综合回收比率为42.56%。

北京国友出具的报告则显示,上述24.27亿元债权资产的分析价值为8.66亿元。该报告还解释道:“清算价值,是指价值分析对象处于被迫出售、快速变现等非正常市场条件下的价值估计数额。”

北京信托在锦城资本054号信托计划2024年第1季度信托事务管理报告中表示,由于本信托计划处于延期过程中,信托财产处置变现方案尚不确定,无法获得充分适当的可用于信托计划底层资产估值的要素,暂无法对本信托计划的净值做出估量。按照实质大于形式的原则,本季度仅对信托专户实际收支情况进行核算,后续将根据信托财产处置进度适时调整。

此外,国家金融监管总局北京监管局曾在4月份向投资者发送发复函。监管方面表示,在锦城资本054号产品上,北京信托未及时披露拟采取的应对措施,与《信托公司集合资金信托计划管理办法》第三十八条规定不符,北京监管局将采取相应监管措施。