预计中国ETF规模在2028年有望达到1万亿美元

从申报到发售仅隔四日,首批中证A500ETF基金来了,多家中外资基金参与其中。

9月6日晚间,富国基金、南方基金、嘉实基金、华泰柏瑞基金、招商基金、泰康基金、银华基金、国泰基金、景顺长城基金、摩根基金十家基金公司分别披露旗下中证A500ETF基金招募说明书、份额发售公告等信息,10日开始发行。

业内人士告诉第一财经,中证A500指数受到行业重视,被称为“中国版标普500”。成份股市值占A股比重超过57%,偏向中大盘的同时兼顾小盘,新兴产业占比较高,行业覆盖度广。

摩根资产管理ETF专家王伟对记者表示,预计未来五年全球ETF规模有望达到20万亿美元,“目前中国是亚洲第二大ETF市场,预计ETF规模在2028年有望达到1万亿美元”。

“中国版标普500”更具行业代表性

近年来,中国的各类指数编制方式不断更新完善,旨在更好地反映中国经济和市场情况。

与沪深300和中证500等通过市值和成交额筛选样本的传统指数相比,中证A500指数采用行业均衡选样方法,更多参考借鉴了标普500指数的编制方案。300亿元以下小市值股票占比和过千亿元市值的股票占比基本持平。

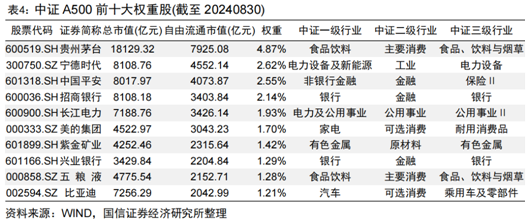

该指数前十大成份股包括:贵州茅台、宁德时代、中国平安、招商银行、长江电力、美的集团、紫金矿业、兴业银行、五粮液、比亚迪,聚集了传统行业和新兴行业的代表。

摩根中证A500ETF拟任基金经理韩秀一对记者表示:“中证A500对行业分布的精细化处理一方面是为了和国际标准接轨,打造中国的国际化指数;另一方面,这么操作会使得指数较好反映资本市场结构变化和产业转型升级。”

他也提及,ETF设置了特色的季度强制分红机制,每季度最后一个交易日ETF相对标的指数的超额收益率为正时,会强制分红,分配比例不低于超额收益率的60%。通常来说,超额收益的重要来源之一为标的指数成份股的分红。有了季度强制分红机制,在一定程度上有助于帮助投资者更从容面对市场短期波动,从而更坚定地践行长期理念。

近年来,全球各市场对ETF越发追捧,并将其作为投资配置的高效、低成本工具,各界预计,这一趋势将在中国延续。

数据显示,截至今年上半年,全球ETF总计1.1万只,规模超过12万亿美元。美国仍占据绝对主导地位,规模为8.1万亿美元(5年复合年化增长率19%,下同);欧洲为1.8万亿美元(增速19%);亚洲为1.4万亿美元(增速22%)。

就亚洲市场来看,ETF以每年22%的增速发展。其中第一大市场为日本,ETF规模达5340亿美元(过去5年复合年化增速14%),主要由机构投资者贡献,日本央行持有约80%,仅2%为个人投资者持有。相反,中国投资ETF的群体主要是个人投资者,境内市场ETF规模达3680亿美元(增速32%)。

市场寻底后存在配置机会

中证A500ETF的发行恰逢A股震荡下行阶段。但市场经过了三年的回调,随着美联储即将启动降息,中国核心资产或迎来配置时点。

近期,以银行、煤炭、石油、通信为主的高股息股票一改年内的涨势如虹,出现回调。以高股息板块第一大权重银行股为例,中报发布后,市场对银行净息差收窄、盈利放缓的担忧开始升温,加之分红结束后,机构出现获利了结的行为。同时,以新能源等为主的成长板块也持续盘整,产能何时出清是市场的关注点。

对此,韩秀一对记者表示,银行净息差可能进一步走低,盈利下滑导致板块相对承压;第二大高股息板块煤炭板块,中报业绩普遍下滑。10年期国债收益率跌破2.1%以后出现一定反弹,也导致市场对于高红利资产有一定担忧。但多数机构仍看好高股息主题。

就新能源板块而言,韩秀一认为,主要问题是产能过剩和电网消纳不足,光伏行业的竞争压力仍存。然而,部分新能源细分领域如电网和出海板块表现较好。市场对于新能源细分行业的未来表现抱有期待,尤其是在政策和贸易环境更加明朗后,可能会出现新的机会。

贝莱德卓越远航混合基金经理对记者表示,当前经济数据比较平淡,内需相关板块不被青睐,而国央企高股息逐步缩圈至银行版块,市场交易方向比较窄。同时,市值风格延续,大市值个股整体表现优于小市值个股。在市场调整过程中,甚至一些竞争优势突出、经营性现金流稳健、有派息回购的优质公司也出现了较为明显的下跌,估值回到了具备吸引力的位置。

贝莱德认为,市场短期情绪反应过度,一些对于整体经济增速依赖度不高的优质个股已经具备良好的投资价值,尤其是要重视那些ROE稳定、低估值、高分红企业的投资机会。看好方向包括:品牌消费、互联网、稳健红利、品牌/供应链出海、休闲旅游。