近9个月之后,证监会再度受理深市主板IPO的注册申请。

10月10日,深交所信息显示,中国国际货运航空股份有限公司(以下简称“国货航”)向证监会递交注册申请。这也意味着公司冲击上市步入最后一关。

全面注册制后,国货航IPO于2023年3月平移并获深交所受理;2023年4月,国货航收到首轮审核问询函,经历2轮问询后,2023年9月27日过会。

时至今日递交IPO注册申请,国货航的等候时间已超1年。

募集资金锐减

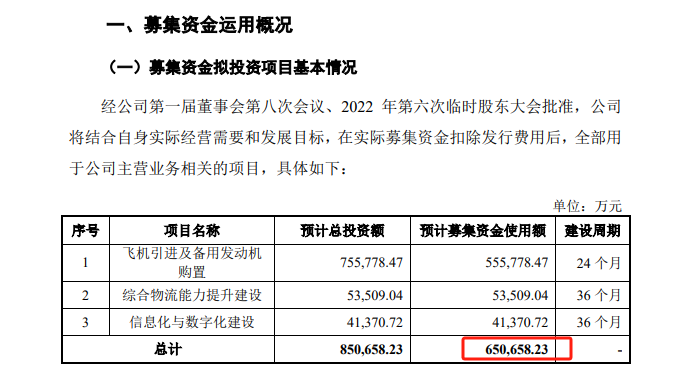

记者发现,2023年3月3日,国货航首次递交的IPO招股书中,预计募资规模约为65.07亿元,而招股书(注册稿)中,预计募资规模锐减至35亿元,减少了约46%。

尽管如此,国货航IPO仍有望成为去年“827新政”以来A股最大规模的IPO(2023年8月27日,证监会发布《证监会统筹一二级市场平衡优化IPO、再融资监管安排》,简称“827新政”)。

据招股书(注册稿),国货航前身为中国国际货运航空有限公司,于2003年3月3日由国航公司、中信泰富、首都机场集团共同投资设立。

中国航空资本直接持有公司45%股权,为其控股股东。中航集团持有中国航空资本100%股权,并通过中国航空资本间接持有公司45%股份,为国货航的实际控制人。

国货航承载了中航集团深厚的航空运输发展积淀,为航空货物运输需求提供专业、可靠的解决方案,目前已发展成为国内主要的航空物流服务提供商之一。

招股书(注册稿)显示,2021年至2023年,国货航业绩逐年下滑。分别实现营业收入243.05亿元、230.76亿元、149.19亿元,分别实现归母净利润43.42亿元、31.08亿元、11.53亿元。其中,2023年下滑尤其明显,净利润同比下降近62.90%。

对此,2023年4月14日,深交所签发的《关于中国国际货运航空股份有限公司首次公开发行股票并在主板上市申请文件的审核问询函》中要求国货航量化说明2022年主要财务数据呈下降的原因及合理性;结合2023年一季度收入实现情况,充分说明经营业绩是否存在持续大幅下滑的相关风险、分析相关原因并充分进行风险提示。

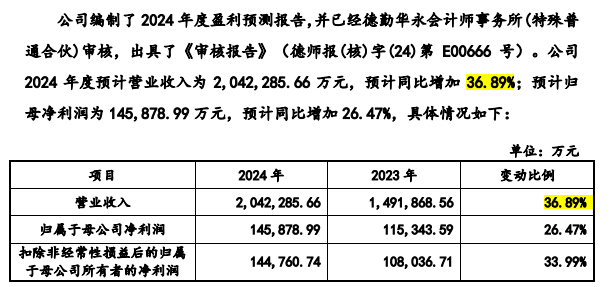

记者发现,在招股书(注册稿)中,国货航更新了2024年上半年的财务数据,同时对2024年全年营业收入进行了预测。

数据显示,2024年上半年,国货航营业收入为89.69亿元,归母净利润为6.66亿元;2024年预测营业收入为204.23亿元,预计同比增加36.89%;预测归母净利润为14.59亿元,预计同比增加26.47%。

曾三年累计分红超38亿元

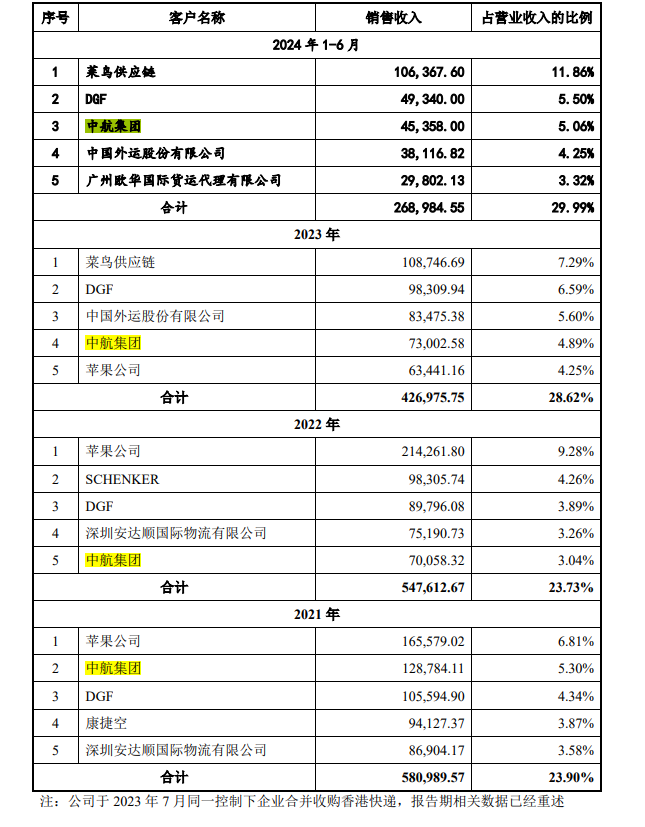

值得注意的是,报告期内国货航实际控制人中航集团始终为公司前五大客户之一,并一直是国货航的第一大供应商。

深交所也曾要求国货航说明和国航股份及其控股范围内航空公司之间是否存在相互承担成本费用或利益输送的情形,是否存在显失公平的关联交易。

国货航表示,公司与国航股份之间存在较大金额的关联采购,主要系基于客机不可分割的物理属性前提,双方为了聚焦主业、发挥各自在自身领域的规模效应,以及解决双方同业竞争问题而进行专项安排。

而东航物流、南航物流等航空物流企业均采用类似模式经营客机货运业务,属于航空物流行业的行业惯例。

相较于与股东中航集团持续性的关联交易,国货航与另一个大客户深圳市安达顺国际物流有限公司之间的关系也值得关注。

招股书(注册稿)显示,仅2021—2022年期间,深圳安达顺与国货航的累计交易额超过16亿元。然而,根据企查查显示,安达顺已于2023年11月28日注销。

此外,公司此次拟融资金额35亿元,所募资金将用于“飞机引进及备用发动机购置”“综合物流能力提升建设”和“信息化与数字化建设”项目。

但根据公开数据,2020年至2022年,国货航的现金分红金额分别约13.69亿元、20.51亿元、4.5亿元,三年累计分红超38亿元。截至2024年6月30日,公司货币资金余额约为40.71亿元。