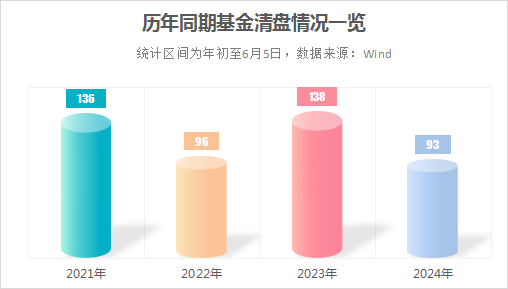

今年以来,尽管市场表现较为震荡,但基金清盘数据创下近三年新低。

多位业内人士表示,基金产品清盘是市场优胜劣汰的结果,对公募行业稳定健康发展有一定的促进作用,未来或将成为常态化趋势,业内在理性看待这一现象的同时,各家公司应更加注重产品布局和持营。

年内93只基金清盘

创近三年新低

Wind数据显示,截至6月5日,年内公募基金市场共有93只产品清盘,同比下降了33%。并创下近三年同期新低。其中,权益类基金清盘数为78只,占比约84%;债券型基金数为9只,占比约11%。

对此,济安金信基金评价中心主任王铁牛表示,今年以来基金清盘数量有所减少,一方面是近年来在监管政策指导下,市场对于新发基金的权益、固收类比例有所控制;加之市场相对震荡,整体新基金发行数量和过去相比会有一定降低,这样由于新发基金和次新基金导致的迷你清盘基金数量会有所降低。

“另一方面,基金公司和销售渠道会有更多的精力和资源,放在存量基金的持续营销、运维和服务的环节中,由此存量基金的清盘数量也有所降低。”王铁牛表示。

汇成基金研究中心分析,以2023年为例,当年上半年呈现出较为极致的科技AI单边行情,其他板块普遍下跌,导致基金清盘数相对较多。今年以来,权益市场行情轮动较快,不到半年时间已出现多种不同类型的上涨行情,包括红利策略、出海概念、小盘股反弹、科技AI和半导体事件驱动、全球因素拉抬资源品、政策刺激房地产、新质生产力利好新能源等。

“值得注意的是,多数基金在今年都能通过管理者主动适应,或者通过存量资产配置被动匹配其中的一种或多种阶段性行情,这在客观上促成了多数基金的净值不至于出现持续的下滑,进而降低了其清盘的可能性。”汇成基金认为,从基金规模的角度看,权益市场多点开花的行情也在一定程度上吸引了投资者,截至4月底股票型基金存量规模为31802亿元,年内增幅12%。这也使得单只基金由于规模因素被清盘的比例有所减少。

此外,从单月清盘情况来看,今年1月至3月,清盘基金数呈现逐步下降趋势,不过在4月上旬监管下发迷你基金新要求后,4月下旬以来清盘数量出现增长,截至目前已有33只产品宣布清盘,占年内清盘数比超35%。清盘方式上,除部分是持有人大会表决通过外,七成是因触发合同终止条款。

对此,基煜基金认为,在监管政策持续推动下,未来基金公司会更加重视迷你基金产品的质量和运营效率,进一步精简行业内的基金产品,减少无效供给、优化产品结构,提升投资者的选择效率和投资体验,推动行业向高质量发展转型。

清盘或常态化

产品布局和持营成关键

展望后市,前述受访机构和人士均认为,在行业高质量发展的背景下,基金清盘或将常态化,业内在理性看待这一现象的同时,各家公司应更加重视产品的布局和持营。

王铁牛认为,公募基金清盘在最近几年属于常见现象,大多数是业绩原因导致的投资者赎回,使得基金的资产净值和持有人不断减少,当触发了清盘条件后,会根据法规流程进行清盘操作。“应该看到,公募基金清盘,同时也是优化投研和渠道资源配置的过程,是市场优胜劣汰的结果,对于行业的持续稳定发展有一定促进作用。”

谈及基金公司应如何进行产品规划,王铁牛进一步表示,各家公司应根据自身投研和渠道的优势来进行新产品规划,不要单纯根据所谓市场热点来跟风发行产品。同时,建议增加逆向销售和发行的基金产品比例,例如在市场处于相对高位时,可以适当控制新发产品的数量和节奏,减少投资者在相对高位认购的基金,在市场回调的时候遭遇损失。

“此前,基金公司往往会重点营销绩优基金,表现不佳的产品就面临着规模流失从而有清盘风险。”基煜基金表示,在清盘常态化的环境下,基金公司需要站在长期视角规划产品矩阵,推动投研建设,增强长期收益稳定性和投资者教育工作,让投资者风险偏好与产品相匹配。此外,在持有人利益能够得到保障的前提下,也应注重产品持营,保障基金产品的业绩,让产品规模能稳定持续发展。

汇成基金也认为,基金公司在规划自身的产品线时,需要具备一定的前瞻性、系统性。其中,前瞻性方面,应根据国家政策支持、内外循环需求、产业发展阶段等,设立成长性较强的相关主题赛道型基金,以增强净值增长的确定性;系统性方面,为了匹配占据一定市场比例的稳健型投资者的风险偏好,设立红利策略、价值风格的宽基型产品,以维持规模在一定的水准之上。

“此外,在管理单只产品的过程中,应尽量避免追热点、炒短线,防止出现净值的剧烈波动、造成不良的持有体验。”汇成基金补充道。