全市场唯一的白银期货基金——国投瑞银白银期货升级限购。

今年以来商品型基金集体爆发,这只白银期货基金更是领跑,业绩超越一众黄金ETF位居榜首。

受访基金经理认为,今年银价强势是实物供需、金融和避险属性三重共振的结果,预计后期可能依然具备较好配置价值。

国投瑞银白银期货升级限购

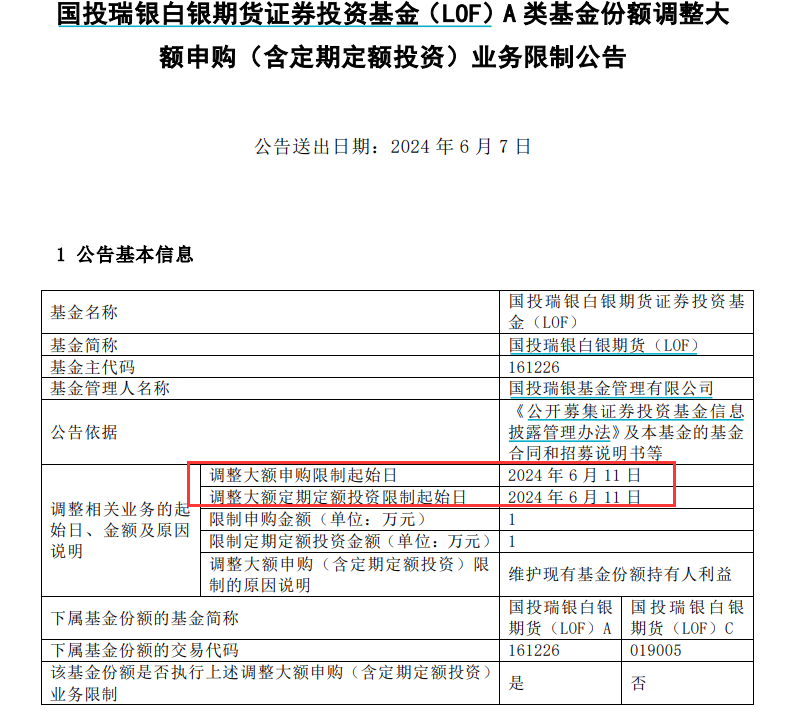

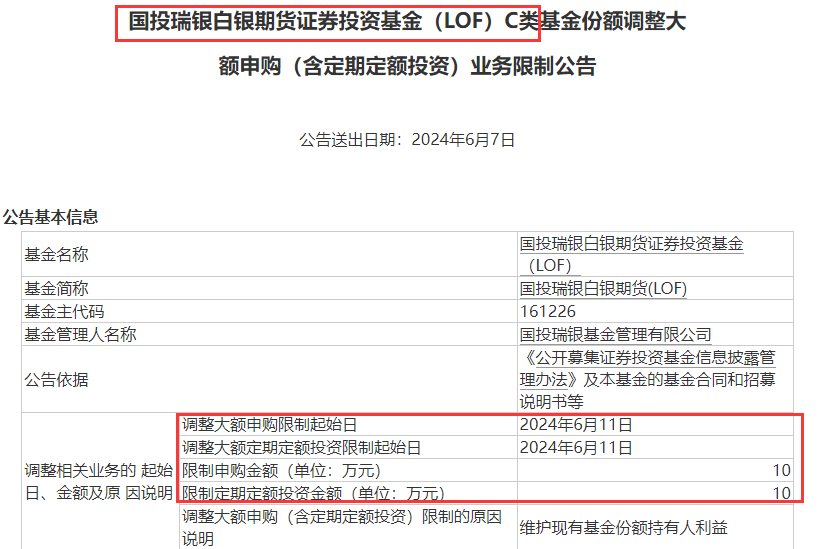

据国投瑞银基金公告,维护现有基金份额持有人利益,自6月11日起,旗下国投瑞银白银期货证券投资基金(LOF)(简称“国投瑞银白银期货”)中A类份额申购限额调整为1万元;C类份额申购限额调整为10万元。

该基金曾于2024年4月17日起对A类基金份额实施限制,单日限购2万元;也曾于2024年5月23日起对C类基金份额实施限制,单日限购50万元。因此,此次限购是时隔近两个月后的再度“升级”,且对A、C份额申购金额上限的调降幅度均不小。

对此国投瑞银基金经理赵建对记者表示,本次调整申购限额,主要有两方面考量。“一是经历近两个月的快速上涨,银价波动明显加大,市场短期投机行为有所上升。上期所也于近日调整黄金、白银期货合约的保证金比例和涨跌停板幅度,这些措施将有助于减少投机行为。”

“另外,白银期货价格的急速上涨及大幅波动,使得基金管理难度增加。为维护持有人利益,公司经研究决定下调该基金的单日申购、定投金额上限。”赵建说。

Wind数据显示,截至6月7日,今年以来国投瑞银白银期货A单位净值上涨30.67%,在商品类基金同期涨幅榜中暂居榜首(剔除年内成立的产品,仅统计主代码,下同),在全市场基金中位列第二。

据了解,该基金是被动跟踪上期所白银期货主力合约的产品。作为被动型产品,基金维持高仓位运作,不作主动择时,力争在市场波动中保持对白银期货主力合约的紧密追踪,因此今年以来产品收益主要源自白银期货价格的持续上涨。

银价年内表现强势

白银今年的表现,堪称“一枝独秀”。

尽管近期价格有所回调,银价于6月7日盘中仍站上每千克8000元上方,年内累计涨幅也超过30%,几乎2倍于黄金市场,成为今年表现最好的主要大宗商品之一。作为黄金市场的替代投资品之一,白银价格缘何上涨?

汇添富基金指数与量化投资部副总监过蓓蓓认为,背后的原因,一是补涨的需要,“金银比”自2009年以来中枢位于71.7,但2020年后金银比上移至80左右,“金银比”回落至中枢的过程可以通过白银的补涨来实现。

二是黄金和白银不生息,因此美债收益率下跌会提升其吸引力,当下市场投资者对于美联储降息的预期,成为白银价格的重要支撑。历史上在货币宽松周期,白银价格涨幅明显高于黄金。工业需求也是银价上涨的因素之一,但并不是最核心的因素。

国泰基金分析,今年银价持续上涨背后主要是实物供需、金融和避险属性三重共振带来的结果。供需方面,在光伏、新能源车、电力调配等工业需求的带动下,白银需求持续扩大,而供给端则受到生产成本和品位下降的打压,供需缺口逐渐扩大,一定程度上支撑了银价中枢。

金融属性方面,传统的贵金属研究框架中,美元和美国实际利率是决定贵金属价格的两大核心因素,前者是定价货币单位,后者是投资者持有贵金属这一无息资产的机会成本,所以两者一般与贵金属价格呈反向关系。

在本轮周期中,随着美联储暂停加息,降息空间正在逐步打开,市场对于美元、美债实际利率均存在向下的预期,从而一定程度上利好包括白银在内的贵金属价格走势。

国泰基金进一步表示,避险属性方面,巴以、俄乌冲突正在持续,全球通胀风险、地缘风险均在抬升,在2024这一全球大选年的背景下,白银是良好的对冲通胀和不确定性的投资品种。

贵金属或仍处于上行周期

白银期货价格近期波动明显加大,若以20日波动率来看,较年初前三个月大幅提升,目前已处于近三年高位,接近2020年下半年或2021年初的市场波动。

对此赵建分析,“银价经过近两月的快速上涨之后,短期有一定的调整需求。另外,当前市场对美联储的降息预期变化更加敏感,表现为白银价格对美国经济数据的公布反应更剧烈。6月7日美国公布的非农就业数据大超预期,使得市场对年内的降息延后至11月之后,受此影响,国际银价大幅杀跌。”

“以伦敦银现为例,截至6月7日本次下跌约为8.8%(数据源于Wind),与4月中下旬的跌幅基本相当;从稍长时间来看,本轮白银牛市约从2022年下半年启动,该调整幅度尚位于正常范围。从调整时间来看,与之前的快速上涨类似,本次下跌也相对较快。受汇率等因素影响,其间内盘白银表现相对更好一些。”他举例道。

谈及白银与黄金走势逻辑的异同,国泰基金指出,白银与黄金均同属于贵金属品类,因此在金融货币、避险属性方面存在相似的逻辑。然而相比于黄金,白银下游工业需求占比超过50%,显著高于黄金的个位数,因此往往与全球宏观经济关联度更高,尤其是制造业端。当全球制造业处于向上修复的过程中时,银价往往更为受益。

“此外,白银市场总市值小于黄金市场,流动性因此远不及黄金,从而导致其波动性更大。”国泰基金称。

展望后市,赵建判断,近期欧洲央行及加拿大央行分别下调了政策利率,全球或已开始进入宽松的货币周期;美国降息预期虽有反复,但年内降息仍有较大概率。结合历史,贵金属或仍处于上行周期之中。

从金银比价角度,今年以来白银补涨明显,金银比价收敛至80附近,仍处于长周期均值的上方。综合考虑主要国家货币政策宽松预期、制造业回升的需求弹性、地缘政治扰动等,基于此,他预计白银可能依然具备较好的配置价值。

“风险点方面,一是工业需求大幅萎缩,抵消了白银的贵金属配置需求。白银在工业中的需求占实物需求比重超过40%,近年来光伏产业高速发展带动工业需求持续增长。二是在年的维度上,流动性宽松环境迟迟不出现。”过蓓蓓称。