投资者打新赚钱的机会又来了!

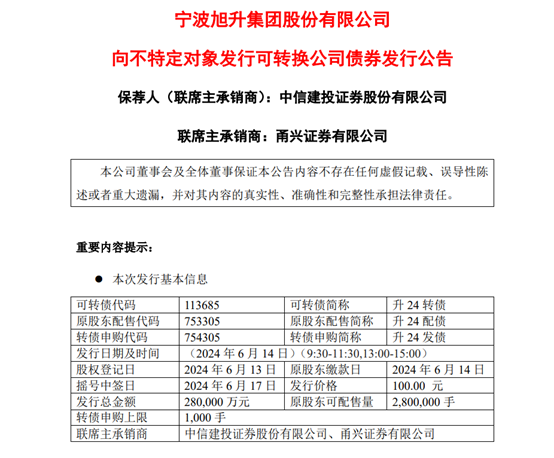

时隔两个月可转债市场终于重启发行。6月14日,上市公司旭升集团发行的“升24转债”正式启动网上申购。“升24转债”发行规模为28亿元,评级AA-。这也是新“国九条”亮相后,首个发行的大型可转债。

从最新统计看,今年可转债发行数量骤降,且新券上市首日平均涨幅为18%。“升24转债”是妥妥的正宗特斯拉概念标的。根据机构乐观估计,该券有望达到“10户中1”的中签率。

可转债恢复发行

受到上市公司加大分红政策影响,可转债一级市场过去两个月节奏放缓。

14日,“升24转债”正式启动网上申购,标志着可转债发行正在重新恢复,投资者将迎来打新福利期。数据显示过去一年,可转债新券尚无上市即破发的案例。

旭升集团此次发行的可转债简称为“升24转债”,债券代码为“113685”,发行规模28亿元,每张面值为人民币100元,按面值发行。

根据募集说明书,此次“升24转债”的发行可以分为两个部分。第一部分是发行人原股东优先配售;社会公众投资者在14日通过上交所交易系统参加网上发行。网上申购代码为“754305”,申购简称为“升24发债”。

根据募集说明书,“升24转债”初始转股价格为12.89元/股。

中证鹏元出具的报告,旭升集团主体信用级别为AA-,本次可转债信用级别为AA-。

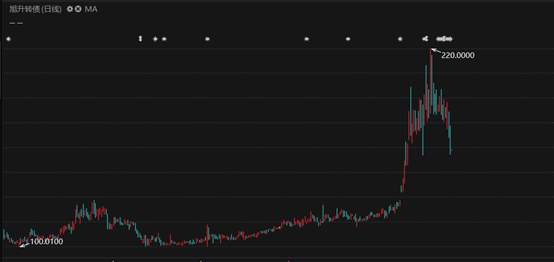

值得注意的是,此次也是发行人旭升集团第三次选择发行可转债进行再融资。此前旭升集团曾经发行了两期可转债,分别为“旭升转债”和“升21转债”。

从历史表现看,这两只可转债表现较为稳健,均触发了提前赎回,投资者收益颇丰。

4月,宏柏转债在发行时仅仅获得了753万户申购,中签率为0.00419888%。此番规模更大的“升24转债”有望获得更高中签率。

民生证券谭逸鸣表示,根据现阶段市场打新收益与环境来预测,网上申购账户数量介于550万户-650万户,预计中签率在0.0086%到0.0102%左右。这意味着,如果乐观的话,此次可转债打新可以实现“10户中1”的中签率。

从今年表现看,可转债新券上市首日平均涨幅在18%附近,最高涨幅为30%。

一位私募基金负责人向记者表示,从发行节奏看,今年可转债发行数量大大减少是必然的,加上此次发行的升24转债,今年仅仅发行了12只转债,这个数值是近年偏低的。因此,可转债打新仍需重视。

第一大客户特斯拉

发行人基本面亮点颇多,其第一大客户为特斯拉。

旭升集团长期从事精密铝合金零部件的研发、生产与销售,并专注于为客户提供轻量化的解决方案。该公司产品主要聚焦于新能源汽车领域,涵盖多个汽车核心系统,并将该领域的优势逐步延伸至了储能领域。从工艺角度,公司是目前行业内少有的同时掌握压铸、锻造、挤压三大铝合金成型工艺的企业,并具备量产能力以及集成化的能力,能够针对不同客户需求提供一站式的轻量化解决方案。

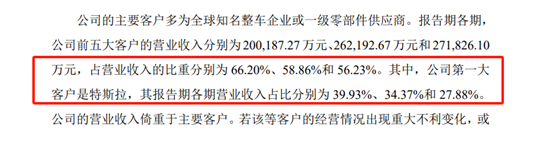

值得关注的是,该公司主要客户多为全球知名整车企业或一级零部件供应商,其中,第一大客户是特斯拉,营业收入占比近三成。在其他车企或一级零部件供应商的布局方面,该公司已覆盖了国内外新势力车企如 Rivian、Lucid、蔚来、理想、 小鹏、零跑等。

天风证券发布报告认为,在新业务方面,旭升集团的业务拓展也会紧随下游客户的新能源生态系统布局。由于下游客户储能产品的技术升级与轻量化需要与其建立业务合作,旭升集团于2023年逐步实现了储能产品相关铝合金零部件的量产供应。全球化方面,旭升集团于2023年启动墨西哥生产基地建设项目,进一步提升产品交付能力及客户服务的灵活性及稳定性、客户响应速度等。

该公司本次募集资金投资项目主要投向新能源汽车领域的精密铝合金零部件产能,是对现有产能的进一步扩张。