今年5月我国新能源汽车渗透率持续攀升,50%大关近在眼前。水涨船高,同步催化着动力电池市场的份额增长。

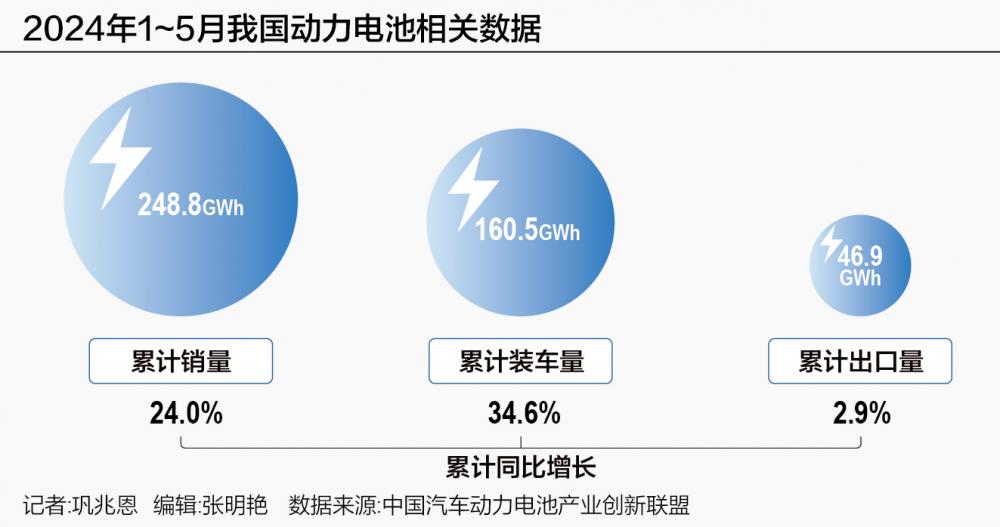

6月14日,中国汽车动力电池产业创新联盟发布数据显示,今年5月,我国动力电池销量为56.2GWh,环比增长12.9%,同比增长12.9%;装车量达39.9GWh,同比增长41.2%,环比增长12.6%;出口量为9.8GWh,环比增长8.9%。

国内市场,宁德时代、比亚迪两大寡头市场份额差距再缩小,头部效应之下,新增多家动力电池企业实现装车配套,车企自研自产电池迈入成果检验初期,与二三线动力电池公司共同“分食”生存空间;海外市场,加速“出海”的背后,并非一路坦途,如何突破地缘政治的挑战成为难题。

同时,半固态电池和钠离子电池在今年上半年实现“上车”,且装机量增速较为迅猛,实现了“从0到1”的突破。价格竞赛的压力下,又迎来新一轮技术竞赛的考核。

国内动力电池企业野蛮生长过后,还在加速变革。

车企布局电池业务初见成果

从动力电池企业装车量排名看,5月,宁德时代动力电池装车量达17.29GWh,市占率为43.87%,依旧稳居榜首。但市场份额在逐步减少,环比下降了0.77个百分点,且已是连续第三个月环比下滑。

比亚迪以11.42GWh的装车量排名第二,其市占率达28.97%,较上个月微增0.6个百分点,与宁德时代市场份额差距已连续三个月缩小。今年2月,二者市场份额差距一度超过37个百分点,时至5月已缩小至14.9个百分点。

作为动力电池市场两大寡头,比亚迪与宁德时代5月占据了国内超七成的市场份额,留给二三线动力电池企业“分食”的空间不足30%。

头部效应依旧显著,但综合来看装车量较去年同期集中度有所下降。

中国汽车动力电池产业创新联盟指出,1~5月,我国新能源汽车市场共计48家动力电池企业实现装车配套,较去年增加5家,排名前10家动力电池企业动力电池装车量为154.3GWh,占总装车量比为96.1%。去年全年,我国动力电池装车量排名前10的企业市占率之和为99.23%,相比之下集中度有所下降。

这也意味着,正在有更多的新企业出现与二三线动力电池公司瓜分生存空间,其中,车企“跻身”布局的动力电池业务初见成效。

在1~5月国内动力电池装车量TOP15的企业中,凭借给自家车型配套磷酸铁锂电池,吉利集团去年10月所成立的极电新能源,累计装车量达1.64GWh,市占率达1.03%,仅次于正力新能排名第十一;位列榜十四的安驰新能源背后也离不开老牌车企吉利的加持;广汽体系内的因湃电池也成功上榜。

事实上,除上述吉利、广汽之外,出于产能扩充与供应不足的焦虑以及降本增效的考量,长安、上汽等多家整车企业也于早些时候通过自研、自建、合建、入股等方式切入了动力电池领域,开始后向一体化“造电池”和布局电池原材料,以加强对汽车产业链的自主掌控能力,为自身增加更多竞争“筹码”。

“汽车行业竞争正从单一的‘产品’竞争,转变为‘产品+生态’竞争,对于新能源车而言,电池是动力来源以及关乎生产制造成本的关键因素,也是未来新能源汽车行业竞争的核心和取胜关键之一。未来做新能源车的企业,要想有盈利,产业链能力非常重要,特别是电池产业,必须掌控在自己的手上。”有汽车业内人士在接受21世纪经济报道记者采访时表示。

这也意味着,车企自研电池、整合电池厂成为大趋势,迈过现阶段“成果检验初期”后,动力电池市场还将有更多“苦宁德时代久矣”的整车企业身影出现,而如极电新能源、因湃电池此类动力电池企业,或将依托背后车企迅速“发育”,进一步压缩部分中小动力电池企业的生存空间,成为其主要竞争对手。

钠离子、半固态电池“上车”

从技术路线来看,1~5月国内动力电池装车量仍然以磷酸铁锂电池、三元电池为主,但半固态电池、钠离子电池已实现装车,尤其是今年以来市场关注度较高的半固态电池持续高增。

数据显示,1~5月,钠离子电池装车量为1.5 MWh,配套企业为孚能科技、宁德时代和中科海钠;半固态电池5月装车量482.9MWh,环比增加30.9%,1~5月累计装车量为1621.8MWh,实现了市场份额从0到1的突破。

高速增长的同时,半固态电池的主要配套企业还是仅有卫蓝新能源一家。不过,市场对于半固态电池与固态电池的期待与热情十分高涨。今年以来,作为没有明显短板、充电速度快、安全性高、续航里程长、被视为电池“终极技术”的固态电池被推到了台前,行业再度聚焦固态电池“上车”难题。

上半年,蔚来宣布150kWh半固态电池包量产下线;上汽集团旗下智己汽车宣布全球首次量产上车“超快充固态电池”;广汽集团宣布完成大容量全固态电池电芯研发,将在2026年率先在旗下新能源品牌昊铂上量产搭载。

同时,主流的动力电池企业也在积极开出新的“配方”,聚焦固态电池的投入与研发。

宁德时代近日在互动平台透露“公司非常重视固态电池,已经进行了多年的布局,最近加大了很多投入,在固态电池领域处于行业领先地位。”

5月份,国轩高科发布了采用全固态电池技术的金石电池,据国轩高科公司首席科学家朱星宝表示,该公司在2017年就开始布局全固态电池,目前半固态电池已经有2GWh和5GWh的产线。

欣旺达副总裁梁锐也曾透露,欣旺达也于早些时候对固态电池等新一代电池进行了布局和开发,目前,400Wh/kg固态电池已经研发完成,将在2026年建设生产线进行初步量产。

“我们必须要布局全固态电池产业。我们做全固态电池的目标不是去颠覆别人,是怕别人颠覆我们。”中国科学院院士欧阳明高认为,在搞全固态电池的同时也一定要兼顾液态电池,这是我们的优势。但只要全固态电池在市场上有1%的市场份额,冲击就很大。“所以要保优势、防颠覆,这是我们的定位和目标。”

固态电池“风口”再起,成为行业新赛道,但直到2024年上半年,市场上才出现少量的半固态电池上车,刚刚实现了从0到1的突破,全固态电池技术、工艺、原材料供应链的稳定性、成本难题悬而未决,真正的固态电池时代依旧遥远。

车夫咨询合伙人曹广平在接受21世纪经济报道记者采访时表示:“以固态类电池来说,各家的技术路线、供应商以及样品水平并不相同。但总体而言,问题存在于固态类电池的界面阻抗、量产工艺、样品寿命、能量密度指标以及价格等方面,发展程度有所不同,有的还需要逐渐完善。”

尽管大规模量产全固态电池现在看来仍前路漫漫,但不可否认的是,固态电池技术路线已经得到了行业、动力电池企业以及终端新能源车企的认可,且已成为行业前沿企业重点布局的领域之一,固态电池量产装车的趋势确定。

随着后续关键痛点和技术瓶颈的突破,固态电池或将成为动力电池市场中又一竞争焦点。同时,随着今年上半年半固态电池与钠离子电池的逐步“上车”,接下来动力电池市场也将长期保持多种技术路线并存的局面。

加速“出海”机遇隐忧同在

中国汽车动力电池产业创新联盟数据显示,今年1~5月份,动力电池装车量占产量比重均低于50%,产量是装车量的两倍,高于市场需求,行业仍然面临较大的库存压力。

重压之下,海外市场成为动力电池厂商业务拓展的新方向。

5月,我国动力电池出口量为9.8GWh,环比增长8.9%,但同比下降13.1%。1~5月,我国动力电池累计出口量为46.9GWh,累计同比增长2.9%。

具体来看,今年前五个月,比亚迪、国轩高科、蜂巢能源、微宏动力等电池厂商出口增速都超过100%,蜂巢能源前五个月出口暴增1063.6%。

韩国研究机构SNE Research最新数据显示,今年1~4月,宁德时代和比亚迪在全球市场中分别以37.7%、15.4%的市占率位居前两名。

抛开中国市场外的全球市场来看,在SNE Research1~4月动力电池装车量前十名榜单中,宁德时代今年的海外市场份额迅速扩大,装车量达27.7GWh,同比增长16.2%,市占率达到了27.4%,反超LG新能源位居全球第一;比亚迪海外市场装车量同比暴增164.8%至4GWh,以3.9%的市场份额位居第六,海外出口加速。

公开资料显示,目前宁德时代在海外已建成及筹备、在建的工厂总数已达8个,布局德国、匈牙利、美国、印尼、泰国、西班牙等国家,将通过独资、合资建厂的方式,供应多家国际车企巨头。

比亚迪动力电池也加速出口至巴西、泰国、以色列、澳大利亚等市场,在市场份额上逐步逼近排列在前的韩系、日系电池制造商。

除了宁德时代、比亚迪两大巨头外,国轩高科、蜂巢能源、亿纬锂能等二三线动力电池企业也开始加速“出海”步伐,深入当地建厂,积极探索海外市场,以寻求新的增长点。

但需要注意的是,与自主品牌“出海”相同,中国动力电池企业走向海外市场也并非一片坦途,“蜂拥出海”的背后,欧美地区也开始通过征收关税、出台相关法案等措施限制中国动力电池企业进入的步伐。

根据《欧盟电池与废电池法规》,自2027年起,动力电池出口到欧洲必须持有符合要求的“电池护照”,包含电池制造商、电池型号、材料成分、碳足迹、供应链等信息;今年5月,美国政府宣布,将大幅提高从中国进口的锂电池产品关税。针对中国车用锂电池的关税税率今年将从7.5%提高到25%,到2026年,非车用锂电池的关税税率将从7.5%提高到25%。

加速“出海”的背后,动力电池企业同步面临的地缘政治带来的挑战也在加剧,海外布局及建厂计划都需要充分考虑国际上诸多不确定因素,按下“出海”加速键之后,能否在围剿中进一步突围,将持续考验动力电池企业的海外战略节奏与应变能力。