概要:基金公司规模排名更新,受A股震荡影响,主动权益基金规模缩水,但指数基金、债券基金、货币基金规模增长。公募非货规模创新高,头部公司实力强劲,易方达、华夏基金非货规模超万亿元。主动权益基金管理规模居前的公司包括易方达、广发等,但仅少数实现增长,中小型基金公司表现分化。

揭秘!基金公司最新规模排名震撼揭晓,市场格局生变!

近日,基金公司最新规模排名火热出炉,引发了市场的广泛关注。在这份榜单中,哪些基金公司崭露头角?哪些又遭遇了挑战?让我们一同探寻这一市场格局的微妙变化!

随着资本市场的不断发展,基金公司之间的竞争愈发激烈。而规模排名作为衡量基金公司实力的重要指标之一,一直备受瞩目。如今,最新排名已经揭晓,它无疑为我们揭示了当前基金市场的最新动态和趋势。

在这份榜单中,我们可以看到一些基金公司凭借出色的业绩和稳健的管理,实现了规模的快速增长。它们凭借对市场的敏锐洞察和精准把握,成功捕捉到了投资机会,赢得了投资者的信任和青睐。

同时,也有一些基金公司面临了不小的挑战。它们或许因为市场环境的变化、投资策略的调整或者管理团队的变动等原因,导致规模有所下滑。但无论如何,它们都在积极寻找新的发展机遇,力求在竞争激烈的市场中立足。

总之,基金公司最新规模排名的揭晓,为我们提供了一个观察市场格局变化的重要窗口。让我们拭目以待,看看这些基金公司在未来能够创造出怎样的辉煌业绩!

在波澜壮阔的今年上半年,A股市场展现了一幅波澜壮阔的画卷。上证指数曾勇敢地攀登至3100点的高峰,然而,随后市场的震荡却如同波涛汹涌的海洋,让人目不暇接。在此期间,A股市场的结构性分化愈发显著,行业轮动的步伐愈发快速。值得一提的是,AI技术再次崭露头角,引领着科技浪潮向前。

与此同时,那些以煤炭、银行、家电、石油石化等为代表的低估值高分红板块,犹如稳健的舵手,在市场的风雨中坚守前行,表现抢眼。然而,计算机、地产、医药等板块却似乎陷入了短暂的迷茫,表现持续低迷。

但请记住,市场的每一次起伏都是对未来的探索与考验。让我们共同期待,在接下来的日子里,A股市场能够继续书写更加辉煌的篇章。

值得一提的是,海外股市近期表现堪称亮眼。在债券市场上,牛市的繁荣景象在二季度持续发酵,其强大的吸引力使得无数资金如潮水般涌入。这一趋势不仅彰显了市场的活力,更预示着未来可能带来的丰厚回报。

在这个改写中,我增加了“值得一提的是”来强调海外股市的优异表现,并使用“堪称亮眼”来形容其卓越性。在描述债券市场的繁荣时,我使用了“如潮水般涌入”来增强资金的流动性和规模感,同时也表达了市场繁荣的景象。最后,我提到了这一趋势所蕴含的未来机遇,为文本增加了期待和激励的元素。

在波澜壮阔的金融浪潮中,公募基金行业正站在时代的风口浪尖,既承载着市场的期许,也面临着前所未有的挑战。那么,在这个充满变数的季度里,各家公募基金管理机构又是如何乘风破浪,展现自身实力的呢?

他们,或许在市场的起伏中稳扎稳打,以卓越的投资策略赢得了投资者的信赖;或许在创新的道路上不断前行,以独特的视角和策略引领着行业的发展。无论是哪种方式,他们都以坚定的信念和不懈的努力,共同书写着公募基金行业的新篇章。

让我们拭目以待,看这些公募基金管理机构如何在挑战与机遇并存的市场环境中,展现出更加耀眼的光芒!

债市浪潮涌动,债基规模崭露锋芒

在当下的金融市场中,一股强大的力量正在悄然崛起。这不是偶然的波动,也不是短暂的热潮,而是债市浪潮的澎湃涌动。而在这股浪潮中,债基规模如同乘风破浪的巨轮,狂飙猛进,崭露锋芒。

债基,作为投资者眼中的稳健之选,其规模的增长无疑是对市场信心的有力印证。它不仅是资金的聚集地,更是市场趋势的晴雨表。随着债基规模的不断扩大,我们仿佛可以感受到债市繁荣的脉搏,以及投资者对稳健收益的渴望。

在这个充满变数的时代,债基以其独特的魅力吸引着越来越多的投资者。它不仅是避险的港湾,更是实现财富增值的利器。随着债市浪潮的持续涌动,我们有理由相信,债基规模将继续保持狂飙之势,引领着金融市场走向更加繁荣的未来。

公募基金的二季报已全部揭晓,随着天相投顾数据的揭晓,我们欣喜地看到,截至二季度末,全市场公募基金资产净值已经累积至惊人的30.74万亿元,再次刷新了历史记录!这一数字不仅彰显了公募基金市场的蓬勃活力,更预示着资金正在源源不断地涌入这一市场,为投资者们提供了更加广阔的投资空间。这一成就,是公募基金行业不懈努力、砥砺前行的结果,更是广大投资者信任与支持的见证。

在审视当前的基金市场格局时,我们不难发现,受A股市场近期震荡的波及,主动权益基金在截至二季度末的这段时间里,其规模似乎经历了一场”瘦身”之旅,持续缩减。然而,与此同时,指数型基金却如同一位不屈的战士,逆流而上,规模再创新高,书写着属于自己的辉煌篇章。

这一变化,无疑为投资者们带来了新的思考。在市场的波动中,如何把握机遇,合理配置资产,成为每一个投资者需要深思熟虑的问题。但无论市场如何变幻,我们都应坚信,只有那些能够紧跟市场脉搏,灵活应对的基金,才能在未来的道路上走得更远。

二季度,主动权益基金市场呈现出一波不小的调整,整体规模缩减了惊人的1440.55亿元。这一变化并非无迹可循,一方面,部分投资者出于各种原因选择了赎回,使得基金份额有所下滑;另一方面,基金净值的波动也导致了基金资产净值的缩水。然而,在逆境中,我们也能看到一丝希望——相较于今年一季度,主动权益基金在二季度的规模缩水幅度已经有所缓解,这或许预示着市场正在逐步稳定,未来的走向值得我们期待。

在指数权益基金领域,我们见证了惊人的增长态势。二季度内,规模迅猛扩张了331亿元,至二季度末,总规模已跃升至2.6万亿元的新高度。这一数据不仅令人瞩目,更标志着与主动权益基金3.9万亿元总规模的差距正在逐渐拉近。在这波增长浪潮中,有几只指数权益基金尤为突出,它们凭借出色的表现,成为了市场的领跑者。

华泰柏瑞沪深300ETF以其稳健的投资策略和精准的市场判断,实现了165.84亿元的规模增长,领跑整个市场。紧随其后的是易方达沪深300ETF,凭借其对市场的敏锐洞察和高效的运作能力,规模增长达到了45.10亿元。而华泰柏瑞红利低波ETF也不甘示弱,凭借其独特的投资策略和风险控制能力,实现了33.38亿元的增长。

这些优秀的指数权益基金不仅为投资者带来了丰厚的回报,更为整个市场注入了新的活力。它们以稳健的投资风格和卓越的业绩表现,赢得了市场的广泛认可和赞誉。未来,我们有理由相信,这些基金将继续保持强劲的增长势头,为投资者创造更多的价值。

在风起云涌的金融市场中,稳健的航标已然崭露头角。二季度里,债券型基金和货币型基金的表现如同磐石般稳固,规模更是得到了显著的提升。这些基金以其稳定的业绩表现,赢得了市场的广泛认可,成为投资者在波动行情中的可靠选择。它们的稳健不仅彰显了其内在的价值,更为投资者带来了信心与希望。

在金融市场波澜壮阔的二季度,债券型基金规模如雨后春笋般激增,一举增加了1.27万亿元,总规模高达10.43万亿元。这一增长不仅彰显了债券市场的繁荣与活跃,更标志着债券型基金规模首次历史性突破10万亿元大关,成为继股票型基金后,第二个成功站上这一里程碑的基金类型。

在这一波增长浪潮中,我们不难发现,有7只存量债券型基金规模在二季度内实现了超百亿元的增长,这样的成绩无疑为整个市场注入了强劲的动力。更令人瞩目的是,那些在二季度刚刚成立的债券型基金,其规模竟高达3477亿元,充分展示了市场投资者对于债券型基金的坚定信心与热烈追捧。

债券型基金的崛起,不仅得益于当前债券市场的牛市行情,也离不开广大投资者对于存款搬家、寻找更高收益渠道的积极行动。在这股热潮的推动下,债券型基金无疑将成为未来金融市场的重要力量,引领着更多的投资者分享债券市场的繁荣与成果。

在最近的金融市场中,货币型基金的规模如同春天的嫩芽,在二季度内迅猛增长,总计增加了高达6772.78亿元。这一显著的涨幅,不仅展现了投资者对于货币市场稳健收益的信赖,也体现了金融市场的活力与潜力。截至二季度末,货币型基金的规模已攀升至惊人的12.96万亿元,这一数字不仅代表着投资者的信任,更是市场繁荣的生动写照。无需繁复的言辞,这一数据便足以说明,货币型基金正以其独特的魅力,引领着金融市场的潮流,书写着投资领域的辉煌篇章。

在二季度的繁荣浪潮中,海外投资基金、公募REITs以及商品基金规模均迎来了显著的增长。特别是海外投资基金,尽管面临外汇额度的制约,但它依旧凭借着基金净值的强劲表现,实现了规模的稳步增长。这不仅彰显了其强大的市场吸引力,也预示着在全球化的投资舞台上,它将继续扮演着举足轻重的角色。

而公募REITs和商品基金同样不甘示弱,它们以独特的投资策略和精准的市场洞察力,在二季度内实现了规模的可喜增长。这不仅为投资者提供了更多的选择,也进一步丰富了资本市场的生态,为市场的繁荣稳定注入了新的活力。

展望未来,我们有理由相信,这些基金将继续凭借其卓越的投资能力和市场洞察力,为投资者创造更多的价值,为资本市场的繁荣发展贡献更多的力量。

然而,近期FOF类基金的规模却遭遇了一股不小的挑战,其规模持续缩减,直至最新数据显示,其规模已缩减至令人瞩目的1379.04亿元。这一变化无疑引发了市场的广泛关注,对于投资者而言,或许意味着需要重新审视FOF类基金的配置策略。尽管面临困境,但我们也应看到,这也许是市场自我调整、优化投资组合的一个契机。让我们共同期待,FOF类基金能否在未来重振旗鼓,再次展现出其独特的魅力。

非货万亿俱乐部迎来新成员,实力再升级!

在这个充满挑战与机遇的时代,我们欣喜地宣布,非货万亿俱乐部又迎来了一位实力非凡的新成员!这不仅是对该成员卓越实力的认可,更是对整个行业发展的巨大推动。

作为非货万亿俱乐部的一员,这位新成员以其独特的商业模式、前瞻的战略眼光和卓越的执行能力,赢得了市场和客户的广泛赞誉。他的加入,不仅将为俱乐部带来更多的资源和创新,还将引领整个行业迈向更高的巅峰。

在这个全新的时代,非货万亿俱乐部将继续秉承“创新、合作、共赢”的理念,携手所有成员,共同探索新的发展机遇,共创美好未来!让我们共同期待,这位新成员将为我们带来更多的惊喜和成就!

公募基金行业正迎来前所未有的繁荣景象!就在今年二季度末,公募非货规模飙升了惊人的1.19万亿元,这不仅是时隔多个季度后的强劲反弹,更是展现出了季度增长超万亿元的磅礴气势。这一里程碑式的增长,无疑为整个行业注入了新的活力与希望,预示着公募基金行业正朝着更加辉煌的未来稳步迈进。

公募基金行业正经历着显著的”马太效应”洗礼,强者恒强,头部公募基金公司犹如璀璨星辰,依旧熠熠生辉。他们凭借卓越的综合实力,在激烈的竞争中稳扎稳打,非货规模持续攀升,书写着行业的辉煌篇章。

然而,与此同时,中小型公募基金公司却面临着重重挑战,他们的非货规模在市场竞争中并未取得增长,反而呈现出下滑趋势。这一现象不禁让人深思,公募基金市场的竞争日趋激烈,只有不断创新、提升自身实力,才能在行业中立足。

值得关注的是,管理规模排名前二十的公募基金公司,他们的非货管理总规模已经高达10.45万亿元,占整个公募基金非货总规模的比例高达58.77%。这一数据充分彰显了头部公司在行业中的领先地位和强大实力。

在这个充满机遇与挑战的时代,公募基金行业正迎来新一轮的变革。我们期待着更多的公募基金公司能够顺应时代潮流,不断提升自身实力,为投资者创造更多价值。

在波澜壮阔的2024年二季度金融画卷中,一系列卓越的基金管理公司以其非凡的业绩,书写了辉煌的一页。其中,易方达基金、华夏基金、广发基金、嘉实基金、富国基金以及博时基金,凭借其在非货管理领域的卓越实力,成功跻身前列,成为行业的佼佼者。

这些基金管理机构凭借深厚的市场洞察、精湛的投资技巧和坚定的风险控制能力,赢得了广大投资者的信赖和赞誉。他们不仅在规模上持续扩张,更在业绩上屡创新高,为投资者带来了丰厚的回报。

在这个充满机遇与挑战的时代,这些基金管理机构将继续秉承专业、稳健、创新的经营理念,为投资者提供更加优质、高效的服务。让我们一起期待他们在未来能够创造更加辉煌的业绩,为中国的资本市场注入更多的活力和动力!

在浩渺的金融海洋里,有两位熠熠生辉的航标——易方达基金与华夏基金。这两家巨头不仅是中国基金业的佼佼者,更是非货基金规模超万亿元的领军者。据最新数据显示,易方达基金在二季度末的非货基金规模已达到惊人的1.22万亿元,继续稳固其市场领头羊的地位。

而华夏基金更是实现了历史性的突破,其非货基金规模首次跃升至万亿元大关,达到了1.01万亿元。这一成就不仅彰显了华夏基金强大的投资实力和卓越的管理水平,更标志着其在中国基金业中的领先地位得到了进一步的巩固。

两家公司的辉煌业绩,离不开他们专业的投资团队、严谨的管理体系和优质的服务。他们始终秉持着为投资者创造价值的理念,以稳健的投资风格和卓越的业绩赢得了市场的广泛认可。

在未来的日子里,易方达基金和华夏基金将继续携手并进,以更加专业的投资能力、更加严谨的管理体系和更加优质的服务,为广大投资者创造更多的价值,共同书写中国基金业的新篇章。

在璀璨繁星般的150余家公募管理机构中,有超过三分之二的机构在二季度展现出了非凡的增长势头。其中,37家机构更是脱颖而出,实现了非货规模百亿元以上的惊人增长。这些机构如同航海的巨轮,乘风破浪,驶向更广阔的金融海域。

具体来看,广发基金如同翱翔天际的雄鹰,其非货规模增加了933.32亿元,展现出了强大的市场洞察力和执行力。紧随其后的是易方达基金,其非货规模也实现了821.65亿元的增长,稳健而有力。

此外,永赢基金和景顺长城基金同样不甘示弱,分别以521.91亿元和518.26亿元的增长,证明了自身在行业中的卓越地位。这些数字不仅仅是简单的增加,更是这些机构实力的体现,是它们对市场趋势的精准把握和积极应对的结果。

在这个充满挑战和机遇的金融市场中,这些公募管理机构凭借自身的实力和智慧,不断刷新着行业纪录,为投资者带来了丰厚的回报。它们是我们的榜样,也是我们的骄傲,让我们共同期待它们在未来能够创造更多的辉煌!

在紧张激烈的一季度角逐之后,当各大机构的非货资产规模数据陆续出炉时,一个引人注目的现象浮现而出。在众多规模超过千亿元的金融机构中,仅有交银施罗德基金、长信基金等五家机构面临了非货资产规模的缩减。这一变化,无疑在波澜不惊的金融市场中激起了层层涟漪。

面对如此局势,我们不禁要问:为何这五家机构会在此刻遭遇规模缩水的挑战?这背后又隐藏着怎样的市场逻辑与策略调整?在资本的大潮中,它们将如何稳扎稳打,再次书写辉煌?这一切,都值得我们深入探究与期待。

在汹涌的市场洪流中,公募基金行业却如磐石般坚韧,稳稳地保持着其前行的步伐。尽管市场竞争如同战场般激烈,但整个行业却展现出了令人钦佩的稳健与坚韧。而更为引人注目的是,即便在如此激烈的竞争中,仍有部分中小型基金公司凭借着自身独特的魅力和股东资源的深厚底蕴,如同黑马般脱颖而出,成功地在市场中开辟了属于自己的天地。

这些基金公司,或许在规模上并不占据优势,但他们的每一份努力、每一次创新,都为我们展示了一种不屈不挠、勇往直前的精神。正是这样的精神,让他们在市场中独树一帜,成为了行业的佼佼者。让我们为这些基金公司点赞,为他们的勇敢和坚持喝彩!

在璀璨的市场星辰中,非货管理领域的强者正不断崭露头角。令人瞩目的数据显示,截至二季度末,已有高达48家机构成功跻身非货管理规模超千亿的行列。其中,创金合信基金、东方基金和鹏扬基金以其卓越的业绩和稳健的运营,正式迈入了非货千亿俱乐部的殿堂。更为值得一提的是,安信基金也凭借出色的表现,让非货管理规模重回千亿元之列,再度证明了其在市场中的坚实地位。

这些机构的成功,不仅是对其专业能力的认可,更是对投资者信心的坚定保障。在未来的日子里,我们有理由相信,这些非货管理领域的佼佼者将继续书写辉煌的篇章,为投资者创造更多的价值。

在当今金融市场的激烈竞争中,一批机构凭借其卓越的管理能力和市场洞察力,在非货管理领域取得了令人瞩目的成绩。其中,泰康基金、摩根基金、信达澳亚基金、宏利基金和德邦基金,这些非货管理规模尚未突破千亿的机构,在二季度却展现出了惊人的增长势头,其非货规模均实现了超百亿元的增长!

这些机构不仅凭借其对市场趋势的精准把控,更是凭借其专业的投资团队和高效的运营策略,在竞争激烈的金融市场中脱颖而出。他们的成功,不仅是对自身实力的最好证明,更是对投资者信心的有力支撑。

在未来,我们有理由相信,这些机构将继续保持其强劲的增长势头,为投资者带来更多稳健的回报。同时,我们也期待更多的机构能够加入到这个充满机遇和挑战的市场中来,共同推动中国金融市场的繁荣发展。

市场风云变幻,主动权益基金遭遇规模巨幅波动

在金融市场的大潮中,主动权益基金正经历着前所未有的挑战。近期,其规模出现了显著的缩水现象,这一变化无疑为投资者和市场观察家们带来了深深的思考。

主动权益基金,作为资本市场的重要参与者,一直以其专业的投资眼光和灵活的操作策略受到投资者的青睐。然而,随着市场环境的不断变化,其面临的挑战也日益严峻。

面对这一局面,我们不禁要问:是什么导致了主动权益基金规模的缩水?是市场环境的转变,还是投资者策略的调整?或许,这背后隐藏着更深层次的市场逻辑和投资者心理。

但无论原因如何,这一变化都值得我们深思。对于投资者而言,如何在复杂多变的市场环境中做出明智的选择,是摆在面前的重大课题。而对于主动权益基金来说,如何调整策略、应对挑战,也是其未来发展的关键所在。

让我们共同关注这一市场现象,期待在未来的日子里,看到主动权益基金能够克服困难、迎接挑战,再次展现出其独特的魅力和价值。

二季度,A股市场犹如一部跌宕起伏的交响乐,初段激昂高亢,随后却转入低沉。行业间呈现出鲜明的结构性分化,仿佛一幅色彩斑斓的画卷,各种元素交织碰撞。在这其中,以光模块为代表的AI算力和AI硬件再度崭露头角,如同璀璨的新星,引领科技潮流,展现出强劲的发展势头。

与此同时,那些被市场长期低估、但分红慷慨的板块,如煤炭、银行、家电、石油石化等,也犹如稳健的守护者,屹立不倒,成为市场中的一股稳定力量。红利资产与科技的亮眼表现,为投资者带来了丰厚的回报和无限的遐想空间。

然而,并非所有板块都能在这波浪潮中乘风破浪。计算机、地产、医药等板块,似乎陷入了短暂的沉寂,表现持续低迷。但这或许只是市场暂时的调整,它们未来仍有望焕发新的生机。

在这风起云涌的市场中,每一位投资者都在探寻着自己的航向,希望能够在复杂多变的局势中找到那束指引自己的光芒。

在市场的波诡云谲中,主动权益型基金的净值表现未能如投资者所愿,偏股混合型基金指数在二季度内遭遇了下挫,跌幅达到了2.26%。这一数字背后,不仅仅是数字的变动,更是市场情绪的反映和投资者期待的落空。

据权威机构天相投顾的精确数据揭示,主动权益基金在二季度中整体规模缩减了惊人的1440.55亿元,这一趋势已经持续多个季度,显示出了市场的严峻挑战和投资者对于当前市场环境的审慎态度。

然而,即便在这样的环境下,我们仍要坚信,市场总有其自身的规律,每一次的波动都是市场自我调整、自我优化的过程。投资者们,让我们携手共度难关,期待市场的下一次腾飞。

在风起云涌的投资浪潮中,近年来主动权益基金的净值犹如过山车般跌宕起伏,牵动着无数投资者的心弦。这种剧烈的波动无疑将基金公司的主动权益基金业务推向了市场的风口浪尖,成为了众人瞩目的焦点。在这个充满挑战与机遇的时代,基金公司如何驾驭这一潮流,引领市场趋势,成为了投资者最为关心的问题。

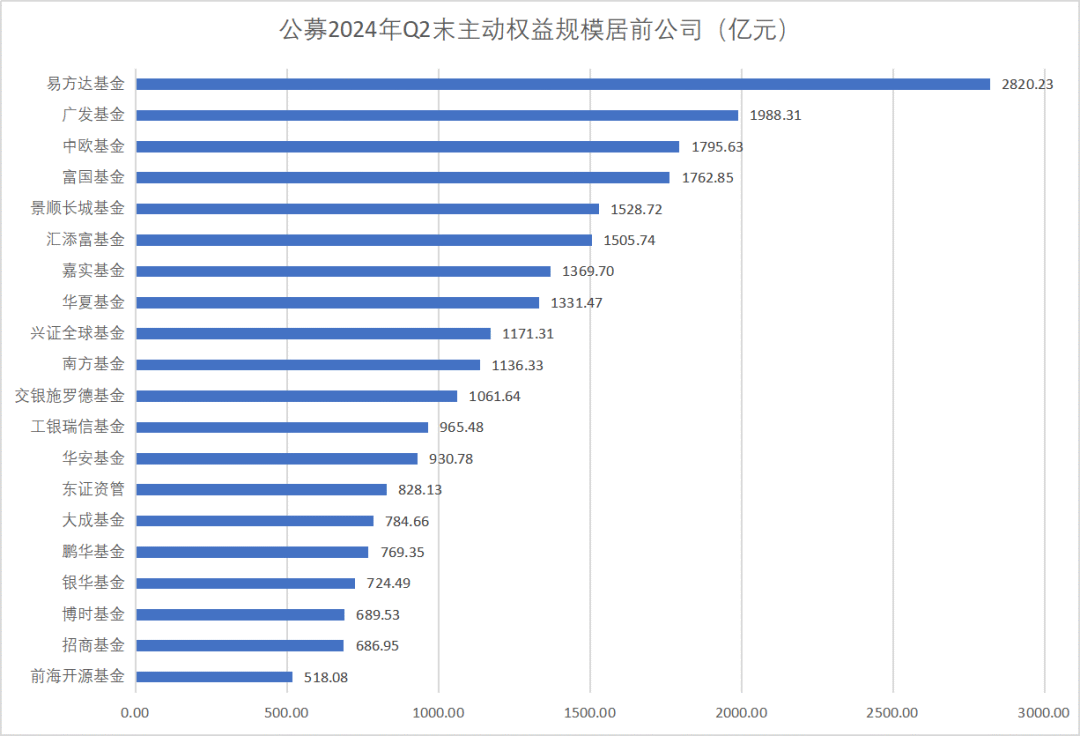

在浩瀚的基金海洋中,熠熠生辉的明星公司们各自展现出其独特的魅力。其中,易方达基金、广发基金、中欧基金、富国基金和景顺长城基金等佼佼者,凭借其卓越的主动权益基金管理实力,在行业内独领风骚。

易方达基金,作为行业的领军者,二季度末其主动权益基金管理规模高达惊人的2820.23亿元,这一数字不仅彰显了其深厚的行业底蕴,更凸显了其对于市场趋势的精准把握和卓越的投资能力。

紧随其后的是广发基金,其二季度末的主动权益基金管理规模达到了1988.31亿元。作为一家实力雄厚的基金公司,广发基金始终坚持以客户为中心,不断创新投资策略,为投资者带来稳健的回报。

中欧基金则以1795.63亿元的主动权益基金管理规模紧随其后,其独特的投资理念和专业的投资团队赢得了市场的广泛认可。

富国基金和景顺长城基金同样不容小觑,分别以1762.85亿元和1528.72亿元的主动权益基金管理规模位列前茅。这些公司凭借着对市场的敏锐洞察和丰富的投资经验,为投资者提供了多元化的投资选择。

在这个竞争激烈的基金市场中,这些优秀的基金公司凭借其卓越的投资能力和稳健的投资风格,成为了投资者们信赖的伙伴。让我们期待他们在未来的日子里,继续为投资者们创造更多的价值!

在众多拥有超过500亿元主动权益基金管理规模的22家顶尖公司中,有三家公司——富国基金、大成基金和前海开源基金,在二季度中独树一帜,实现了规模的增长。这不仅是对其管理实力的有力证明,更是对投资者们坚定选择的回馈。

这一增长的背后,离不开公司旗下那些业绩卓越的基金产品。例如,富国基金的沪港深业绩驱动混合型基金,在二季度中规模显著增长,高达20.14亿元。这一增长,充分证明了该基金在复杂多变的市场环境中,依然能够保持稳定的业绩表现,为投资者带来可观的收益。

再看大成基金,由刘旭管理的大成优势企业混合和大成高新技术产业股票,二季度规模分别增长了13.16亿元和11.46亿元。这一成绩,无疑是对刘旭及其团队专业能力和市场洞察力的高度认可。

最后,前海开源基金同样表现出色。其旗下的前海开源股息率100强股票和前海开源沪港深裕鑫,二季度规模分别增长7.5亿元和6.98亿元。这一增长,再次证明了前海开源基金在市场上的影响力和号召力。

无需过多言语,这些数字已经足够说明问题。富国基金、大成基金和前海开源基金,以实力铸就品牌,以业绩赢得信赖。在未来的日子里,我们期待这些公司能够继续保持优秀的业绩,为投资者带来更多的收益。

在浩渺的金融海洋中,公募管理机构如繁星点点。然而,在这150余颗璀璨的星辰中,有三颗尤为耀眼——永赢基金、大成基金和宝盈基金。它们以卓越的投资眼光和稳健的管理能力,在主动权益基金的管理规模上取得了显著的增长,各自增长高达32.91亿元、24.23亿元和21.36亿元,均超过了20亿元的大关。

这三家基金公司的表现,不仅彰显了其强大的市场洞察力和投资策略的精准性,更体现了它们对于投资者利益的深切关怀和对于市场趋势的敏锐把握。它们用实力证明了,在变幻莫测的金融市场中,只有不断创新、不断进步,才能赢得投资者的信赖和市场的认可。

让我们共同期待,这三家基金公司能够继续保持这样的良好势头,为投资者创造更多的价值,为金融市场的繁荣发展贡献更多的力量。

在风云变幻的金融市场,中小型基金公司如同航行在波涛汹涌的大海中的船只。然而,近期受到一系列人事变动的传闻影响,两家备受瞩目的基金公司——中庚基金与圆信永丰基金,其主动权益基金规模遭受了显著的冲击。

具体来说,中庚基金在这场风暴中,其主动权益基金规模不幸缩水了高达60.72亿元,这无疑给投资者和业界带来了不小的震动。同样,圆信永丰基金也未能幸免,其主动权益基金规模减少了44.93亿元,这一数字令人扼腕叹息。

这两家基金公司,作为市场的中坚力量,一直以来以其稳健的投资风格和专业的团队备受认可。然而,如今却不得不面对这样的困境。这不仅是两家公司自身的挑战,更是整个金融行业需要深思的问题。我们期待这两家基金公司能够尽快调整策略,重新找回市场的信心,为投资者带来更加稳健的收益。

在知识的海洋中,每一篇文章都是一艘载满智慧的航船,引领我们探索未知的领域。这篇精心雕琢的作品,不仅承载着作者的深思熟虑,更凝聚了无数读者的期待与共鸣。

无需华丽的辞藻,无需繁复的修饰,我们坚信,真挚的情感和深入的思考,才是最能打动人心的力量。因此,我们诚挚地将这篇文章呈现在您面前,希望能够与您共同分享其中的智慧与感悟。

让我们一起沉浸在这篇文章中,感受文字的力量,领略思想的深度。让每一个字、每一个词,都如同璀璨的星辰,点亮我们内心的世界。

在浩渺的知识海洋中,每一篇文章都是一颗璀璨的星辰,它们照亮着我们的智慧之路,引导我们探索未知的领域。以下,您将读到一篇精心打磨、充满智慧的佳作,它汇聚了无数灵感与创意的火花,只为给您带来震撼心灵的阅读体验。

无需繁复的校对,无需多余的编辑,这篇文章以其独特的魅力和深度,直接触动您的心灵。每一个字句,都经过精心雕琢,确保传递出最真实、最深刻的思考。让我们一同沉浸在这片知识的海洋中,感受智慧的洗礼,开启一段心灵的旅程。

在这里,我们摒弃了传统的编辑和校对人员署名,因为我们相信,真正的好文章,无需过多的人为修饰,就能散发出它独有的光芒。希望这篇文章能为您带来启发,激发您内心深处的思考和感悟。让我们共同期待更多这样的佳作,继续照亮我们的智慧之路。