7月23日,中国平安发布公告表示,公司日前于海外发行的可转换债券在香港联交所上市交易。此次海外可转换债券发行总规模达35亿美元、票息0.875% ,于2029年到期 。数据显示,算上中国平安的这次发行,今年截至目前,中国公司已在海外发行140亿美元可转换债券,发行总规模创历史新高。机构人士表示,这表明海外机构对中国资产兴致回暖。与此同时,越来越多的企业选择使用可转换债券进行境外融资。

超百位投资者参与

7月22日,中国平安于港交所发布公告称,公司发行本金总额为35亿美元的H股可转换债券,利率为0.875%,2029年到期。该债券已于2024年7月22日完成发行,并将于2024年7月23日在香港联合交易所上市和交易。后续公司将根据中国证监会的相关规定履行备案程序。

记者从业内获悉,此次发行在全球吸引了超过100位投资者参与,其中含60多位长线基本面投资者。一位知情人士表示,这一发行结果表明,海外的机构者对中国平安的基本面和信贷质量认可,对其发展空间充满信心。他进一步表示,中国平安集团层面在境外融资次数较少,这也部分解释了海外投资者的兴趣。

中国平安海外可转换债券的成功发行并非孤例。来自伦敦证券交易所集团的数据显示,今年截至目前,中国内地的发行主体在海外发行的可转换债券规模总和达140亿美元,创历史新高。2021年,这一数值创下当时的纪录,达109亿美元。

今年以来,多家中国公司海外可转换债券发行成绩亮眼。

例如,2024年5月,阿里巴巴发行了规模达50亿美元的可转换债券。在阿里巴巴之前,京东集团发行了总规模达20亿美元的可转换债券。2024年6月,紫金矿业宣布20 亿美元可转换公司债券发行完成 。日前,中国平安发行的规模达35亿美元的可转换债券。前期,中国公司在海外可转换债券的成功发行案例给了后来者信心,据记者了解,目前与投行交流可转换债券发行的企业有所增加。

“过去十几年来,如此大规模的中资可转换债券集中发行实属罕见”,前述知情人士感叹道。当下,投资者偏好可转换债券这类资产,海外长期投资者对基本面良好的中国资产有兴趣。在美元利息高企的背景下,越来越多的企业考虑可转换债券。因为含“转股”可能性,可转换债券的融资成本较其他形式的债券更低。此前,在美元低息环境下,互联网巨头倾向于发行普通美元债融资。现在,可转换债券吸引力凸显。而近期数单大规模发行也令企业意识到这种融资方式的吸引力。

海外机构对中国资产的兴趣回温

谁在买海外中国公司的可转换债券?一家中资机构香港子公司多元资产投资总监表示,其组合中会配置一定的可转换债券。例如,其正管理的一只基金持有某知名科技公司在海外发行的可转换债券。在她看来,在海外发行可转换债券的企业多质地较好,她能选到符合要求的标的。某外资公募固定收益负责人则表示,海外可转换债券基金也可投中国公司海外发行的可转换债券。

哪些公司可成功地在海外发行可转换债券?针对这个问题,前述知情人士介绍道,首先,公司股票要有较好的流动性,市值较大。其次,信用评级较高的公司,才有可能以较低的融资成本来发可转换债券。

也有机构人士将可转债发行回暖当做其他交易回暖的前奏。一般来说,大宗交易、私募股权交易和可转换债券发行会领先于IPO复苏,摩根士丹利亚太环球资本市场联席主管Saurabh Dinakar 在接受媒体采访时表示。她补充说明道,过去三个月来,投资者对于中国资产的信心有所修复。投资者希望谈论中国,了解中国。

全球可转换债券复苏

2024年全球正在见证可转换发行复苏。

伦敦证券交易所集团在研究报告中写道,海外市场利率水平可能会在更高水平停留更久。在此背景下,对投资者来说,可转换债券成为热门选项。对企业来说,可转换债券也成为具有吸引力的债务融资工具。

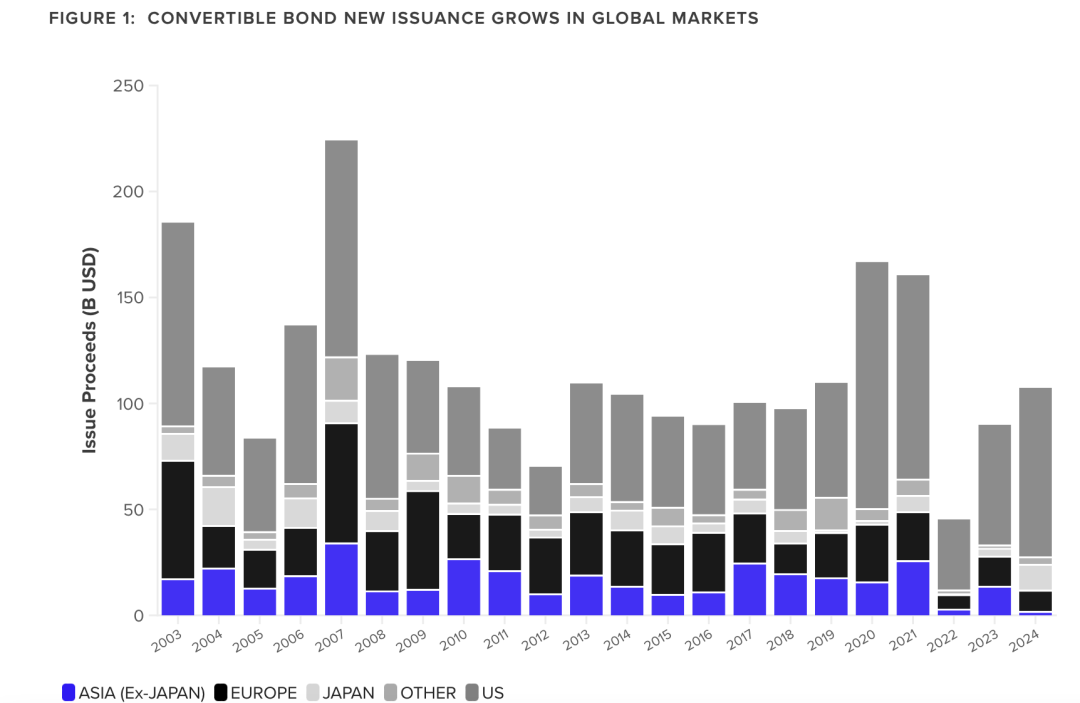

拉长时间来看,全球范围内,可转换债券发行在2016年之后进入扩张通道。然而,这一趋势在2022年逆转。2022年全球股票市场遭遇重创,寻求潜在股权增长收益的可转换债券投资者兴致减弱。受此影响,可转换债券的一级市场几近枯竭。与此前一年相比,2022年可转换债券的发行规模下降幅度超过70%。

全球可转换债券发行情况

来源:伦敦证券交易所集团研究报告

到了2023年,可转换债券的发行量有所回升。2024年,可转换债券的发行量继续增加。2023年全球可转换债券的发行总额约为900亿美元。2024年第一季度,全球可转换债券的发行总额为260亿美元。伦敦证券交易所集团估计今年全球可转换债券总发行量将在1000亿美元至1100亿美元之间。