在股权投资市场下行周期里,诸多基金都在缩减规模。

近日,杭州海康威视数字技术股份有限公司(以下简称“海康威视”)发布公告称,杭州海康智慧产业股权投资基金合伙企业(有限合伙)(以下简称“海康智慧基金”)的有限合伙人——杭州高新创业投资有限公司(以下简称“杭州高新创投”),拟通过减资方式退出海康智慧基金。

北京一家某投后负责人认为:“在市场环境或者是投资策略发生变化时,GP会选择主动缩减基金规模,向LP退回部分或者全部资金。当下不少GP的投资节奏都在放缓,在没有合适的投资标的情况下,LP们的钱一直趴在账上投不出去对于GP来说何尝不是一种压力。”

杭州高新创投退出,海康智慧基金规模减至8亿元

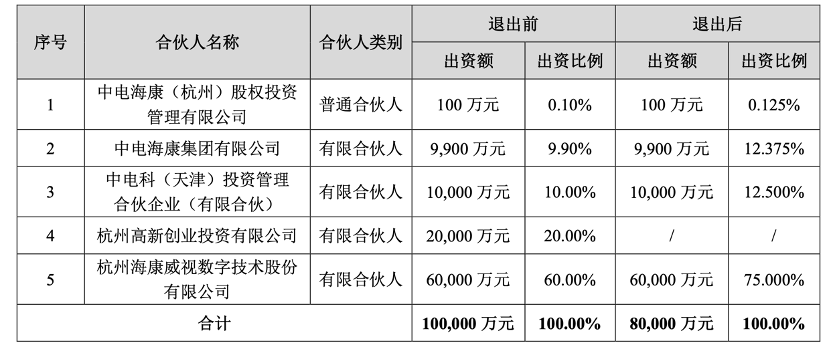

具体来看,杭州高新创投本次减资退出海康智慧基金将分两次进行,第一次减资1.23亿元,支付款为实缴出资金额1.23亿元加上约定利息;第二次减资0.77亿元,支付款为杭州高新创投实缴出资金额0.77亿元加上约定利息。随着杭州高新创投的减资退出,海康智慧基金的资金规模也由10亿元下降到8亿元。

据了解,海康智慧基金设立于2019年12月,基金规模为10亿元。其中,中电海康(杭州)股权投资管理有限公司作为普通合伙人出资100万元,出资比例0.1%;有限合伙人中,海康威视出资6亿元,出资比例为60%,杭州高新创投出资2亿元,出资比例为20%。值得一提的是,海康智慧基金的存续期为8年,其中前6年为投资期,剩余时间为退出期,投资期和退出期还可以各自有不超过1年时间的延长。也就是说,投资期还没结束,杭州高新创投提前全部退出。

该基金主要围绕海康威视产业链上下游及延伸产业开展投资,包括:智慧城市、集成电路、物联网系统解决方案、机器人、汽车电子等。自2020年以来海康智慧基金已经投资多家创业公司,多集中于半导体行业。其中,该基金投资的斯特威和杰华特已于2022年相继在科创板上市。海康威视年报披露,自2020年至2022年,海康智慧基金连续3年的投资收益均为正,不过在2023年出现了4700万元的亏损。

对于杭州高新创投的减资退出,海康威视在公告中表示,本次海康智慧基金部分出资主体退出事项,公司作为有限合伙人出资额不变、出资方式不变,不会对公司财务状况和经营成果产生不利影响,不存在损害公司及全体股东利益的情形。同时,本次部分合伙人的退出不会对海康智慧基金的经营产生实质性的影响,也不会对海康智慧基金后续运作产生不利影响。

基金纷纷缩减规模

上述投后负责人向记者表示:“前几年直接将GP实缴资金返还退出的情况并不多见,尤其是对于出资额较大的LP,出资一般都是按约定计划分段打款,之前的实缴资金大概率已经投出去了,账上根本大概率不会有这么多的现金,所以即便是减资退出一般都是未实缴的部分直接作为减资的金额。”

这也反映了当下中国股权投资市场整体投资放缓,再难上演曾经疯狂扫货景象。根据执中ZERONE统计,从投融资事件数来看,2024年上半年发生投融资事件共5365件,仅为去年同期的56%,同比2023年H1的9650件缩减4285件,减少约44%。从投融资金额来看,2024H1共发生投融资金额2061.01亿,较去年同期4755.76亿元,减少2694.75亿,占比约57%。

海康智慧基金不是个例,对于GP们来说,既然在这个时点上没有信心投到好的标的,还不如当下放缓节奏,等到行业出现转机的时候再出手。同时对于LP来说,有了流动资金可以投向更好的机会。此前,总部位于美国波士顿、管理规模超过20亿美元的美国老牌VCOpenView,将新基金募集的5.6亿美元中的4.3亿美元返还给了LP。

国内今年以来不少上市公司都发布公告宣布,参与投资的基金将规模进行了缩减。丽水天机股权投资合伙企业(有限合伙)将合伙人认缴出资额中未实缴部分按实缴比例同比例减资,合伙人出资额由1.6亿元减至1.3亿元;河北新型显示产业发展基金(有限合伙)将未用于投资的闲置资金6亿元进行减资,并按照各合伙人在本合伙企业的实缴出资比例进行分配;哈尔滨拾珍生物医药投资中心(有限合伙)更是直接将合伙人出资额由5亿元直接减资到1.05亿元,同时LP晟汇投资退伙,并向其支付实缴出资款4,500万元与孳息44.97万元。

GP加速出清,能留在牌桌上的不多了

当前退出环境下,GP的实际预期与募资时给LP描述的预期差异在逐渐拉大,直接减少出资或者在GP把钱投出去之前就退出,从根源上避免了退出难的风险。与其在退出期和LP们闹得不愉快,提前将钱退回一定程度上也是GP更有责任心的体现。

中国互联网热潮在曾经诞生了太多的造富神话,股权投资行业也随之在2015年前后开始了爆发式发展。但随着那一波成立的基金进入退出期,不少LP却发现陪跑多年收回本金都是问题。勘设股份近期发公告向GP问责,表示如未在时限内完成支付事宜,将采取包括但不限于通过法律途径追索本金、收益及可能产生的其他费用的措施以维护公司的合法权益。据了解,2019年11月,勘设股份参与了贵阳煦山勘合股权投资合伙企业(有限合伙)(以下简称“煦山勘合”)的出资,但自基金进入退出期至今,仍有约定的9700余万元尚未收回。

LP为退出“批量”起诉GP已经不是新鲜事,知名投资人羊东此前接受采访时表示,“之前股权投资行业属于过热了,全民投资本身就不合理,可能在互联网发展的某一个时间点机会确实特别多,谁都可以来试一把,但这终究不会是一种常态。”

在基金到期难以退出的情况下,GP们开始通过延期来以时间换空间,但并不是所有LP都会买账。上述投后负责人透露:“近期我们也在和LP们商量基金延期,每次给LP们发这种邮件都承担着极大的心理压力,邮件已一发出去意味着接下来要连续承受LP们打电话责骂。”

伴随着“耐心资本”的提出,已经有国资LP开始主动提出延长基金存续期,做出了很好的示范作用。但在倡导“耐心资本”的同时,让资金流向专业能力更强的GP们才能让资源发挥出最大的价值。LP投顾创始人国立波指出,“中国管理人的加速出清,从最多的1.5万家机构下降到目前的1.2万家,大概率很快这个行业下降到1万家以下的数量,很多机构已经沦为“僵尸机构”,未来核心的机构也就3千家左右。”

毕竟,市场上没有那么多好的项目,更没有那么多足够专业的GP。