沪深300指数年内下跌1.36%,跟踪该指数的增强指数型基金却斩获7.89%的收益,超额收益显著。在股市震荡格局中,今年以来增强指数型基金平均超越业绩基准的收益率为2.46%,超过八成产品斩获了超额收益。

平均跑赢业绩基准2.46%

逾八成增强指数型基金斩获超额收益

Wind数据显示,截至8月2日,今年以来280只(不同份额合并计算)增强指数型基金平均超越业绩基准回报为2.46%,在震荡市场斩获不错的超额收益。其中,226只增强指数型基金斩获超额收益,占比高达80.71%。

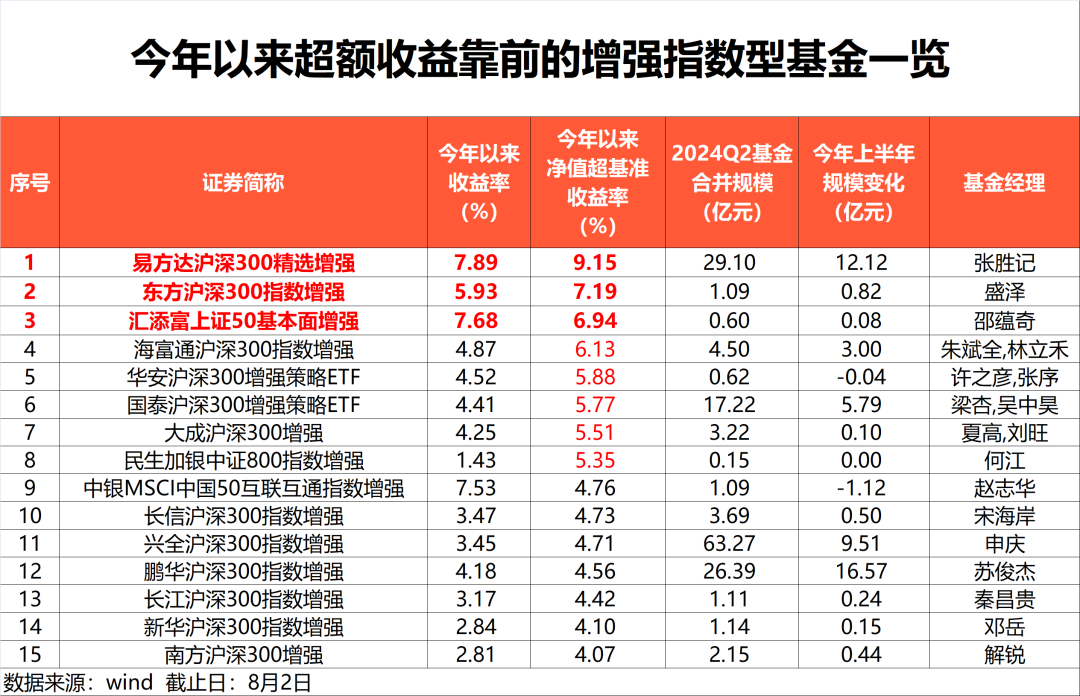

部分基金通过较好的投资运作,在今年市场斩获不俗回报,基金的增强收益效果也非常明显。比如易方达沪深300精选增强,今年以来超基准收益率为9.15%,斩获7.89%的投资回报;东方沪深300指数增强、汇添富上证50基本面增强等产品,同期超基准回报在7%左右。

另外,国泰沪深300增强策略ETF、海富通沪深300指数增强、华安沪深300增强策略ETF等多只产品,同期超基准回报都超过了5%。

谈及增强指数型基金的明显超额收益,国泰基金表示,今年二季度以来,市场风格比较利好相对收益,价值、红利等风格比较明确,利好指增相对收益策略。

在今年市场中,国泰基金指数增强团队采用中低频量化策略,筛选出“相关且隐蔽”的数据进行因子挖掘。此外,还结合行为金融学对市场微观结构的分析作出再调整。

东方基金量化投资部总经理盛泽表示,指数增强产品的目标是获取超越基准的收益。自2019年以来,指数增强产品的平均超基准回报为正数。而胜率方面,除2023年仅70%以上的基金跑赢基准外,其他年份均有80%以上的基金成功超越基准。

据盛泽分析,指数增强基金的表现主要受益于近几年A股市场投资宽度的提升,注册制的实施促使A股数量不断增加,加之“抱团”现象瓦解后,大量中小市值股票重新获得市场的青睐。可投资股票池扩大,同时股票之间收益分化,这使得量化模型更容易发挥其优势。

据他介绍,东方基金的指数增强产品的策略以多因子选股策略为主,策略以股票基本面为驱动,通过动态配权模型实时调整底层核心因子的权重,以追求Alpha模型整体的稳定性。同时,通过行业景气度模型限制行业偏离,通过Axioma风险模型控制组合整体的风险暴露水平,严格约束产品整体的跟踪误差,力争在风险水平较低的情况下获取超越指数的收益。

“由于对风险端有相对严格的约束,我们指数增强产品的超额收益主要来自Alpha选股收益,今年行业配置也贡献了小部分超额收益。下半年,我们会在此体系下继续挖掘Alpha因子,精进配权模型、行业模型等以应对市场的变化。”盛泽称。

沪深300、中证800等指增产品

超额收益明显

从今年超额回报的指数类型看,沪深300、上证50、中证800、中证1000等热门宽基指数的增强效果较为明显。

易方达基本面指数增强部总经理、基金经理张胜记表示,这类产品增强收益比较靠前,可能是因为指数增强基金经理的策略与今年A股市场的风格表现相对契合,超配了大盘、低估值、高股息等方向的股票,低配了小市值、高成长、强周期的方向。

在盛泽看来,目前市场上的指数增强产品可以分成市场指数增强、行业指数增强、策略指数增强、主题指数增强等类型,沪深300、中证800等都属于市场指数增强产品。

盛泽认为,今年以来市场整体呈现出震荡走势,热门概念持续性较弱,这导致具有明显风格偏向的行业指数和主题指数表现不尽如人意,因此跟踪这类指数的增强产品收益表现也相对逊色。另一方面,从策略角度来看,当可投资的股票池更加广泛时,策略获取超额收益的空间也会更大。而市场指数的投资覆盖范围远大于行业指数和主题指数,因此,市场指数增强产品的超额收益空间也会更为广阔。

“当前市场仍处于震荡区间,新的市场主线尚未形成,因此市场指数增强产品值得关注。”盛泽称。

展望下半年市场的风格变化,盛泽认为,今年以来权益市场处于震荡区间,未能出现趋势性行情,但市场风格较之前发生了一些变化:一方面,经济进入弱复苏,行业龙头抗风险能力更强,行业龙头更有可能率先从复苏中走出来,因此市值风格向大盘偏移,延续了三年的小市值行情收敛。随着市值风格的转换,前期强势的高频因子、部分价量因子表现趋弱。

另一方面,中美利差及成长溢价的不断扩大,成长风格的赔率或提升,但胜率方面仍需基本面的景气度支撑。从成长因子表现也可以看到,因子收益较去年有所提升,但尚未进入稳定有效区间。

“下半年需要重点关注成长风格的边际变化,谨防风格切换带来的收益回撤。”盛泽称。

张胜记也认为,展望下半年,通用人工智能、低空经济、自动驾驶等新质生产力相关产业蓬勃兴起。同时,稳增长政策有望进一步发力显效,市场风格或将发生变化,获取超额收益的压力会加大,需要更加深入地研究基本面变化。

编辑:小茉

审核:许闻