8月14日,中国证券业协会和中国银行间市场交易商协会共同发布2024年第二季度债券市场信用评级机构业务运行及合规情况(下称:《通报》)。

截至2024年6月30日,债券市场存续发行主体共计5052家。其中,非金融企业债务融资工具、公司债(含企业债)和金融债发行人分别为3001家、4162家和493家。

就业务情况看,2024年二季度,全市场16家信用评级机构共承揽债券产品2626只,同比下降8.25%,环比增长16.92%;共承揽主体评级2671家,同比增长45.72%,环比增长94.96%。

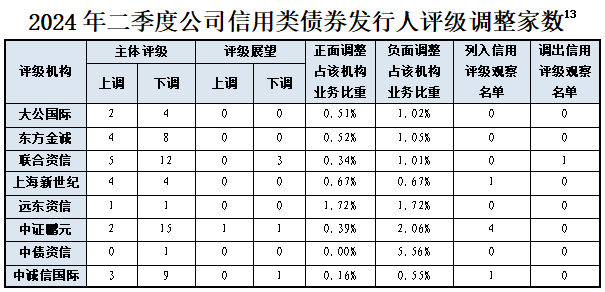

不过,今年二季度,评级机构共对81家发行人进行了82次评级调整,超七成为负面调整,负面占比环比提高44个百分点,同比提高18个百分点;此外,正面调整22家,其中级别上调21家,展望上调1家。

图源:证券业协会、交易商协会

“从评级更新规模来看和往年一样,债券发行人评级调整一般一年一次,且集中在年报发行后的六七月份。今年二季度主体被下调评级数的确超过往年。”沪上有分析师向界面新闻记者表示,“不过,在当前经济增速放缓预期下,大批量下调评级符合认知。”

《通报》显示,二季度,评级机构共进行负面调整59家,包括级别下调54家,展望下调5家。

分机构看,中证鹏元、联合资信的级别下调家数最多,分别有15家和12家;中诚信国际、东方金诚也分别下调9家和8家等。

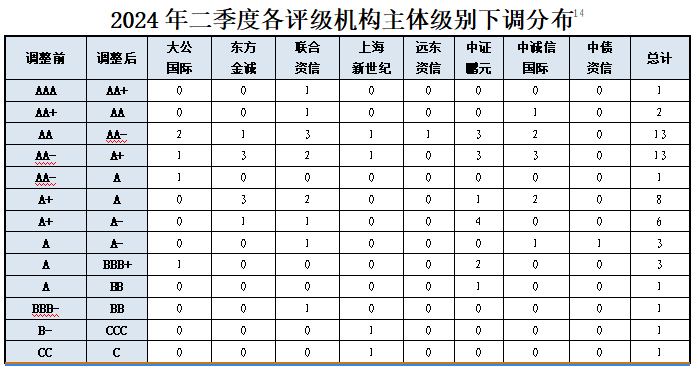

图源:证券业协会、交易商协会

本次协会披露数据与wind统计较为一致,wind明细显示,今年二季度,主体评级下调发行人当中,涉及可转债占比接近7成,比重同比增长超过2成。

国联证券近期研报表示,与去年同期相比,2024年转债评级下调占比更大,反映市场对信用风险的担忧。

“转债主体评级下调主要原因包括公司业务过于集中、经营能力下降、市场波动、募投收益不确定等。其中公司经营情况恶化、业绩预亏、偿债能力下降依然是评级下调的最主要原因。”国联证券提到。

例如,Wind披露,今年二季度,5只可转债的主体评级已降至A类评级以下。其中,亚药转债(128062.SZ)主体评级由B-降至CCC;中装转2(127033.SZ)主体评级由A降至BB;岭南转债(128044.SZ)主体评级在二季度下调至BBB-后,最新评级又进一步降至CC。上述三只可转债主体评级下调均系偿债能力恶化所致。

另值得一提的是,今年一季度《通报》曾提到,多数评级机构的级别与债券违约率呈反向关系,但大公国际、中诚信国际、上海新世纪和中证鹏元所评AA级与AA+级的违约率出现倒挂。

而在二季度在信评机构大幅下调发行人评级后,一季度违约率倒挂情况在二季度《通报》中并未提及。

但另一方面,《通报》提到,二季度,两成企业获得多评级,同一发行人级别不一致率环比增加。这是自去年二季度以来,各季度《通报》中首次出现“同一发行人级别不一致率环比增加”。

截至2024年6月30日,交易所市场和银行间市场共有1026家发行人获得2个及以上评级机构出具的主体评级,占存续债券发行主体的20.31%;其中70家发行人的评级结果不一致,不一致率6.82%,环比增加0.99个百分点。

此外,二季度,共有121家发行人变更评级机构,环比减少15家,同比增加18家。其中3家发行人的新承做评级机构所给级别高于原级别,环比减少1家,同比增长2家。

《通报》表示,2024年以来,交易商协会加大对评级上调、更换评级机构上调等情形的监测,并约见谈话评级机构12家次、现场问询评级机构1家次,了解评级调整理由和评级模型使用情况,要求相关评级机构充分披露级别调整依据,保障评级独立、客观,不得开展级别竞争。

下一步,交易商协会和证券业协会将继续在监管部门的指导下,协同加强评级行业自律管理。信用评级机构应当完善公司治理和内部控制机制,不断优化评级技术体系,依法合规开展信用评级业务,切实提升评级质量和投资者服务水平。