8月28日,交通银行发布2024年半年度业绩,截至报告期末,集团资产总额14.18万亿元,较上年末增长0.84%。报告期内,集团营收1323.47亿元,较上年同期下降3.52%;实现归属于母公司股东净利润452.87亿元,较上一年同比下滑1.63%。

此前,根据国家金融监督管理总局数据,今年上半年,商业银行净利润为12574亿元,同比增长0.36%,较今年一季度下降0.3个百分点,增速有所放缓。其中,大行净利润为6268亿元同比增速-2.87%,是各类银行中净利润增速下滑最快的。

28日下午,交行召开半年报业绩发布会,新任行长张宝江首度亮相,带领一众行领导出席并答记者问,回答了信贷投放、净息差、资产质量、零售不良和风险把控等问题。

张宝江直言,从长周期看,中国经济已驶入高质量发展轨道,经济换挡和转型升级成为新常态,这就要求商业银行抛去规模情节,优化信贷结构,提升资金运营效率。

负债成本首次下降

上半年,交通银行净利息收益率为1.29%,同比下降2个基点,较2023年上涨1个基点;第二季度单季度息差为1.30%,环比上涨3个基点。实现利息净收入842.34亿元,同比增长2.24%。

“净息差止跌回稳压力不小。”张宝江坦言,从资产端看,今年以来5年期以上LPR经历两轮下调,对银行资产收益构成下行压力;从负债端看,存款结构仍延续定期化态势,负债成本呈现一定刚性。息差收窄叠加规模增速下降及中收虚弱,商业银行在收入端面临较大压力。

金监总局数据显示,上半年,商业银行净息差1.54%,同比下降19个基点,也较前期高点下降超过50个基点。在净息差全行业下调的情况下,交行稳住此前的净息差已经算不容易。

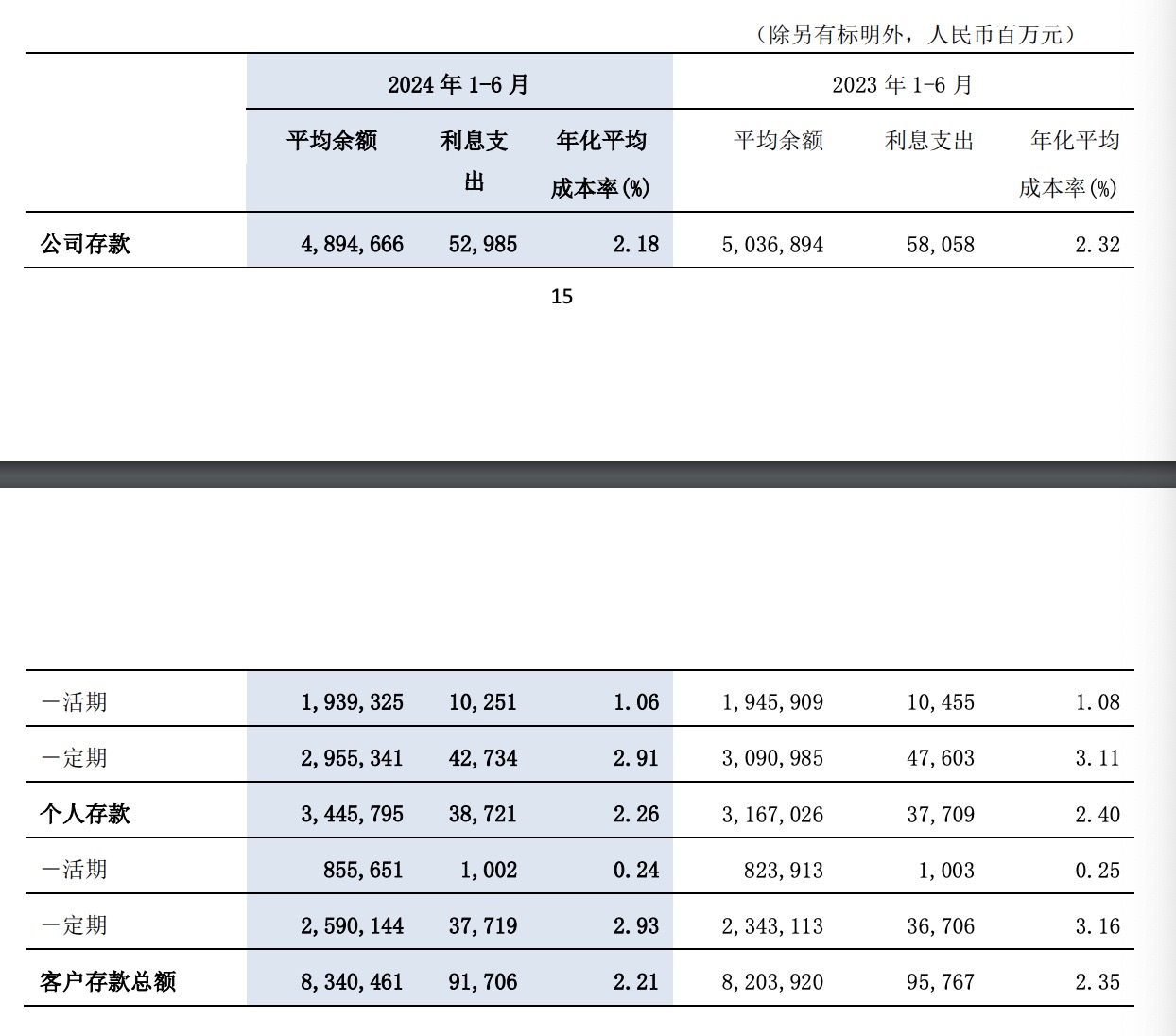

21世纪经济报道记者发现,客户平均存款成本在存款定期化趋势加剧的情况下反而首次出现了降低。而在交行一季报中,还存在“计息负债成本率同比有所上升”这样的描述。可见4月监管要求银行停止“手工补息”,以及存款降息的种种举措,对各家银行压降负债成本的影响开始显现。

报告期内,交行客户存款利息支出917.06亿元,同比减少40.61亿元,降幅4.24%,占全部利息支出的63.77%,客户存款利息支出的减少主要由于客户存款年化平均成本率同比下降14个基点。

公司存款年化平均成本率2.18%,低于去年同期14个基点;个人存款年化平均成本率2.26%,也刚好较去年同期下降了14个基点。

交行副行长周万阜指出,在负债端,交通银行多措并举压降负债成本。一是加强存款定价的精细化管理,在自律合规的范围内,由各经营单位做好存款的定价管理,前期多次调降存款利率的效果也在持续显现。二是大力压降高成本存款,加强结构性存款、长期性定期存款、大额存单和协议存款等高成本存款的管控,合理控制其总量、期限和定价。三是积极拓展低成本的负债,提升支付结算综合服务水平,促进低成本存款的增长,同时基于市场利率走势的研判,灵活拓展低成本的存款品种。总体看,二季度客户存款、债券发行、同业存放和拆入等业务平均成本率环比均有所下降。

周万阜另称,在资产端,随着市场利率下行,二季度主要资产品种的收益率都是下降的。交通银行通过资产结构的优化,对冲部分资产收益的下行压力。在继续保持信贷投放稳定增长的同时,提升了收益率相对较高的客户贷款的占比。同时,大力压降了利率较低的票据类业务,以及现金及存放央行款项的占比。

非息收入缘何下滑?

半年报显示,交通银行上半年非利息净收入为481.13亿元,同比下降12.15%。

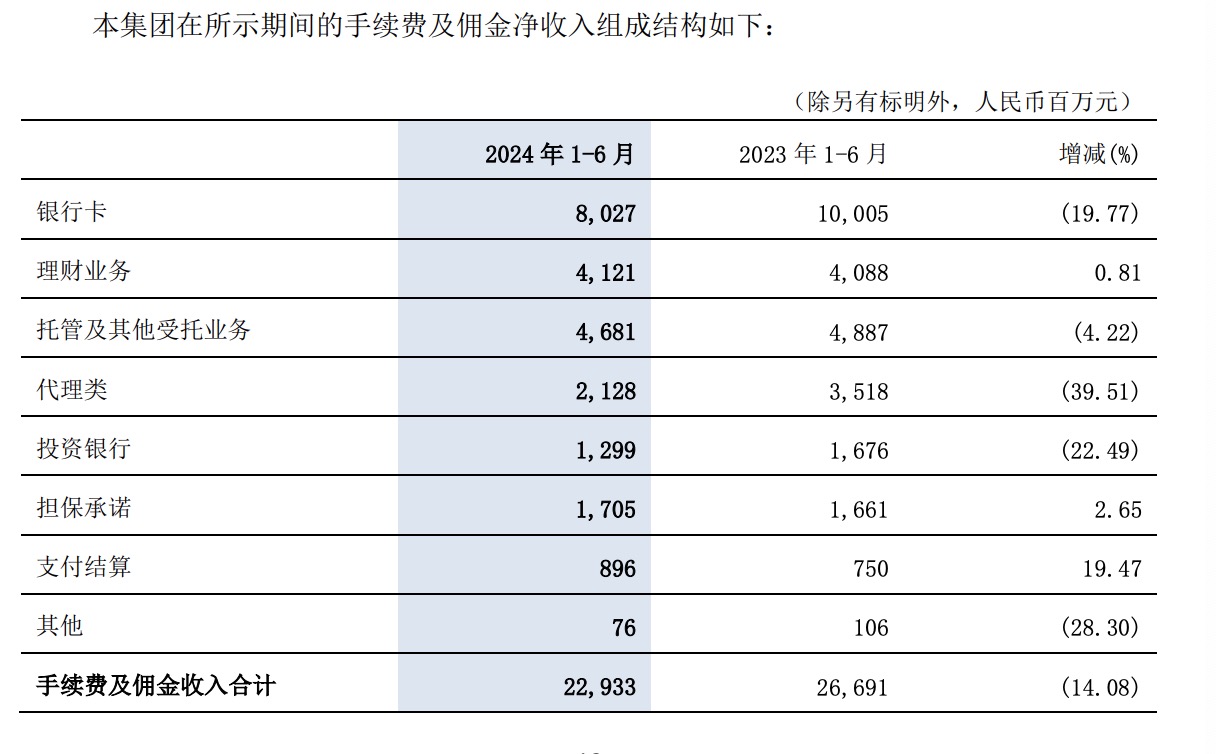

21世纪经济报道记者拆解发现,非息收入中“手续费及佣金净收入”一项下滑较快,较去年同期下降14.56%。

再细化来看,银行卡、代理类、投资银行收入下滑较快构成拖累。理财业务微增,担保承诺、支付结算也有增长。

交行财报解释道,主要是受资本市场波动、居民消费偏弱、持续减费让利及相关产品费率调整等因素综合影响,代理类、投资银行及银行卡业务收入同比下降较多。其中:代理类业务收入同比下降 39.51%,主要是代理保险和代销基金业务收入下降,分别受银保渠道费率下调、权益类基金管理费率下调影响较大。投资银行业务收入同比下降22.49%,主要是受优质项目稀缺、行业竞争加剧等因素影响,财务顾问及债券承销收入下降。银行卡业务收入同比下降 19.77%,主要是消费额同比下降叠加主动清退高风险客户等因素影响,信用卡回佣收入及违约金收入有所下降。

“下半年,我们将加大财富管理和交易结算类中间业务收入的拓展力度,拓展多元化的收入来源,要加强核心中收的增长能力。”周万阜称。在增长来源上,他认为有这样几个:

一是财务管理业务方面,伴随着市场利率的中枢的下降,理财及固收的低波稳定类投资产品的市盈率在增加,性价比在提升。交行会发挥综合经营优势,以客户为中心,丰富产品的货架,为客户提供综合的资产配置服务。

二是持续推动信用卡的业务发展模式转型,不断优化用卡环境和服务的体验来推进重点商圈和生活区的建设,在智能家居、文娱旅游、体育赛事突破,提升支付份额,提升客户综合贡献。

三是发挥集团国际化、综合化的优势,强化海外一体化综合金融服务,在国际结算、跨境汇款等优势业务实现增速提升。

此外,在债券投资方面,周万阜提及,从市场的债券供给来看,预计下半年利率债的发行量较上半年会有所增加,主要是地方债的发行多增,推动总发行量和净融资额较上半年上升。“债券的供给增加有助于缓解配置的压力,但是总量还是处于求大于供的状态,考虑到经济回升向好的势头仍需要巩固,央行将继续出台支持性的货币政策来助力经济增长,资金面预计仍将维持充裕水平,因此,债券的利率曲线整体上升的概率是较低的。”

基于上述判断,他表示交行要主动把握债券投资的节奏,进一步优化投资结构和久期,加大对国家重大战略重点领域和薄弱环节的投资支持。预计金融投资的收益对业绩的贡献总体会保持平稳,下半年会好于上半年。

防范零售业务风险

报告期末,交行不良贷款率1.32%,较上年末下降0.01个百分点;拨备覆盖率204.82%,较上年末上升9.61个百分点。

在回答风险防范的压力来源的提问时,交行首席风险官刘建军直言,下半年资产质量管控压力来源于三个方面:

一是部分房地产企业,因为现金流还没有完全恢复,所以相关贷款的业务仍然存在困难。

二是地方债务风险总体有所缓解,但是局部存在阶段性风险。

三是零售业务不良有所增加。

零售业务方面,6月末个人不良贷款余额251亿元,不良率0.98%,资产质量好于全行平均水平。但比上年末上升0.17个百分点。具体来说,信用卡不良率2.32%,较去年同期下降0.12个百分点,个人经营贷不良率1.88%,住房贷款不良率0.48%,均高于去年末水平,逾期率也有所抬头。

“下半年交行将继续落实防范化解风险的各项举措,牢牢守住不发生系统性风险的底线。“刘建军称。

一是要落实国家的一揽子发展政策,按照依法合规商业可持续的原则,配合好地方政府发展工作。

二是落实国家关于房地产领域的调控政策,包括保交房等,一户一策有效推动房地产领域的风险化解。

三是加强零售资产的质量管控,坚持优质客户的准备标准,强化债务管理的预期管控,提升催收和处置效率。

四是扎实推进“贷后管理年”的行动,以提升带动和管理能力为核心,聚焦风险管理的薄弱环节和影响生产手段一些关键因素,更好地落实风险管理、早识别、早预警、早暴露、早处置。

“随着自上而下的重点领域风险化解措施效果逐步显现,社会预期持续改善,企业和居民的还款能力将有所提升,这些有益于银行整体资产质量稳健改善。”刘建军称。