随着半年报披露步入尾声,A股中期分红情况基本上已揭晓。

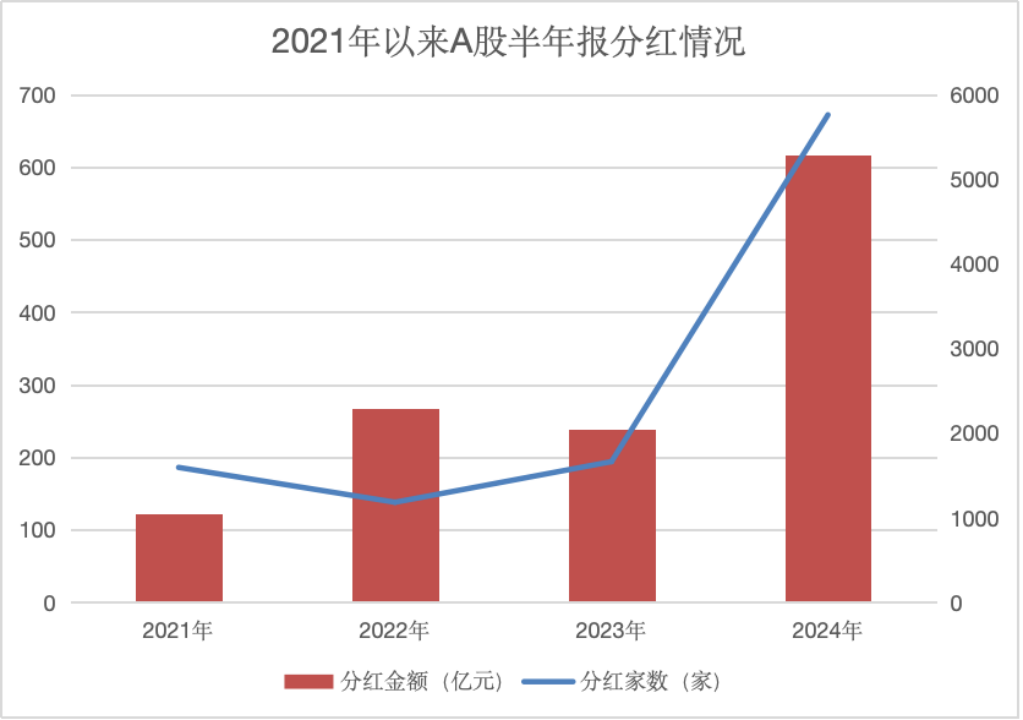

Wind数据显示,截至8月31日,A股上市公司半年报披露工作已经收尾。今年半年报中,超670家公司发布了2024年中期现金分红方案或预案,涉及分红总额近5300亿元。数据显示,拟中期分红的上市公司数量已超越此前三年总和,分红总额也创历史新高。

2023年以来证监会持续鼓励分红,2024年4月新“国九条”发布,分红监管进一步强化。分析人士指出,当前,A股企业资本开支增长有所放缓,在自由现金流水平维持较好的状态下,具备进一步提升分红水平的能力。红利策略在宏观逻辑上仍具备中长期投资价值,但部分传统红利板块的股息率已有所回落。

中期分红近5300亿元

Wind数据显示,截至8月31日,已有672家A股上市公司发布了2024年中期现金分红方案或预案,占比约为12.58%。

与往年对比,今年上市公司中期分红的踊跃度明显提升,累计拟分红家数创历史新高。Wind数据显示,近三年(2021年至2023年),实施中期分红的A股上市公司数量分别为186家、138家、194家。

分红金额方面,截至8月31日,今年中期的分红金额达到5288.04亿元,同样刷新历史纪录。Wind数据显示,近三年(2021年至2023年),A股中期分红金额分别为1043.20亿元、2293.15亿元、2052.41亿元。

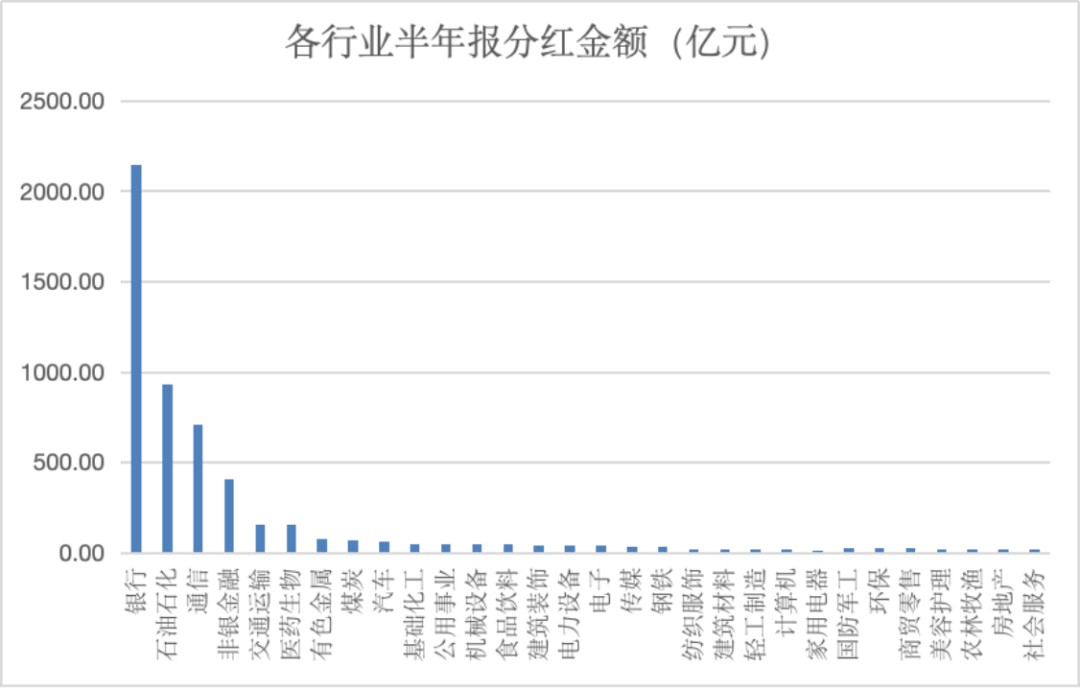

从行业划分来看,银行、石油石化、通信等行业是中期分红的“主力军”。截至8月31日,银行、石油石化、通信三大行业中报分红金额分别为2144.12亿元、934.26亿元、712.43亿元。

具体来看,银行行业中,工商银行、建设银行、农业银行、中国银行、交通银行中期分红金额均在百亿元以上。

工商银行拟每10股派发1.434元(含税),向普通股现金派息总额共计511.09亿元,占归属于母公司股东净利润的比例为30.0%。

建设银行拟向全体普通股股东派发现金股息492.52亿元,每股现金股息0.197元(含税),分红比例29.97%。

农业银行拟向普通股股东派发现金股息每10股1.164元(含税),总额407.38亿元(含税),分红比例为30.0%。

中国银行拟每10股1.208元(税前)分派普通股现金股利,合计派息金额为355.62亿元(税前),占归属于母公司所有者的净利润的比例约30%。

交通银行拟向全体股东每股派发现金红利0.182元(含税),合计拟派发现金红利135.16亿元(含税),现金分红比例为32.36%。

以此计算,国有五大行中期分红金额约为1901.77亿元,占A股中期分红总额的35.96%。

石油石化行业中,中国石油、中国海油、中国石化三家行业巨头中期分红居前,分别为402.65亿元、351.87亿元、177.68亿元。

通信行业中,中国移动分红510.27亿元,占据第一位;中国电信分红152.91亿元,中国联通分红30.50亿元。据中国移动公告,2024年1—6月,公司股东应占利润为802.01亿元,中期分红比例达63.62%。公司表示,2024年全年以现金方式分配的利润占当年股东应占利润的比例较2023年进一步提升,持续为股东创造更大价值。

多家公司首次推出中期分红

目前,多家上市公司中期分红已落地实施,其中,中国移动、紫金矿业、歌尔股份等22家公司中期分红已实施完毕。盐津铺子、海澜之家、藏格矿业等28家公司中期分红等待实施。

值得一提的是,在今年发布中期分红方案或预案的上市公司中,有多家公司为首次推出中期分红计划。

方正证券近日公布了中期分红方案,该方案为公司上市以来首次中期分红。公司拟每10股拟派发现金红利0.48元(含税),派发现金红利总额不超过3.95亿元(含税),分红比例约为29%。

国有六大行中,工商银行、农业银行、中国银行是上市以来首次派发中期股息,建设银行、交通银行是时隔多年后首次派发中期股息。

邮储银行在半年报中称,拟实施2024年度中期分红派息,中期股利总额占2024年半年度合并报表口径下归属于银行股东净利润的比例不高于30%,具体分红方案还未公布。若邮储银行进行半年报分红,也是该公司上市以来首次中期分红。

非金融行业上市公司中,迈瑞医疗、中国重汽、上海能源等多家上市公司均为上市以来首次在半年报披露时进行分红。迈瑞医疗公告称,公司拟向全体股东每10股派发现金股利40.60元(含税),合计拟派发现金股利约为49.23亿元(含税)。中国重汽拟每股派息0.66元,分红比例达到55%,预计共计派息约18.22亿元。上海能源拟每10股派2元(含税),预计派现金额合计为1.45亿元。

A股分红水平有望继续提升

上市公司踊跃进行中期分红,与监管持续引导有关。

近日证监会党委书记、主席吴清在北京召开专题座谈会,与全国社保基金、保险资管、银行理财、私募基金等10家头部机构投资者代表深入交流,充分听取意见建议。会上,与会单位表示,引导上市公司加大分红和回购力度,鼓励上市公司综合运用并购重组、股权激励等方式提升投资价值。

4月12日,新“国九条”以及交易所的一系列配套规则的征求意见稿出台,其中对上市公司分红规定做出了重点安排,除引导上市公司加强分红、提升分红水平和频次外,还提出将多年不分红或者分红比例偏低的公司纳入“实施其他风险警示”(ST)。

分红的持续性取决于公司的股权自由现金流和分红意愿,分红意愿进一步取决于公司的再投资计划以及维护资金流动性的意愿,而股权自由现金流的持续性取决于公司的盈利能力。据兴业证券研究,近年来,部分行业投资增速放缓,企业资本开支收缩,整体分红比例由30%提升至2022年的41%,尤其是2020年以来企业自由现金流维持高位,现金资产占比再创新高。同时,伴随着无风险利率降低,从公司财务角度看,将公司冗余的流动性用于财务投资的性价比也在不断降低。

兴业证券认为,随着政策加持,红利类股票或迎来长期估值重塑,A股和港股市场或将迎来红利时代。

长城证券研究指出,随着全A分红稳定性、股息率、分红比例的提升,全A资产对于长期资金的吸引力也将逐步改善。未来分红规划的发布对公司分红稳定性、分红比率的提高起到帮助;随着发布《未来三年股东回报规划》的公司数量不断提升,全A分红稳定性的提升和整体股息率的提高或能起到支撑A股估值水平的作用,全A分红比例的提升则增强全A资产的吸引力。

责编:万健祎

校对:祝甜婷