(原标题:专访日本股市“活字典”尹熙元:从“失去的三十年”到股市长牛,半导体媲美美股“科技七姐妹”!日元升值或对股市中长期影响有限)

国际局势波谲云诡,资本市场跌宕起伏,“千淘万漉虽辛苦,吹尽狂沙始到金。”投资人要付出许多的努力,才可能挖掘到真金。如果站在巨人的肩膀上,将会比很多人看得更远,每日经济新闻特推出《投资全球系列访谈》,为投资人拨开重重迷雾,洞见全球投资机遇。

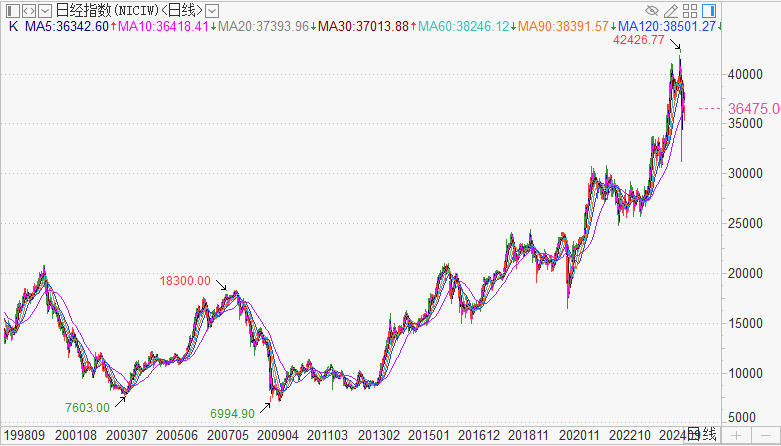

在A股行情低迷的背景下,不少国内投资者瞄向了日本股市。而日本股市曾在1990~2008年走了近20年的大熊市,而自2009年以来又走出了近15年的大牛市。

当前,中国面临的经济问题和日本过去所面临的问题有诸多相似之处,日本股市过去的历史经验对A股未来的行情发展具有重要的借鉴意义。

那么,在日本股市过去几十年的历史中,日本股市的发展有何启示?专业投资者又有哪些宝贵的经验?日本股市未来机会和风险是什么?

在第37届IFTA(国际技术分析师协会)年度会议前夕,每日经济新闻记者(以下简称NBD)与日本专业交易员尹熙元博士进行了深度交流。尹熙元博士是东京 CMD 控股公司总裁,曾在所罗门兄弟亚洲有限公司(日本)、所罗门美邦(日本)从事投资工作,积累了丰富的日本股票与衍生品交易经验,成功管理了日本股票与衍生品投资组合的交易,是一位具有35年投资经验的专业交易员。尹熙元博士目前专注于构建金融市场预测模型,并在人工智能、投标数据分析及金融市场分析领域提供专业咨询服务。

近几年,海外市场表现亮丽,令很多投资者感到羡慕,为便于投资者了解海外市场动向,我们组建了全球投资微信交流群,群里将会分享全球投资的资讯、技巧,并不定期邀请高手进行分享,以便大家把握全球投资脉搏。加群方式:点击微信主页右上角+号/添加朋友/企业微信联系人/输入手机号13882019385/添加企业微信火山君。

尹熙元金句:

1.我认为日本股市在中长期内将维持牛市态势。要使日本股市持续保持这一趋势,关键在于日本基础经济的稳健运行。

2.日本股市历来深受外国投资者的影响,日本前首相安倍晋三曾积极向外国投资者传达了日本经济和股市作为具有吸引力的投资目的地的信息。

3.在投资日本股市时,有效管理与日元汇率波动相关的风险显得尤为重要。

4.尽管与近期的低点(约161日元/美元)相比,当前的汇率水平可以被视为日元升值,但从此水平进一步升值,对日本股市中长期趋势的影响可能相对有限。然而,如果日元对美元的汇率跌破100日元/美元的关口,这无疑将对日本股市产生显著影响,但这种情况预计仅在全球经济遭遇不可预见的重大变动时才会发生。

5.我们不应一味追求构建更高精度的模型,而应学会如何有效利用这一约60%准确率的模型。

日本政府与央行在股市转牛中扮演重要角色

NBD:我们看到您在日本股市进行交易和研究有35年的历史了,堪称一本日本股市的“活字典”,而您是1989年开始进入机构担任交易员的,随后1990年日本股市就开始泡沫破灭,这是一个日本股市的超级历史高点,不少财富灰飞烟灭,您在这个大熊市周期之中是如何应对的呢?对您后期的研究带来了哪些经验和教训?

尹熙元:在1989年,我于所罗门兄弟公司负责日本股票的套利交易业务,具体涉及东证指数期货的操作。我清晰地记得,那一年最后一个交易日,我们的团队以40,070日元的价格购入了日经225期货合约。鉴于这是套利策略的一部分,我们同步卖出了等量的现货股票以平衡风险。当时,我们团队在抛售日本股票时,周遭的交易员与销售团队纷纷不解地询问:“为何要卖出?明天不是还会涨吗?”彼时,市场主流预测普遍乐观,认为日经平均指数在1990年将攀升至60,000日元,更有甚者预测将突破100,000日元大关。我们的操作在当时显得颇为特立独行。

我始终将套利交易视为一种基于利率与波动率精确计算以寻求公平价值的策略,而非对市场走势的盲目预测。未曾料想,日本股市自1990年起步入了漫长的熊市,直至34年零2个月后的2024年2月22日,才终于再次创下历史新高。值得一提的是,当时的我并未预见次年市场将转熊,我并非市场的预言家,也未尝试预测熊市的到来。我只是坚持“以精准的计算技术为依据,并据此坚持执行交易决策”。这段长达十年的证券行业工作经历,包括丰富的交易实践,为我后续在金融与市场领域的研究奠定了坚实的基础。

NBD:日本股市在2009年与2003年形成了年线上的双底结构,随后走出了一轮超级牛市,也创下了1990年以来的历史新高,造就这轮超级牛市的主要原因是什么呢?

尹熙元:从技术分析的角度来看,日本股市在2009年成功构筑了双底形态,并进入了反弹阶段。然而,2009年自民党向民主党的政权更迭所引发的政治不确定性,以及随后2010年民主党在参议院选举中的重大失利,似乎对股市的反弹构成了压制。此外,2011年发生的东日本大地震更是加剧了市场困境,导致该年股市持续处于停滞状态。若没有这些外部因素的干扰,日本股市或能自2009年起便步入明确的上升趋势。

当安倍晋三于2012年12月上台,并随后在2013年4月推出安倍经济学政策时,市场已展现出向牛市迈进的初步迹象。日本前首相安倍通过清晰有力的决策,有效地扫除了阻碍市场发展的障碍。在安倍政府内部,很可能存在能够深刻洞察市场走势与趋势的专业人士(如技术分析师)。政府精准地把握了时机,并以明确无误的言辞向市场传递了积极信号,这一系列的举措执行得极为出色。

NBD:我们看到日本央行在这轮牛市推动过程之中扮演了坚定的买入者角色,我们是否可以认为日本股市也是有着一种强烈的政府干预的特征呢?那么央行开始大量卖出的时候,是不是投资者就需要小心了?

尹熙元:关于日本政府与日本央行之间的协调,存在多种观点。我个人并不认为日本央行直接购买股票是股市牛市形成的唯一或决定性因素。日本股市历来深受外国投资者的影响,日本前首相安倍曾积极向外国投资者传达了日本经济和股市作为具有吸引力的投资目的地的信息。政府可能也提及了央行购股的可能性,以此彰显其致力于提振市场的决心,尽管此类举措在常规操作中并不常见。

相较于过去,尽管投资限制已有所放宽,但日本股市与中国股市在对待外国投资者的态度上存在差异,中国股市通过A股和B股等方式对外国投资者设有特定限制。

日本央行最终将出售其持有的股份,但鉴于日本政府和日本央行对股市在经济中重要性的深刻认识,他们不太可能在不充分考虑市场走势和当前市场环境的情况下进行抛售。即便卖出行动开始,也预计会在经过全面而细致的分析后实施,因此,我认为市场对此不必过度担忧。

日股中长期继续走牛,投资日股需注意汇率波动风险

NBD:今年日本股市也伴随着日元的大幅波动出现了比较强烈的震荡,而日本股市这轮大周期上涨也维持了10多年,您认为未来日本股市中长期依然处于牛市之中吗?如果依然处于牛市之中,支持市场上涨的主要原因是哪些呢?

尹熙元:总结而言,我认为日本股市在中长期内将维持牛市态势。要使日本股市持续保持这一趋势,关键在于日本基础经济的稳健运行。诚然,日本目前正面临老龄化和出生率下降的双重挑战(这些问题并非日本所独有),但日本经济的持续稳定发展将取决于能否有效制定并执行相关政策以应对这些挑战。我对此持乐观态度,并因此相信日本股市的牛市行情将在中长期内得以延续。

NBD:未来日本股市值得关注的板块或者公司类型是哪些呢?能给投资者一些建议吗?

尹熙元:从外国投资者的视角出发,大型企业固然备受瞩目,但日本同样蕴藏着众多技术卓越的中小型公司以及动漫、漫画内容创作领域的佼佼者。值得注意的是,这些公司中有许多是规模较小且尚未上市的。因此,作为投资者,您的选择可以包括:寻找并投资那些与这些小型但潜力巨大的公司有关联的上市公司,参与私募股权基金以间接投资这些企业,或直接通过特定渠道寻找并直接投资这些未上市的公司。

NBD:美国科技股的“科技七姐妹”为指数上涨贡献了绝大部分涨幅,而中国A股今年以来也是银行股一枝独秀,现在的日本股市也是这种大量资金集中于少量核心股票的投资模式吗?

尹熙元:正如您所指出的,少数核心股票确实正在对日本股市产生显著影响。特别是自去年以来,股市的显著波动在很大程度上是由少数与半导体行业紧密相关的股票所驱动的,这些股票的表现对日经平均指数的涨跌起到了重要的推动作用。(注:统计数据显示,日本半导体设备商如东京电子、爱德万测试、DISCO等公司的股价从2009年以来至今年3月的高点,累计涨幅非常巨大,如Disco在2009年的最低是630多日元/股,今年最高涨到68850日元/股。)

NBD:对于未来几年的日本股市,投资者应该注意哪些主要的风险信号呢?如果日元继续升值,日本股市会不会出现转入中长期熊市的可能?

尹熙元:日元升值的问题核心不在于其绝对水平(即汇率的具体数值),而在于其升值的速率。汇率通常反映了利差和两国间的价格水平差异,但有时也会受到短期内过度资本流动的影响,从而产生显著波动。尽管与近期的低点(约161日元/美元)相比,当前的汇率水平可以被视为日元升值,但从此水平进一步升值,对日本股市中长期趋势的影响可能相对有限。然而,如果日元对美元的汇率到达100日元/美元的关口,这无疑将对日本股市产生显著影响,但这种情况预计仅在全球经济遭遇不可预见的重大变动时才会发生。

NBD:您觉得如果在日本股市投资,与中国A股市场和中国港股市场相比较,有哪些主要的不同点呢?

尹熙元:日本股市以日元进行交易,且日元可自由兑换为其他货币,这一特点使得它与那些与美元挂钩的货币(注:如港元和曾一度与美元紧密挂钩的人民币,人民币现已形成独立浮动汇率机制)的股市在汇率风险方面存在显著差异。因此,在投资日本股市时,有效管理与日元汇率波动相关的风险显得尤为重要。

金融市场预测模型不应一味追求精度,有效利用尤为关键

NBD:我们了解到,您曾在 CMD 实验室专注于构建金融市场预测模型,能否分享一下该模型的主要原理和优势?您在构建金融市场预测模型时,主要考虑了哪些因素?这些预测模型在实际应用中的效果如何?

尹熙元:我已经离开了CMD实验室,因此构建金融市场预测模型成为了我的过往经验之一,但我的基本原则始终未变:“从物理和数学的视角构建模型,并借助计算机进行大规模数据处理。” 模型在运行过程中,确实会经历表现持续优异或不尽如人意的阶段,但我坚信其预测市场的准确率大致维持在60%左右。关键在于,我们不应一味追求构建更高精度的模型,而应学会如何有效利用这一约60%准确率的模型。由于我目前并未直接参与持续的交易活动,因此无法直接验证该模型在实际交易中的有效性,但基于实验操作的结果,我个人对其所展现出的适度准确性感到满意。

NBD:您在所罗门兄弟公司、CMD 研究公司等机构任职期间,积累了丰富的股票与衍生品交易经验。您认为这些经历对您后来的发展有何影响?作为一名专业交易员,您的投资理念是什么?对于普通投资者进入金融市场投资,您有哪些投资建议?

尹熙元:交易过程中确实伴随着巨大的压力。相比之下,研究人员和分析师由于通常不直接持仓,他们能够在没有市场即时压力的环境下进行冷静分析。这种分析环境与实际交易环境之间的差异是显著的,它往往使得基于纯粹分析结果来采取投资行动变得颇具挑战性。

若我能向投资者提供一些建议,那便是:首先,进行深入分析直至您完全信服自己的判断;随后,秉持正直的态度坚决执行您的投资计划。然而,投资市场变幻莫测,若遭遇意外情况,务必保持诚实,勇于承认自己的错误,并果断采取止损措施以控制风险。

NBD:您目前也从事人工智能方面的分析和研究,您能谈谈人工智能在金融投资领域对传统的技术分析带来的影响吗?

尹熙元:AI本质上是一系列算法的组合,因此它不具备人类所拥有的情感。关于未来AI是否会发展出接近人类情感的能力,目前存在不同的观点和看法。然而,就当前而言,AI系统确实是按照预设的规则和算法来运作的。

如果未来我们能够开发出更多、更精细的、遵循市场逻辑的算法,那么这些算法所做出的分析结果对市场波动产生影响的概率可能会相应提升,尽管这一点并非绝对,也无法完全保证。在这样的背景下,诚实地使用市场数据,并依托这些数据进行精确的技术分析,其重要性将会愈发凸显。因为这将有助于我们更准确地理解市场动态,做出更为明智的投资决策。

NBD:听说您10月份要到中国参加第37届IFTA(国际技术分析师协会)年度会议,您带给投资者的演讲主题和主要内容是什么呢?

尹熙元:我的演讲题目是“AI在技术分析中的运作机制”。本次演讲将围绕以下三个非预测当前市场走势的内容展开:(1)当前AI技术的现状与特点,(2)如何在技术分析中有效应用AI技术,(3)以及几个AI在技术分析中的实际应用案例。如果您对这一主题感兴趣,欢迎随时参与。