一个社会幸福不幸福,很重要的是看老年人幸福不幸福。

最新数据显示,中国60岁及以上的老年人口约3亿。随着人口老龄化程度持续加深,越来越多的老年人重视养老投资和储备,从而带来更多消费能力和意愿。

今年重阳节,腾讯理财通发起的一项用户调研发现,银发族理财需求旺盛,参与度明显提升。过去一年60岁以上的老年人理财数量和理财规模均实现了“双增长”,其中,老年人理财数量和理财规模分别同比增长近10%和超15%,而且四五线城市老年人理财规模增速领跑全国,远超一线城市。

业内人士分析,四五线城市老年人理财数据成绩的突出,说明腾讯理财通等互联网理财平台的出现,通过金融科技手段提供便捷的在线金融服务,使得地理位置偏远、传统金融服务覆盖不足的四五线城市老年人能够更容易接触到理财产品,进行投资和理财。

值得一提的是,面对巨大的养老金融市场,一些不法分子利用老年人防骗意识低、金融知识缺乏等特点,进行非法集资或诈骗,老年人财产和精神备受伤害。为此,业内专家建议,老年人投资理财应选择正规金融机构和有资质的互联网理财平台,金融机构和互联网理财平台也需要针对银发群体建立专门的风险提示机制,防范相应风险。

四五线城市老年人理财增速领跑全国

老年人理财的调研结果,揭示银发族理财的分布和增速令外界吃惊。

随着中国60岁及以上的老年人口已突破3亿,越来越多的老年人不仅开始关注并积极参与理财活动,还希望能通过理财来保障自己的生活,实现财富的稳健增长。

腾讯理财通的用户调研数据显示,过去一年60岁以上的老年人理财数量和理财规模均实现了“双增长”,其中,老年人理财数量同比增长近10%,理财规模同比增长超15%,这说明银发族理财需求旺盛,理财意识和参与度明显提升。

同时,随着移动互联网等金融科技的全面普及和应用,四五线城市的老年人也逐渐打破理财的时间和地域限制,并开始领跑全国养老理财市场发展。

调查数据显示,在过去几年,全国老年理财人数持续增加,上海、北京、广州、成都、深圳跻身全国5强。

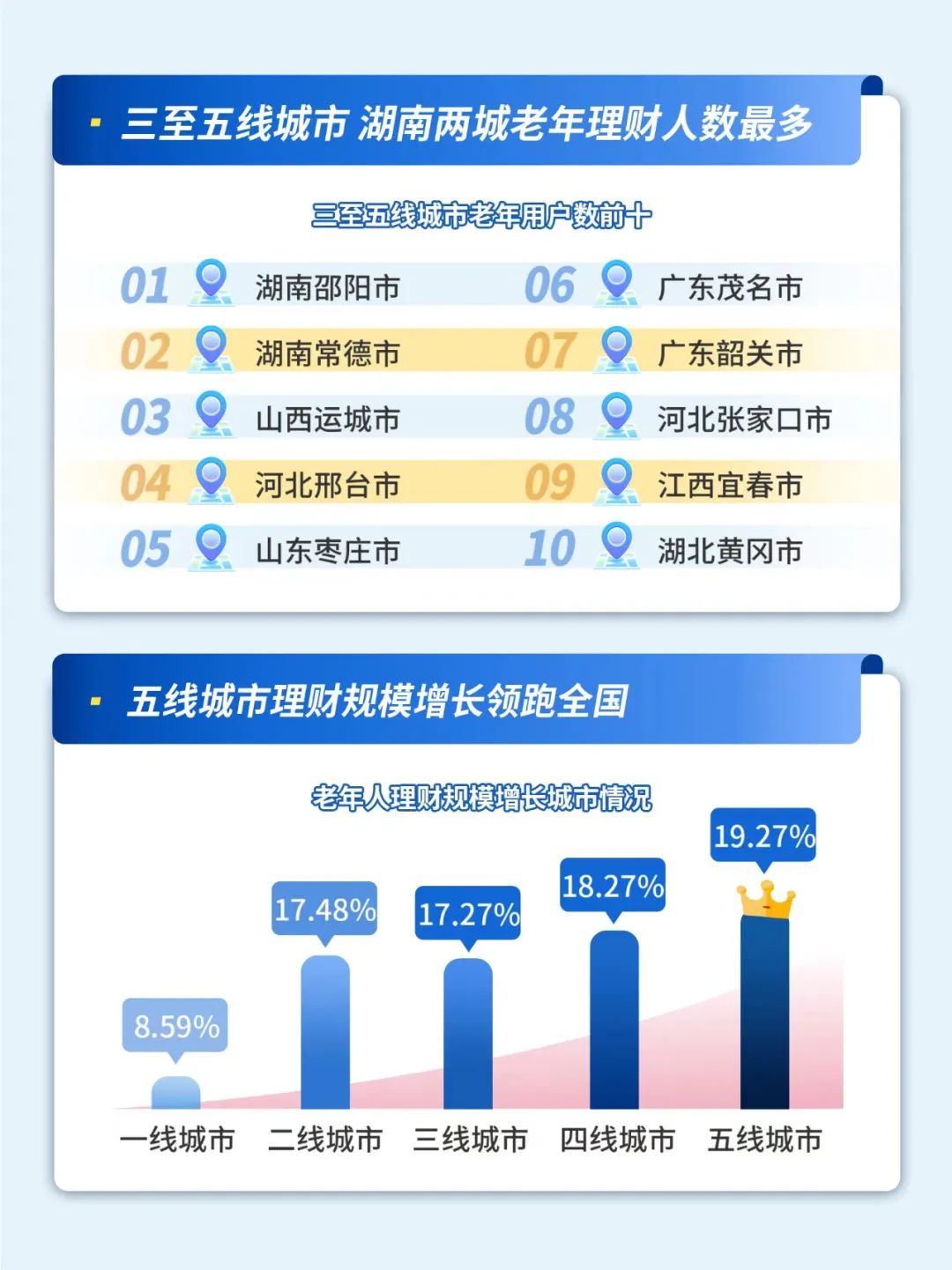

增速方面,2023年五线城市老年人理财规模增速高达19.3%,排名第一,四线城市紧跟其后,而一线城市增速仅为8.59%。进一步从三至五线城市老年理财人数的排名来看,湖南邵阳和常德排第一、第二,山西运城、河北邢台紧跟其后。

中国社会科学院金融研究所副研究员张珩认为,这不断凸显出养老金融服务的不断普及与深化。特别是腾讯理财通等互联网理财平台的出现,为偏远地区的老年人提供了便利,其不再需要跑到银行网点,直接在微信上就能享受便捷的理财服务。此外,互联网理财一分钱起投的低门槛和低申购费率,也为老年人理财降低门槛、节省成本。

“未来,在银发群体的积极参与和推动下,养老理财市场将持续繁荣壮大,并为老年人的晚年生活提供更加坚实的经济保障。”张珩说。

银发族理财市场迅速增长,老年人理财偏好稳健

当前,养老理财市场正以惊人的速度蓬勃发展并展现出强劲的增长势头和广阔的发展前景。

《中国银行业理财市场半年报告(2024年上)》显示,理财行业平台共支持了6家理财公司发行23只个人养老金理财产品,累计销售金额超过47亿元,19家销售银行已为个人养老金投资者开立理财行业平台个人养老金账户超过50万个,这无疑为养老理财市场的繁荣发展提供了有力证明。

事实上,随着生活水平的提高和收入的增加,老年人群体的财富积累逐渐增多,他们都希望通过理财来实现养老金的保值增值,提高晚年生活质量。

老年人理财遵循求稳的原则,安全性大于收益率,90%老年人选择配置货币基金、债券基金等稳健类的理财产品。然而,市场上针对银发族推出的具备养老功能和长期属性的理财产品较少,为了更好满足广大用户多样化养老需求,国家大力推进商业养老金的发展。腾讯理财通作为首批上线的平台,也推出了比如保本、60岁以上用户在期满后免费支取等新型商业养老金产品,满足银发群体风险承受能力和流动性需求,深受老年用户喜爱。

老年人不仅买得稳,且拿得也稳,由于资产持有超过半年以上的老年人显著高于其他年龄层,因此带来的收益相比其他年龄层更高。有意思的是,爷爷比奶奶更爱理财。在老年人用户中,爷爷占比51.6%,奶奶占比48.4%。从投资偏好上,奶奶更稳健,因此收益率更高。

此外,艾媒咨询的报告预测,中国养老产业市场规模在2023年达到了12万亿元,并预计在2027年市场规模有望超过20万亿元,这表明银发经济具有巨大的市场潜力。随着老年人口的增加和消费能力的提升,银发经济将成为未来经济增长的重要驱动力。金融科技的创新和应用,无疑将为银发经济的发展提供强有力的支持。

养老金融任重道远,专家建议建立风险提示机制

做好养老金融大文章已经上升到国家政策层面。去年10月召开的中央金融工作会议提出“做好养老金融大文章”的要求。养老金融产品的投资回报能够为老年人带来更多的收入,使他们有更多消费意愿和能力。

那么金融科技在助力养老金融方面,还能做什么,进而解决养老金融领域急难愁盼的问题?张珩认为,一是利用大数据和人工智能技术,挖掘小城市和偏远乡镇的老年人的非活跃用户,根据其风险偏好、投资需求和收益预期,量身定制与这些用户收入水平和风险能力相匹配的仰赖金融产品。二是积极推动金融机构和互联网理财平台的专业化转型,运用大数据、人工智能等前沿技术,对银发群体的金融行为进行深度分析与研判,从而精准把握其对养老金融需求的动态变化。

与此同时,近年来,民政部也屡屡发出养老服务领域的风险提示。一些养老服务机构和企业以“高利息、高回报”为诱饵实施非法集资活动吸收老年人资金,给老年人造成财产损失和精神伤害。

为此,张珩建议,要专门针对银发群体建立风险提示机制,对老年人进行投资者教育,认准正规金融机构和互联网理财平台。这还要求金融机构和互联网理财平台在销售养老金融产品时,要以言简意赅的方式向银发群体揭示每种产品的未来投资收益和潜在风险,使其能充分了解清楚每种养老产品的特性和风险,例如,理财通在购买封闭期产品时,在支付界面会有提醒;在购买含有股票且会波动的非保本型产品与购买金额较高时弹窗,确认购买二次提醒;持有的产品出现违约和清盘时,也会有风险提醒等等。

此外,还可考虑建立完善的投资者风险评估体系,特别是当银发群体购买的理财产品超过其风险承受能力时,金融机构应及时进行劝退与提醒,防止他们因盲目追求高收益而陷入投资风险。

校对:刘榕枝