纽约证券交易所(下称“纽交所”)日前的技术故障对市场带来的影响仍在持续。

美东时间本周一(6月3日),纽交所因技术故障导致部分股票价格显示异常。“股神”沃伦·巴菲特旗下的伯克希尔哈撒韦A类股(下称“伯克希尔”)因技术问题而导致股价一度暴跌99.97%至185.1美元。

虽然最终纽交所修复问题后恢复股票交易,并表示将取消所有“错误”交易。但近日有投资者表示技术故障期间曾趁“低价”下市价单,在技术停牌结束后,交易软件以复牌后的正常市价购入伯克希尔,最终账户出现大幅亏损。

“捡漏”伯克希尔反亏损

部分券商公布解决方案

近日以来,陆续有投资者在社交媒体上表示,在周一纽交所发生技术故障期间,曾下市价单买入伯克希尔股票。但在该股复牌恢复至“正常”股价(逾60万美元/股)后,交易软件以融资额度买入,最终投资者被要求平仓。更有个人投资者截图显示买入10股伯克希尔,亏损超过数千万元。

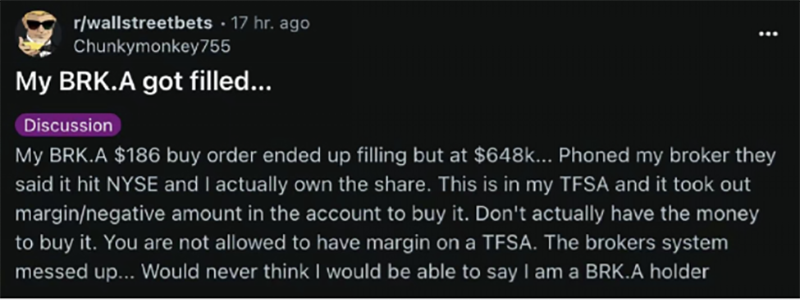

在美版贴吧Reddit上,也有投资者发帖表示自己试图以186美元的价格买入伯克希尔股票,但由于没有使用限价订单,最后该订单以64.8万美元的价格成交。

有券商人士向记者解释称,有些投资者在当时行情异常时,提交了市价单,之后也没来得及撤单,或者因为券商的限制而无法撤单,最后价格恢复正常后,以市价买入了。“而价格一恢复正常,因为有大量的买单堆积,价格一下子就冲上去了。周一恢复交易后伯克希尔一度大涨15%。买单消化之后,价格又快速回落。这个时候如果开通了融资功能,用了杠杆,那账户损失就比较大了。”该券商人士说。

并且,虽然伯克希尔股票曾在185美元惊现部分成交,但是在技术故障解决后,纽交所曾公告称将取消伯克希尔股价在603718.30美元或以下的所有“错误”交易。由于纽交所只取消“超低价”交易,“高价”成交却维持现有安排。在当地时间周一复牌后,伯克希尔股价曾短期内冲高至741971.39美元,以周一收盘价631110.1美元来计算,若在高位买入投资者账面亏损即达10万美元。

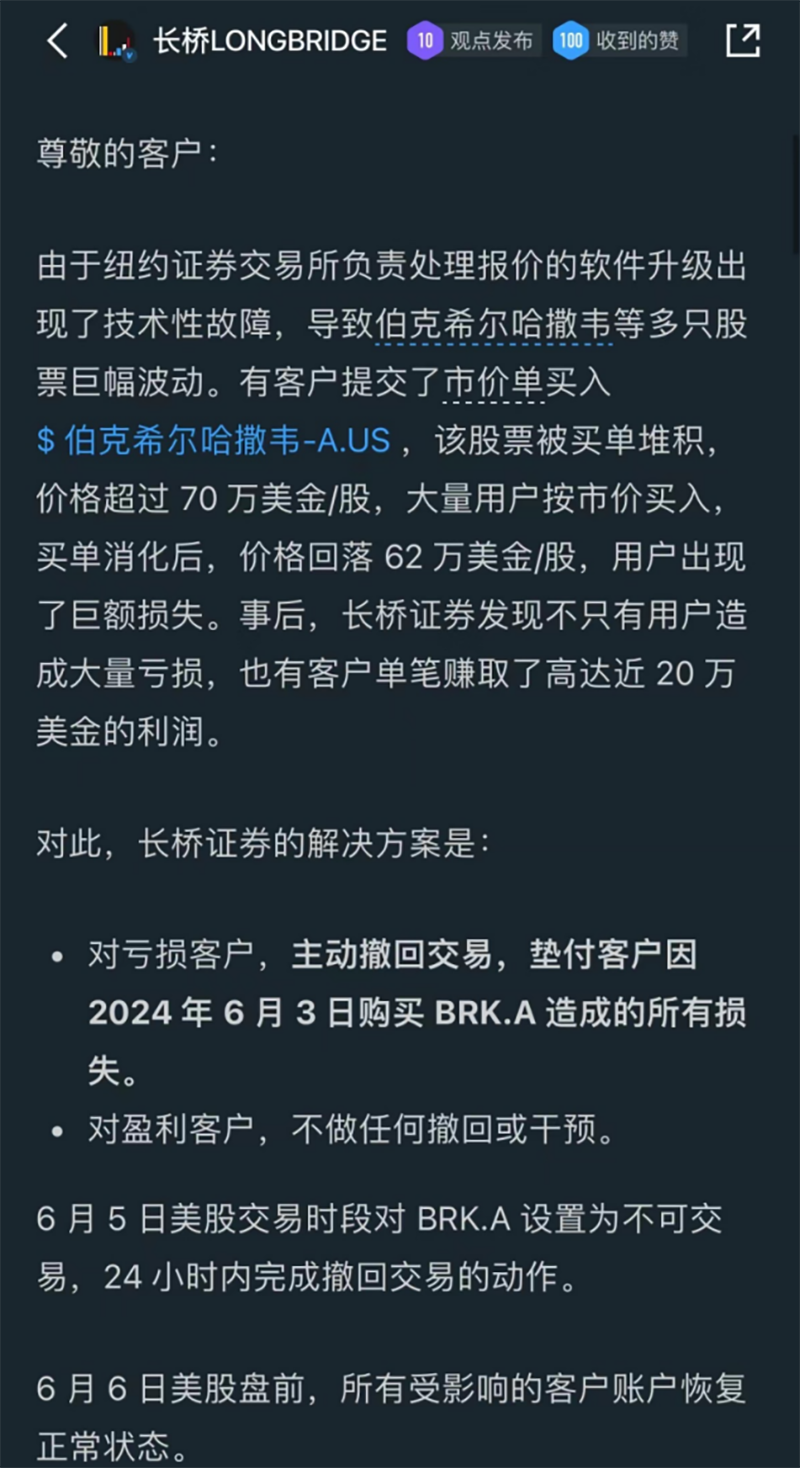

对于个人投资者反映的亏损问题,目前有部分券商公布了解决方案。长桥证券发布公告称,将垫付客户因2024年6月3日购买伯克希尔哈撒韦-A造成的所有损失,对盈利客户,不做任何撤回或干预。美资券商SoFi则表示,正仔细研究问题以找出最佳解决方案,公司将在完成内部调查后将及时公布,并发布正式声明。

此外,也有个人投资者在社交媒体表示,其在盈透证券(Interactive Brokers)的账户以杠杆300倍买入5股伯克希尔后,账面亏损高达34.74万美元,不过盈透证券最终撤回了所有相关交易。

“市价单”成本较难控制

交易平台风控有待加强

在本次散户“抄底”伯克希尔事件中,有两大关键问题:一是投资者是否以市价单下单;二是券商是否有完善的风控机制。

从投资者方来看,如果以市价单下单,当市场发生极端情况时,就有可能带来较大损失。市价单指的是以当时市场价格成交的订单,市价单的优点是不需要设定交易价格,且相较于限价单能更快成交。

富途证券表示,市价单本身成交速度快,但价格不太可控。所以为了避免价格大幅偏离预期而导致损失,在部分流动性不足的场景下,富途证券会停止使用市价单。而且为避免损失,平台的期权买卖也会在异常情况下认定为流动性不足,并禁用市价单指令。

从交易平台方来看,券商交易系统在市场极端情况下缺乏对用户资金的识别,同样会带来损失。“在系统停牌前,投资者可以设置市价单买入,但复牌后价格变化很大,理应重新评估用户的本金是否足够再次下单(包括杠杆)。”前述券商人士表示。

并且在本次事件中,部分投资者反映并未开通融资功能或限制了融资比例,但其对伯克希尔股票的市价订单仍然成交。如果这一情况属实,显然券商交易系统出现了技术漏洞。对于超过融资权限部分的成交,投资者可以合理要求交易平台承担损失。

此外也有美股投资人士提示,纽交所在此前公告中提到,其已经取消了低价成交伯克希尔股票的订单,并可能还会取消其他订单。如果能够判定在故障修复后较短时间内,投资者的交易仍然以偏离当时市场的价格执行,这一交易仍有望被认定为“错误”并从投资者账户中移除。