(A股五大险企前5个月共揽保费1.46万亿,中国人寿增速最高)

步入6月中旬,A股五大上市险企前5个月保费收入(即原保险保费收入)渐次出炉。

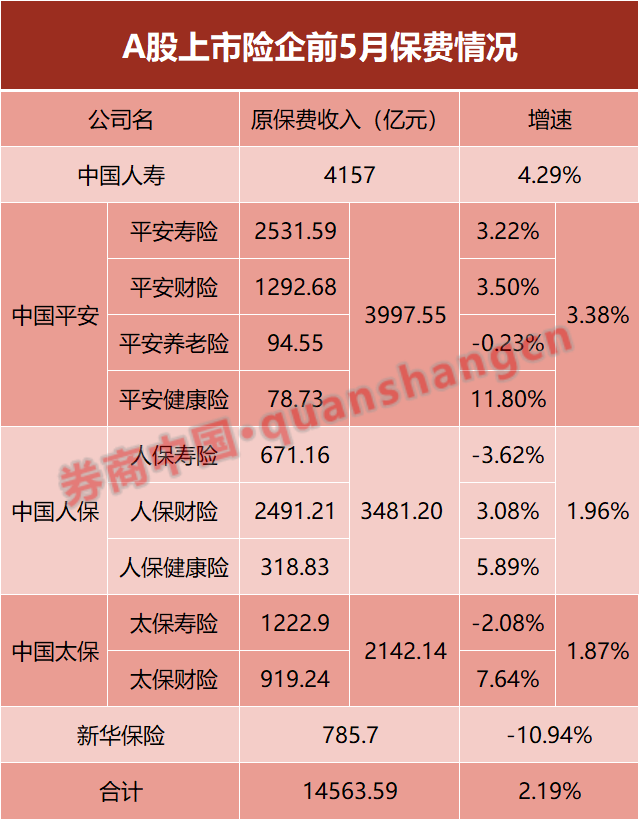

券商中国记者根据相关公告统计,中国人寿、中国平安、中国人保、中国太保和新华保险计算出前5个月合计保费收入为14563.59亿元,同比增长2.19%。

上述五大上市险企中,仅新华保险保费收入同比出现下滑,其他4家均呈增长趋势。其中,中国人寿、中国平安、中国人保及中国太保的前5个月整体保费增速分别为4.29%、3.38%、1.96%及1.87%。

人身险业务继续回暖

一季度艰难转正后,五大上市险企保费收入于4月份及5月份持续增长。

数据显示,中国人寿、中国平安、中国人保、中国太保和新华保险今年前5个月的保费收入分别为4157亿元、3997.55亿元、3481.2亿元、2142.14亿元、785.7亿元,同比变动为4.29%、3.38%、1.96%、1.87%、-10.94%,继续呈现“四升一降”格局。

五家险企前5个月合计保费收入14563.59亿元,同比增长2.19%。不仅超越4月份1.47%的增速,对比一季度0.96%的增速更是明显见好。

从寿险业务来看,除了新华保险,人保寿险与太保寿险5月份同比增速也有下滑。其中,人保寿险同比下滑3.62%,太保寿险同比下滑2.08%;不过,虽同比仍是负增长,但有收窄趋势。

新华保险前5个月保费收入虽较去年同期下滑10.94%,但较4月同比下滑11.7%的数据有所好转。新华保险在保费公告中表示,该公司坚持聚焦价值成长、结构优化,努力推进高质量发展,以产品年期结构长期化及队伍专业化、绩优化驱动价值增长。

健康险方面,平安健康险和人保健康险前5个月分别实现保费78.73亿元、318.83亿元,增速分别为11.80%、5.89%。

业界分析人士普遍认为,上市险企寿险业务保费逐月回暖,主要受益于持续旺盛的储蓄险需求释放以及续期业务支撑。而多数上市险企5月份保费增速均有所改善,系个险渠道产能提升拉动。

值得一提的是,为符合公司风险管控要求,多家保险公司将于6月30日停售预定利率为3.0%的增额终身寿险产品,并将于7月1日上市预定利率为2.75%的增额终身寿险,并且新产品已经报备成功。

对此,开源证券发布研报分析,部分险企拟调降增额终身寿预定利率,负债成本有望进一步降低。短期看停售影响或边际减弱,长期看监管呵护负债成本调降态度坚定,增额终身寿预定利率调降有望进一步提升分红险吸引力,头部险企投资能力、优质资产获取能力较强,分红险产品有望获得更大市场份额。地产政策松绑、央行对国债收益率偏低的表态、权益市场同比改善有望带来资产端催化,有望驱动寿险板块估值持续回升,继续看好寿险板块机会。

国泰君安非银团队也表示,当前市场对非银板块的关注度依然非常低,主因是对投资端的担忧,使得市场对非银板块基本面改善的预期较低。“我们认为在资本市场投资端改革不断推进、利率逐步企稳、地产政策环境显著改善的背景下,后续寿险投资端改善的可能性较高,寿险基本面超预期的概率较大。同时,我们认为寿险行业后续降负债成本的进程也有望加速。我们继续看好寿险行业利差损的趋势性改善,依然把寿险作为非银板块的首选。”

财险业务表现也不俗

5月份,寿险保费收入继续回暖趋势,财险保费收入也不错。

今年前5个月,“财险”老三家平安财险、人保财险和太保产险分别实现保费收入1292.68亿元、2491.21亿元、919.24亿元,同比增幅分别为3.50%、3.08%、7.64%。粗略计算,3家累计实现保费收入4703.13亿元。

与4月份相比较,平安财险和人保财险同比增速均有提升,而太保财险虽增幅略有下降,但依然保持在同比增长7.64%的相对高位。

具体到各险种,根据人保财险公布的数据,车险保费同比增长2.7%,增速低于非车险业务增速。非车险业务中,企业财产险、意外伤害及健康险和货运险分别同比增长5%、4.9%和4.9%。与此同时,中国人保前5个月信用保证险保费收入同比下滑10.3%。

据了解,非车业务保费占比持续上升,已成为多家险企的共同特征,而上市险企该项特征尤为明显。可比数据显示,2023年,人保财险非车险业务原保险保费收入同比增长7.4%至2301.81亿元,太保产险非车险原保险保费收入同比增长19.3%至848.28亿元,阳光财险非车险原保险保费收入同比增长14.9%至181亿元,增速均超过该司的车险业务。不过平安产险非车保险保费收入同比下降了11.2%,为648.99亿元。

华西证券非银分析师罗惠洲认为,对于责任险、信用保证险等险种,承保难点在于风险识别及定价,定价过低则亏,过高又无市场。非车险业务是需要长期投入、但见效特别慢的一类业务,相比车险业务,非车险更讲究与合作伙伴的长期关系,更需要在核保、风控等方面技术的积累,同时非车险业务面临前期规模小数据少、成本难以摊销等难题,中小财险公司不占优势,这意味着其向非车险转型尤其艰难。