概要:周五夜盘国际油价全线大幅下跌,分析师指出,原因包括地缘风险改善、消费旺季需求不足及美元指数走强。中国原油进口和加工量下降也影响油价。美联储降息预期对油价影响复杂,前期偏利空。当前原油供需格局小幅改善但未来或趋宽松,后市油价可能进一步下跌,需关注OPEC+产量政策变动。

周五夜盘,国际油价遭遇罕见暴跌,市场究竟发生了什么?

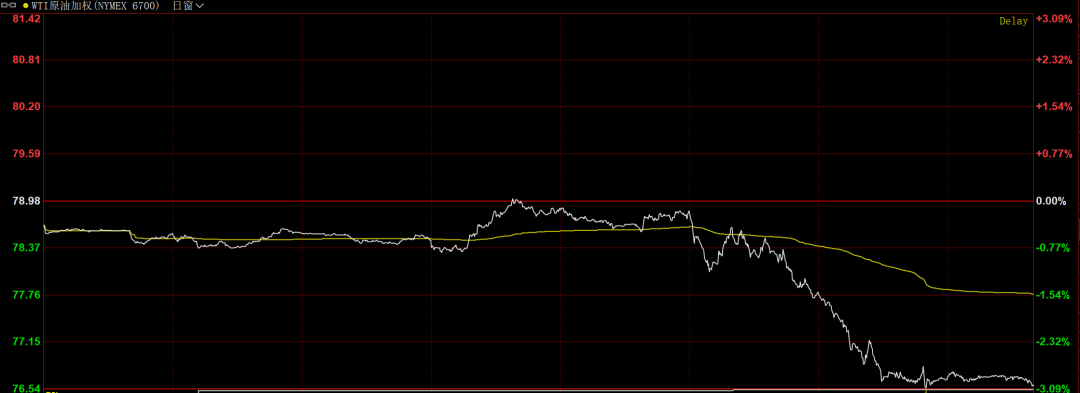

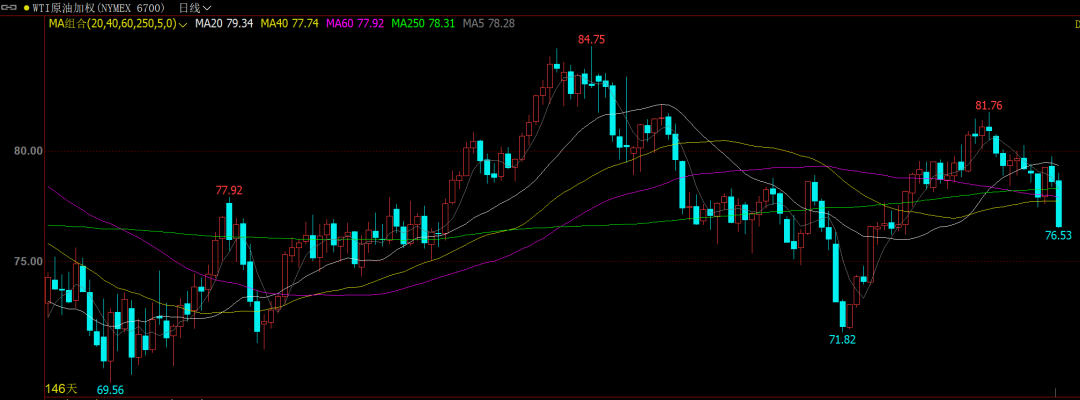

在周五的夜盘交易中,国际油价出现了惊人的全线大幅下跌,这一幕让众多投资者和市场分析师都为之震惊。根据最新数据,本周WTI原油周度跌幅高达4.36%,最终收于78.6美元/桶;Brent原油同样遭遇重创,周度下跌3.18%,收于82.56美元/桶;而我们的SC原油也未能幸免,周度下跌2.73%,最终收盘于597.5元/桶。

这一系列的暴跌数据,无疑给原本就充满不确定性的国际油市再添一层迷雾。为何在此时此刻,国际油价会出现如此大幅的波动?这其中又隐藏着哪些鲜为人知的因素和秘密?市场的目光和热议都聚焦于这一问题,期待着揭开背后的真相。

在全球金融舞台上,国贸期货的能源化工首席分析师叶海文,为期货日报的读者深入剖析了国际油价全线下跌的深层原因。首先,不容忽视的是地缘风险的改善。此前,油价上涨的强劲动力主要源于地缘政治的风险溢价。然而,随着中东地区紧张局势的逐渐缓解,这种风险溢价逐渐被市场所消化。这一趋势也在集运指数期货远月合约的大幅下跌中得到了体现。未来,如果加沙地带能够达成停火,伊朗支持的胡塞武装可能会减少对红海商船的袭击,进一步降低地缘政治对油价的影响。

其次,原油的消费旺季却呈现出令人担忧的疲软态势。尽管三季度本是原油需求的高峰期,但海内外成品油的裂解价差却持续低迷,反映出原油需求端的疲弱。这一现状与市场的普遍预期形成了鲜明的对比,给投资者带来了不小的困扰。

再者,美元指数的大幅走强也对金融市场及油价带来了不小的压力。本周,美国劳动力市场和制造业数据均强于预期,美元指数在经历短暂调整后迅速反弹。受其影响,黄金、铜、美股以及原油等大宗商品均出现了冲高后大幅下跌的走势。

在这一系列因素的共同作用下,国际油价全线下跌成为了不争的事实。然而,这也为投资者提供了重新审视市场、调整投资策略的契机。让我们拭目以待,看未来市场将如何演绎这一精彩纷呈的金融大戏。

在金融市场的风起云涌中,徽商期货的原油研究专家黄琛为我们揭示了本周大宗商品市场的深层动态。他深刻指出,除了备受瞩目的“特朗普交易”之外,市场的另一股强大力量——“降息交易”也在悄然酝酿,两者交织在一起,如同琴弦与音符的和谐共鸣,共同谱写着市场的崭新篇章。在这样的市场环境下,每一个细微的变动都可能引发深远的影响,我们需时刻保持警惕,洞察市场的每一个脉搏。

在风起云涌的金融市场中,一股名为“特朗普交易”的浪潮正悄然席卷而来。它并非简单的投资策略,而是众多投资者怀揣着对特朗普总统连任的坚定信念,对未来市场走势的精准预判与果敢行动。如今,市场中的主流声音普遍认为,特朗普总统的第二任期将引领一个更加宽松的市场监管环境,并进一步加强贸易保护主义的力度。

这股“特朗普交易”之风,正成为投资者们追逐利润、展现智慧与勇气的舞台。他们深信,在特朗普总统的领导下,未来的市场将充满无限可能与机遇。在这个充满挑战与机遇的时代,让我们一起拭目以待,见证“特朗普交易”所带来的市场奇迹!

中国原油市场波动引发关注

随着海关总署最新数据的出炉,中国原油市场的动态再次成为各界关注的焦点。据数据显示,今年6月,我国原油进口量为4645.3万吨,相较于前一个月,这一数字有所回落,环比下降了1.09%。更令人瞩目的是,与去年同期相比,这一数字更是下降了10.77%,呈现出了较为明显的下滑趋势。

当我们把视线拉长至今年前六个月,累计的原油进口量同比下跌了2.3%。这一趋势无疑给国内原油市场带来了一定的压力与挑战。

与此同时,国家统计局的数据也为我们揭示了另一面的市场状况。6月,我国规模以上工业企业的原油加工量为5832万吨,同比下降3.7%,降幅较5月扩大了1.9个百分点。而1—6月的累计原油加工量虽然达到了36009万吨,但同比依然呈现了0.4%的下降。

这一系列数据不仅展示了我国原油市场的现状,也预示着未来市场可能出现的走向。在这个充满变数的时代,我们将持续关注这一重要市场的动态,为您带来最新的分析与解读。

“在深入剖析国内进口数据与加工量的背后,我们不难发现,市场需求依旧处于疲软状态,仿佛一颗悬而未决的石头,压在原油市场的胸口。这种持续的需求不振,正是推动原油价格一路下滑的幕后推手之一。” 光大期货原油领域的资深分析师杜冰沁如是评价道。她的话语中透露出对市场的敏锐洞察与深刻见解,为我们揭示了原油市场背后的复杂局势。

在当前的全球经济风云变幻中,美联储降息的传闻如一股暗流涌动,牵动着无数投资者的心弦。那么,这一预期对原油价格究竟产生了怎样的影响?

随着市场对美联储降息的预期逐渐升温,这一全球金融市场的风向标对原油市场的波动产生了深远影响。原油,作为全球经济的重要能源支柱,其价格的变动不仅影响着能源行业的兴衰,更是全球经济脉搏的晴雨表。

降息预期的出现,意味着市场上将有更多的流动性资金注入,这无疑为原油市场注入了新的活力。然而,与此同时,这也可能带来一系列复杂的经济效应。一方面,流动性增加可能刺激需求,推动原油价格上涨;另一方面,全球经济增长放缓的隐忧也可能抑制原油需求的增长,从而对价格产生抑制作用。

因此,在当前美联储降息预期的背景下,原油价格的变动充满了不确定性。投资者们需要密切关注市场动态,审慎判断市场趋势,以便在波诡云谲的原油市场中把握机遇,规避风险。

“在当前的金融浪潮中,黄琛的洞察如同明灯指引。他深入剖析道,当美联储降息预期提前揭晓,这无疑为原油市场注入了一剂强心针,预示着原油市场将迎来一波繁荣的利好态势。然而,若降息预期被推迟,这将对原油市场带来不小的压力,犹如笼罩上一层利空的阴影。”

叶海文在接受记者采访时深入剖析了美联储降息周期下原油市场的走势。他提到,回顾过去,每当美联储采取降息策略,国际油价往往会呈现出一幅略显低迷的画面。而美联储的降息并非一刀切,而是分为两大类型:“预防式降息”与“纾困式降息”。

当美国的经济脉搏和金融市场面临重大考验,比如受到重创或面临风险时,美联储会果断出手,紧急降息以激发经济的复苏力量,守护金融市场的稳定,这便是所谓的“纾困式降息”。而另一种情况,当美国经济尚未触及衰退的门槛,但隐约显现出走弱的迹象时,美联储会提前预警,通过适当降息为经济降温提供缓冲,这就是“预防式降息”。

然而,无论美联储是基于何种原因进行降息,其背后的影响逻辑对原油及大宗商品市场来说却是共通的。因为原油和大宗商品的价格走势,归根结底,还是由供需关系决定的。而需求,又与经济的发展息息相关。因此,在降息周期的早期阶段,无论是哪种类型的降息,对油价的影响往往都是偏向负面的。

全球原油市场风云变幻,沙特出口下滑,OPEC+减产效应显现

近期,全球原油市场正经历着一场前所未有的变革。自六月起,沙特原油出口呈现持续下滑的态势,降幅已逼近100万桶/日,这一变化无疑为OPEC+的减产策略提供了有力支撑。与此同时,俄罗斯也计划在今明两年的暖季进一步削减原油产量,以平衡其超过OPEC+配额的产量。

在全球原油供需的微妙平衡下,近几周全球原油库存正在以惊人的速度减少。在供应减少和需求旺季的双重影响下,本周EIA和API美国商业原油库存继续超预期下降,连续三周实现了大幅去库。这一趋势预示着全球原油市场正在向着一个更加紧张的方向发展。

海外交通需求旺季正在逐步兑现,而国内炼厂的开工情况却仍处于低位。据最新数据显示,截至7月17日,山东地炼常减压开工率为53.03%,预计7月整体反弹幅度有限。这一数据不禁让人对国内原油进口需求的恢复情况产生了更多关注。

随着全球原油市场的不断变化,我们期待各国能够加强合作,共同维护原油市场的稳定。同时,我们也应关注国内原油市场的变化,为未来的能源发展做好准备。

在全球能源市场的大潮中,黄琛为我们揭示了当前供需格局的微妙变化。从供应的层面来看,伊拉克石油部掷地有声地声明,他们将在7月及接下来的月份坚守400万桶/日的产量配额,更将补偿性减产的期限毅然延长至2025年9月底。这一举措无疑为全球能源市场注入了稳定的信心。

与此同时,俄罗斯的能源巨头们也在为市场的稳定而努力。俄罗斯能源部副部长Pavel Sorokin向副总理亚历山大·诺瓦克发出倡议,建议将汽油出口尽量延长至9月和10月,旨在确保燃料供应的稳定,进而为联邦预算的稳健提供坚实的后盾。

而在库存方面,据EIA的权威数据显示,上周美国原油库存有了显著的减少,达到了487万桶。与此同时,SPR库存却逆势增长,增加了65万桶。汽油库存和馏分油库存也分别增加了332.8万桶和345.4万桶。这些数据显示出,无论是原油还是汽油,都在继续延续着旺季去库的趋势,市场供需关系正在逐渐趋于平衡。

全球能源市场的每一个细微变化,都牵动着无数人的心弦。从伊拉克的坚守到俄罗斯的倡议,再到美国库存的变化,这一切都在告诉我们,能源市场的稳定与繁荣,需要全球各国的共同努力和智慧。

在全球能源市场的风云变幻中,叶海文洞察出了一股不可忽视的走向。他坚信,尽管当前原油的供需关系依旧呈现出紧张态势,但第四季度后,这种紧张态势将逐渐释放,市场将迈向更为宽松的格局。

从7月份的三大月报数据中,我们可以观察到IEA和EIA对石油需求的预测略显悲观。IEA甚至将今明两年的全球石油需求预期分别降低了10万桶/日和20万桶/日。然而,EIA的预测则略显不同,虽然今年需求预期下调了7万桶/日,但明年却上调了17万桶/日。在这三大机构中,OPEC对需求的预期则显得更为乐观,他们维持了对需求增量的预测。

从供给层面来看,IEA与EIA均预测四季度OPEC+的产量将环比增长,但增量预计仅为10万桶/日和16万桶/日。然而,对于明年的OPEC+产量增长,他们的预期则分别高达30万桶/日和74万桶/日。这预示着未来原油市场的供应将有所增加。

目前,三季度正是原油的消费旺季,市场资金对原油的需求仍有较强的预期支撑。然而,随着消费旺季的过去,以及OPEC+在四季度逐步放松220万桶的自愿性减产,国际原油的供需格局将逐渐趋向宽松。

这一转变将对全球能源市场产生深远的影响,我们期待看到市场如何应对这一挑战,并抓住其中的机遇。

在原油市场的未来展望中,叶海文先生深入剖析了当前形势。他预测,随着四季度OPEC+减产政策的逐步淡出,以及当前消费旺季所给予的支撑力量略显疲软,加之中东地缘局势的缓和,国际油价的核心趋势或将逐步呈现下滑态势。展望未来,我们将继续保持警惕,下周重点关注美国6月份物价指数的发布,以及宏观经济数据的动态。同时,OPEC+的产量政策变动以及美国特殊储备原油的收储情况也将是我们密切关注的焦点。在这个充满变数的市场里,每一次数据公布都可能成为市场走向的关键节点。让我们共同期待,探寻油价未来的走势脉络。

本周,”特朗普效应”正在悄然影响美国市场,但其所带来的利空因素并未给予空头足够的理由继续深化其押注。实际上,特朗普的真正任期还需等待至2025年1月,因此,当前市场过度担忧页岩油供应的大幅提升,似乎显得有些操之过急。

即便以色列的和谈能够顺利达成,市场空头可能也只会将其视为利空消息的兑现,而非持续打压油价的理由。因为,从当前原油市场的基本面来看,其表现异常稳健。原油库存正处在一个稳定下降的趋势之中,这无疑为市场注入了一剂强心针。

然而,当我们把目光放得更远一些,供需结构的前景确实令人担忧。在OPEC已经明确知晓2025年页岩油将实现大幅增产的情况下,他们似乎并未打算改变当前既定的增产策略。自今年10月起,OPEC的原油产量将逐步增加,这无疑将对市场供需平衡带来一定的挑战。

尽管如此,我们仍需保持冷静和理性,不被短期的市场波动所左右。毕竟,市场总是充满了不确定性和变数,只有持续关注市场动态,才能做出更为明智的决策。

在当前的宏观经济背景下,美联储的降息策略正为市场注入源源不断的活力,这不仅增强了市场的信心,也引领着投资者们聚焦于一个核心议题——海外市场的旺季需求将如何逐步转化为实际购买力。杜冰沁强调,面对这一市场态势,短期内油价的波动将更倾向于震荡中偏强的趋势,值得我们保持密切的关注。

同时,她也指出,当前国内外油价之间的价差正维持在相对较低的水平,这无疑为市场预留了更多的反弹空间。因此,投资者们应时刻关注市场动态,把握后期可能出现的反弹机会。

在这个充满变数的市场中,杜冰沁的见解为我们指明了方向,让我们一同期待市场未来的精彩表现。