概要:公募基金上半年盈利448.5亿元,但权益类基金亏损超3000亿元。基金经理调仓偏向银行、公共事业等高股息板块,减持白酒股。公募前十大重仓股变动,贵州茅台和宁德时代保持领先,紫金矿业新晋前三。电子行业成公募最大配置,食品饮料和医药生物减持明显。固收类及QDII基金盈利表现佳。

财富之路坎坷,如何在低谷中智慧布局?

在这个充满变数的世界里,每个人都在为了那份心中的财富梦想而努力拼搏。然而,赚钱的路途往往并非一帆风顺,尤其是在经历市场的“熬底”时期,更是让人倍感压力与迷茫。

但请记住,每一次的低谷都是通往成功之路的必经之地。那么,在这样的时刻,我们该如何进行资产的配置,以应对未来的挑战呢?

首先,我们需要保持冷静与理性,不被市场的短期波动所影响。同时,我们要审视自己的财务状况,明确自己的投资目标和风险承受能力,从而制定出合理的资产配置方案。

其次,我们要关注长期的投资机会,如一些具有成长潜力的行业和优质企业。通过深入分析和研究,我们可以发现那些能够穿越市场周期、持续创造价值的投资标的。

此外,我们还可以通过多元化的投资方式来降低风险。例如,将资金分散投资在股票、债券、基金等不同的资产类别中,以实现资产的稳健增长。

总之,在财富的道路上,我们需要保持坚定的信念和不懈的努力。在“熬底”时期,更要学会智慧布局,抓住机遇,才能在未来的市场中脱颖而出,实现自己的财富梦想。

随着公募基金二季报的尘埃落定,基金世界的画卷也徐徐展开,揭示了各基金产品的经营状况与投资脉络。据权威Wind数据显示,公募基金已经连续两个季度站在了盈利的舞台上,这一佳绩令人瞩目。

回望今年上半年的征程,公募基金产品整体累计盈利高达448.5亿元,这不仅是数字的堆砌,更是无数投资者和基金经理们辛勤耕耘的见证。然而,在这光鲜亮丽的背后,我们也应看到权益类基金仍面临着不小的挑战,其整体亏损超过了3000亿元,这无疑给市场带来了一定的压力与反思。

但正是这些挑战与反思,促使我们更加坚定地前行。公募基金行业在不断创新与探索中,寻求着更为稳健和可持续的发展路径。我们有理由相信,在不久的将来,公募基金将会以更加优秀的业绩,回馈广大投资者的信任与期待。

在波澜起伏的一年中,市场经历了不断的波动和调整,基金经理们的策略布局也随之发生了显著的变化。深入探究公募基金的二季度数据,我们发现机构投资者的调仓趋势明显偏向了稳健的银行、公共事业等高股息领域,而此前备受瞩目的“饮酒”风潮已悄然降温。然而,即便在这样的市场环境下,电子、食品饮料、医药生物等行业依然稳稳占据公募基金的前三大重仓席位,彰显出它们持久的市场吸引力和投资价值。

辉煌业绩,公募年度狂揽448.5亿元盈利!

在波澜壮阔的金融市场中,公募基金以其稳健的投资策略和卓越的管理能力,再次交出了一份令人瞩目的答卷。这一年,公募基金业累计盈利高达448.5亿元,这不仅是数字上的突破,更是对投资者信任的最好回馈。

面对复杂多变的市场环境,公募基金团队凭借深厚的专业功底和敏锐的市场洞察力,成功捕捉了多个投资机会,为投资者创造了可观的价值。这一骄人成绩,充分展现了公募基金在资产管理领域的卓越实力和品牌影响力。

展望未来,公募基金将继续秉承稳健、专业的投资理念,不断优化投资策略,为投资者提供更加优质、高效的服务。让我们共同期待公募基金在未来的市场表现中,继续书写辉煌篇章!

今年上半年,A股市场如同过山车般经历了一场惊心动魄的“V”形反转,但随后再次踏入了波动的漩涡。据最新数据显示,截至6月30日,上证指数虽然展现出一定的韧性,但年内累计仍微跌0.25%,反映出市场的复杂性和不确定性。同时,深证成指和创业板指则面临较大的压力,分别下跌了7.1%和10.99%,投资者情绪可见一斑。

然而,在市场的风云变幻中,总有一些板块如逆水行舟般稳健前行。银行、煤炭、公用事业等板块,凭借其稳定的业绩和良好的基本面,在波动中脱颖而出,涨幅居前。这些板块的亮眼表现,无疑为投资者在风雨飘摇的市场中提供了一抹亮色。

在当下市场赚钱效应略显疲软的氛围中,与股市紧密相连的权益类产品无疑承受了不小的压力。据Wind权威数据揭示,在涵盖的6965只权益类投资工具中,尽管市场环境挑战重重,但仍有高达35%的产品在二季度成功实现了正向收益。这些产品的稳健表现,无疑在动荡的市场中为我们指明了一线希望的光芒。

在当前的金融市场中,权益类产品的亏损现象愈发凸显,仿佛陷入了一片阴霾之中。据权威财经媒体第一财经的深入统计,从基金一级分类的角度来看,权益类产品在二季度遭受了惨重的损失,基金利润亏损高达1652.41亿元。这一数字与一季度亏损的1362.03亿元相加,使得公募权益类产品在今年上半年累计亏损超过惊人的3014亿元。

更令人痛心的是,截至今年二季度末,权益类产品已经连续五个季度陷入亏损的泥潭,累计亏损总额高达-1.41万亿元。这一连串冰冷的数字背后,是无数投资者辛勤努力与期待的落空,更是市场波动与风险的真实写照。

然而,在这片看似暗淡的金融天空中,我们仍然要坚定信念,相信市场总会迎来转机。让我们携手共度难关,共同期待权益类产品能够早日走出亏损的阴影,迎来更加光明的未来。

在波动的金融市场中,固收类产品宛如一股清流,以其“稳定输出”的特性,为整个行业筑起了一道坚实的利润屏障。债券型基金,作为其中的佼佼者,单季度利润高达1059.47亿元,展现出其强大的盈利能力。而货币市场型基金也不甘示弱,紧随其后,贡献了577.07亿元的利润。这两大巨头,犹如行业中的双子星,共同照亮了上半年盈利的星空。

回顾整个上半年,这两类基金凭借稳健的投资策略和出色的市场表现,合计盈利高达3164.6亿元。在市场的喧嚣与变幻中,它们用实际业绩证明了固收类产品的魅力与价值。

二季度强势崛起!国际基金惊艳逆袭,连亏四季后重返盈利之路

在风起云涌的全球金融市场中,国际基金犹如一位坚韧的斗士,经历了连续四个季度的风雨洗礼后,终于在二季度迎来了惊艳的逆袭。经过不懈的努力与坚持,这些基金成功扭亏为盈,以高达227.51亿元的基金利润,向世界展示了其强大的实力与韧性。上半年,它们以盈利225.48亿元的骄人成绩,交出了一份令人瞩目的答卷。这一成果,无疑为国际基金注入了新的活力,也为广大投资者带来了信心和希望。

在这个多变的金融市场中,不仅传统的投资领域在闪耀光芒,就连一些另类投资基金也展现出了强大的吸金能力。单季度内,另类投资基金的盈利表现尤为抢眼,高达27.76亿元的利润令人瞩目。同时,REITs产品也凭借其独特的投资优势,取得了4.6亿元的骄人成绩。

然而,就在这样的背景下,FOF基金却遭遇了一些波折。本季度,FOF基金再度出现亏损,亏损额度为-4.09亿元。但请记住,投资总是伴随着风险与机遇,每一次的起伏都是市场自我调整、自我优化的过程。让我们拭目以待,看这些基金在未来的日子里如何展现它们的魅力与实力。

在波澜壮阔的金融市场浪潮中,第一财经的精准统计揭示了一个振奋人心的数据:截至二季度末,公募基金管理人旗下基金产品利润累计高达238.91亿元。这一数字不仅意味着公募基金行业在继一季度突破200亿元利润大关后,再度实现了可观的盈利,更彰显了行业稳健的发展态势和强大的投资实力。

然而,当我们将视线拉远至整个上半年,公募基金行业的盈利总额达到了448.5亿元。尽管与去年同期相比有所减少,降幅为68%,但这恰恰体现了市场的不确定性和波动性。在这样的环境下,公募基金能够保持盈利,并持续为投资者创造价值,实属不易。

这些数字背后,是公募基金行业对市场的敏锐洞察和精准把握,是无数基金经理和团队夜以继日的辛勤付出。他们凭借深厚的投资功底和丰富的市场经验,为投资者带来了稳健的回报。

展望未来,公募基金行业将继续保持稳健的发展态势,为投资者创造更多的价值。我们期待在这个充满机遇与挑战的金融市场中,公募基金能够继续扬帆远航,创造更加辉煌的业绩!

近期,我们深入观察市场动态,赫然发现,资金在今年的二季度内,呈现出显著撤离主动权益类产品的趋势。Wind数据为我们揭示了这一显著现象:仅仅在二季度,主动权益类基金便累计遭遇了高达857.54亿份的净赎回。更令人震惊的是,这仅仅是上半年的一部分,整体而言,上半年主动权益类基金的赎回净总额已突破惊人的2000亿份大关。

这一数字的背后,无疑反映出市场投资者对于当前权益类投资环境的审慎态度,以及对未来市场走势的深刻思考。随着市场的不确定性增加,投资者的资金选择更为审慎,这一趋势值得我们进一步关注和思考。

璀璨升级!前十大榜单重磅更新,三大新星闪耀登场

在激烈的竞争中,我们的前十大榜单迎来了前所未有的变革。这次,三大新星犹如璀璨的星辰,闪耀登场,为整个榜单注入了新的活力与魅力。他们的出现,不仅标志着行业的进步,更预示着未来的无限可能。让我们一起见证这三大新星的崛起,感受他们带来的震撼与激情!

在今年的金融市场中,伴随着不断波动的行情与市场的深度调整,投资者的情绪也在经历着严峻的考验。而在这背后,基金经理们调仓换股的难度更是显著增加。然而,正是这些手握巨额资金的基金经理们,他们的最新持仓动向,却如同明灯一般,指引着市场的投资布局。

那么,这些掌握着市场脉搏的基金经理们,究竟将资金投向了哪些领域?是坚守传统的蓝筹股,还是积极拥抱新兴产业?是追逐市场的短期波动,还是坚定看好长期的投资价值?这一切,都值得我们深入探讨和关注。

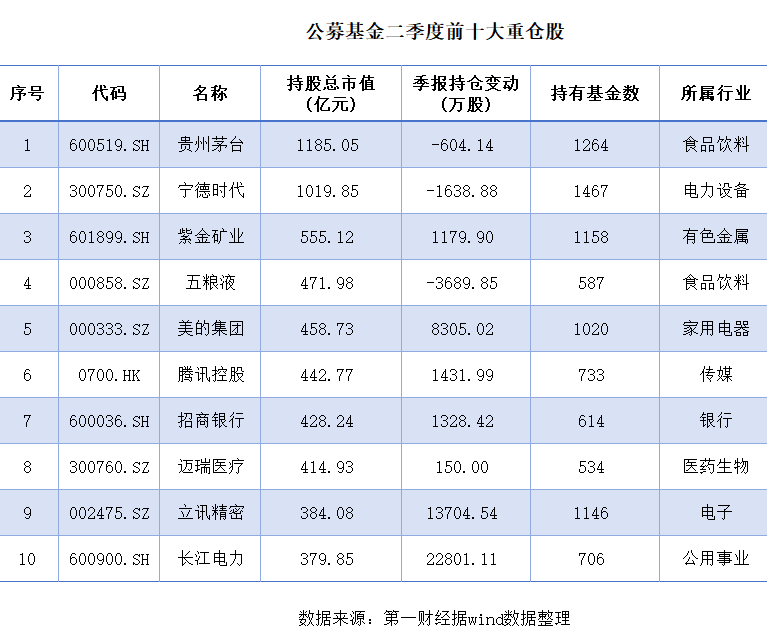

在深入剖析二季度末的公募基金持仓数据时,我们发现了一个引人注目的现象:虽然前十大重仓股有所变动,但那些”领军”个股却如同定海神针般屹立不倒,展现出了难以撼动的稳定性。据Wind权威数据的精准统计,贵州茅台依旧高居公募基金的头号重仓股宝座,基金持股总市值更是高达惊人的1185.05亿元,无疑证明了其在市场中的领袖地位与卓越价值。紧随其后的是宁德时代,其基金持股总市值也达到了1019.85亿元,两者并驾齐驱,共同引领着公募基金的投资风向。这不仅彰显了市场的理性选择,也预示着未来这些”明星”个股将持续受到资金的青睐与追捧。

在投资的海洋中,尽管两大巨头——贵州茅台与宁德时代——依然稳坐前两大重仓股的宝座,但背后却隐藏着市场的微妙变化。贵州茅台,这颗璀璨的明珠,吸引了1264只基金的瞩目,然而,环比之下,却有255只基金选择了悄然撤离,合计减持达到了惊人的601.1万股。与此同时,宁德时代,这艘新能源的巨轮,尽管依旧乘风破浪,但也面临了60只基金的减持选择,单季度内减持份额高达1638.88万股。

这些数字不仅仅是数字的变动,更是市场情绪的微妙转变,是投资者对未来趋势的重新评估。但无论市场如何波动,这两大巨头依然以其稳健的业绩和深厚的市场基础,成为了众多投资者心中的避风港。

在股市的波澜壮阔中,紫金矿业与五粮液两大巨头上演了一场精彩的席位互换。紫金矿业凭借其卓越的表现,成功吸引了大量资金的青睐,加仓高达1179.9万股,一跃成为市场瞩目的焦点,位列第三。而五粮液则面临了不小的挑战,减仓3689.85万股,排名滑落至第四。

然而,市场的变幻莫测总是充满惊喜。美的集团以其稳健的业绩和出色的市场表现,迎来了大量的加仓资金,共计8305.02万股,使得其排名升至第5位。同时,招商银行和迈瑞医疗也凭借其独特的优势,吸引了不同程度的加仓,排名均上升一位,展现出强大的市场潜力。

在这场股市的较量中,每一个席位的变化都牵动着无数投资者的心弦。这些变化不仅仅是数字的增减,更是市场对企业实力、前景的认可与期待。在这个充满机遇与挑战的股市中,让我们共同期待更多精彩的故事上演。

在最近的数据对比中,公募基金的前十大重仓股阵容发生了显著变动,其中”酒香”的浓郁程度大幅消退。引人瞩目的是,曾经的白酒巨头贵州茅台和五粮液不再被投资者们争相追捧,减持的浪潮中它们也难以幸免。更令人震惊的是,泸州老窖与山西汾酒这两大知名酒企竟双双被挤出前十大重仓股的行列,减持数量分别达到惊人的3571.89万股和1606.91万股,这无疑揭示了市场风向的转变。

与此同时,医药板块的明星企业恒瑞医药也悄然淡出了前十大重仓股的舞台,这一变化无疑为投资者们敲响了警钟。市场的变幻莫测,使得投资者们不得不更加谨慎地审视每一个投资决策。在这个充满挑战与机遇的时代,谁能准确把握市场脉搏,谁就能赢得先机。

在众多投资者的瞩目下,腾讯控股这颗璀璨的明星再次闪耀于公募的星空之中,成为前十大重仓股的一员。其背后,高达733只基金坚定看好,合计持股总市值已攀升至惊人的442.77亿元。而从二季度以来的持仓变动来看,腾讯控股更是备受青睐,加仓力度达到1431.99万股,彰显出市场对其的热烈追捧。

同时,我们也不得不提的是,电子板块的佼佼者立讯精密和公共事业板块的翘楚长江电力,这两只股票也新晋成为公募基金前十大重仓股的行列。它们同样在市场中获得了众多投资者的青睐和认可,共同书写着市场的繁荣与活力。

在这波投资浪潮中,我们见证了中国资本市场的蓬勃发展,也感受到了投资者对于优质企业的坚定信心。无论是腾讯控股、立讯精密还是长江电力,它们都以出色的业绩和稳健的发展赢得了市场的尊重与信任。未来,我们有理由相信,这些优质企业将继续引领市场前行,创造更加辉煌的业绩。

在资本市场的波澜壮阔中,立讯精密无疑成为了焦点之星。第二季度,它吸引了众多公募基金的目光,获得大手笔的增持,单季度持仓量激增1.37亿股,一跃成为1143只基金的宠儿,其重仓股排名更是从原先的17位跃升至耀眼的第9位,展现出了其强大的市场吸引力和投资潜力。

与此同时,长江电力也在市场中熠熠生辉。它连续两个季度受到市场的热烈追捧,大幅加仓成为常态。截至二季度末,该股已被706只基金重仓持有,合计持股高达13.13亿股。这不仅是市场对其业绩和前景的肯定,更是对其稳健发展的坚定信心。

在这两场资本盛宴中,我们看到了中国资本市场的活力与潜力,也看到了众多投资者对优质企业的青睐与信任。让我们一起期待这些优秀企业在未来能够持续创造佳绩,为投资者带来更为丰厚的回报。

在二季度的市场风云变幻中,公募基金的策略布局展现出了其独特的智慧与眼光。据统计,截至二季度末,公募基金深度布局了高达2826只个股,相较于前一季度,尽管减少了424只个股,但整体持仓结构更加优化和集中。

在这背后,一个引人瞩目的现象是电子板块的强势崛起。据第一财经的权威统计,以申万一级行业为基准,电子板块在二季度得到了公募基金的大力追捧,其基金持仓市值飙升了516.97亿元,达到了惊人的3620.17亿元,成功跃居为公募基金的第一大重点配置行业。

这一数据不仅反映了公募基金对电子板块未来发展潜力的坚定信心,也预示着电子板块在未来资本市场中可能扮演的重要角色。面对如此机遇,我们有理由相信,公募基金的策略布局将继续引领市场风向,为投资者带来更为丰富的投资选择和更加稳健的回报。

在资本市场的波涛汹涌中,食品饮料与医药生物两大行业,尽管基金持股总市值依然可观,分别以高达2905.9亿元和2616.68亿元紧随其后,但遗憾的是,这两大领域均遭遇了不小的减持浪潮,减持额度分别高达944.63亿元和370.62亿元。这一数据无疑为两大行业的投资者们带来了不小的震动。

然而,就在这样的市场环境下,电力设备和有色金属两大领域依然屹立不倒,稳守第四、第五的排名。但仔细观察,我们也可以发现,尽管地位未变,但二者的基金持股总市值也分别出现了288.49亿元和51.89亿元的下滑。这无疑提醒我们,市场的变化总是充满未知,需要我们时刻保持警惕。

智取财富新篇章:调整投资组合,聚焦高股息板块

在瞬息万变的投资市场中,智慧的投资者总是在不断寻找着能够稳健增值的投资机会。近期,我们观察到市场的风向正在悄然发生变化,而正是这些微妙的变化,为我们提供了调整投资组合的绝佳时机。

白酒市场:短期调整,审慎减仓

过去几年,白酒板块以其独特的魅力和稳定的回报,吸引了无数投资者的目光。然而,正如任何市场都有其周期性一样,白酒板块也面临着市场调整的压力。在当前的市场环境下,我们建议投资者审慎减仓白酒板块,以应对可能出现的市场波动。

高股息板块:价值凸显,加仓良机

与此同时,我们注意到高股息板块正展现出其独特的投资价值。这些板块不仅具备稳定的盈利能力,而且能够为投资者提供相对较高的股息回报。在当前的市场环境下,这些优势使得高股息板块成为了投资者关注的焦点。因此,我们建议投资者适时加仓高股息板块,以捕捉这一市场机会。

在调整投资组合的过程中,我们始终坚守风险控制的原则,力求在保障资产安全的前提下,实现投资收益的最大化。我们相信,通过审慎的市场分析和灵活的投资策略,投资者一定能够在市场波动中稳健获利。

让我们携手并进,共同迎接投资市场的新篇章!

白酒市场近期掀起波澜,令投资者瞩目的白酒股遭遇了一场基金经理的减持风暴。在众多知名基金经理的操盘策略中,我们可以观察到他们对白酒股的调整力度之大。比如,朱少醒所执掌的富国天惠LOF基金,对白酒巨头贵州茅台的减持幅度高达20.76%,这一举措无疑引起了市场的广泛关注。

同时,焦巍管理的银华富裕主题基金,在山西汾酒上也进行了大幅减仓,减仓比例高达32.5%,这一决策显示出其对市场趋势的敏锐把握。

更为引人注目的是,李晓星和张萍共同管理的银华心怡基金,竟然将贵州茅台和五粮液这两大白酒巨头双双剔除了前十大重仓股的行列,这一举动无疑为白酒市场投下了一颗重磅炸弹。

而肖楠掌舵的易方达消费精选基金,更是果断地“清仓”了泸州老窖,这一决策显示了其对市场风险的谨慎态度。

这一系列基金经理的减持举动,无疑为白酒市场注入了新的不确定性。投资者们需要密切关注市场动态,以应对可能出现的风险和挑战。

在这个充满活力的投资市场里,基金经理们敏锐地捕捉到了银行与公共事业等高股息板块的强劲潜力,果断采取了大幅加仓的策略。他们的行动不仅是对这两大板块未来发展的坚定看好,更是对投资者信心的有力提振。

细数今年以来的表现,银行与公共事业两大板块可谓是星光熠熠,在各板块中脱颖而出。截至7月19日,银行板块以惊人的18.26%涨幅傲视群雄,而公共事业板块也不甘示弱,紧随其后以15.52%的涨幅紧随其后。在31个申万一级行业中,这两大板块更是稳稳占据了前两位的宝座。

在这背后,是基金经理们对市场的深入洞察和精准把握,他们用自己的专业判断为投资者指明了方向。随着市场的不断发展和变化,我们期待这两大板块能够继续展现其强大的投资魅力,为投资者带来更多的惊喜和回报。

在当下这个充满变数的时代,今年以来,那些具备高分红、低波特性的板块犹如明灯,在市场的海洋中指引着资金的方向。正如丘栋荣所言,在转型的浪潮、债务的考验、地缘的复杂交织下,经济和市场的稳定性似乎受到了前所未有的挑战。在这样的背景下,权益资产的表现愈发显得参差不齐,分化严重。

然而,正是在这样的风浪中,几年前或许曾被忽视的红利资产,如今却如同璀璨的“明珠”般熠熠生辉。它们像那大船,在汹涌的波涛中稳如磐石,而那些曾经看似风光无限的扁舟,却在风浪中飘摇不定,显得力不从心。

让我们以更加审慎和敏锐的眼光,去探寻这些在市场风雨中屹立不倒的“明珠”,它们或许正是我们穿越市场迷雾,实现财富增长的坚实依靠。

在当下的市场环境中,对于银行板块的贝塔配置,不仅仅是一种策略性的选择,更是对于稳健与成长并重的深思熟虑。”防守与进攻并重,但防守之心更为坚定”,这是资深市场分析师丘栋荣的独到见解。他强调,那些出类拔萃的银行,凭借其高效的运营模式,早已在成长性与质量上双双崭露头角。

它们以卓越的区位选择、独特的业务类型、子公司展业的广泛布局,从多个维度展现出了超越同行的成长潜力。而更为难得的是,在专业服务、精准把握业务时机、细致入微的定价策略以及严谨的风险管理等方面,这些银行更是展现出了超凡的细节处理能力,铸就了坚如磐石的资产质量。

展望未来,这些银行凭借扎实的业务基础和强大的经营韧性,无疑将继续保持其卓越的经营业绩,为投资者带来丰厚的回报。在丘栋荣的眼中,这些银行不仅是市场的佼佼者,更是值得长期持有的优质资产。