10月22日,中证协发布今年1-9月证券公司信用保护工具专项统计数据,18家证券公司类核心交易商中,有9家证券公司创设信用保护工具合计84.47亿元,同比下降15.85%。对比近五年数据,可以发现证券公司创设信用保护工具的快速增长势头正在放缓。

中证协表示,上述数据的统计对象为目前已获备案的18家证券公司类核心交易商,统计数据口径包含信用保护合约和信用保护凭证,数据来自沪深交易所。交易所市场信用保护工具发展始于2018年,当年推出信用保护合约,2019年推出信用保护凭证。

中证协数据显示,2020年、2021年由于此类产品刚刚诞生,证券公司创设信用保护工具规模分别为27.01亿元和37.08亿元;2022年则同比大增217.42%至117.7亿元;2023年也保持了168.45%的同比增长,至315.97亿元。

但今年以来,证券公司创设信用保护工具规模明显减少,1-9月共创设84.47亿元,几乎相当于去年全年的四分之一,同比也减少了15.85%。

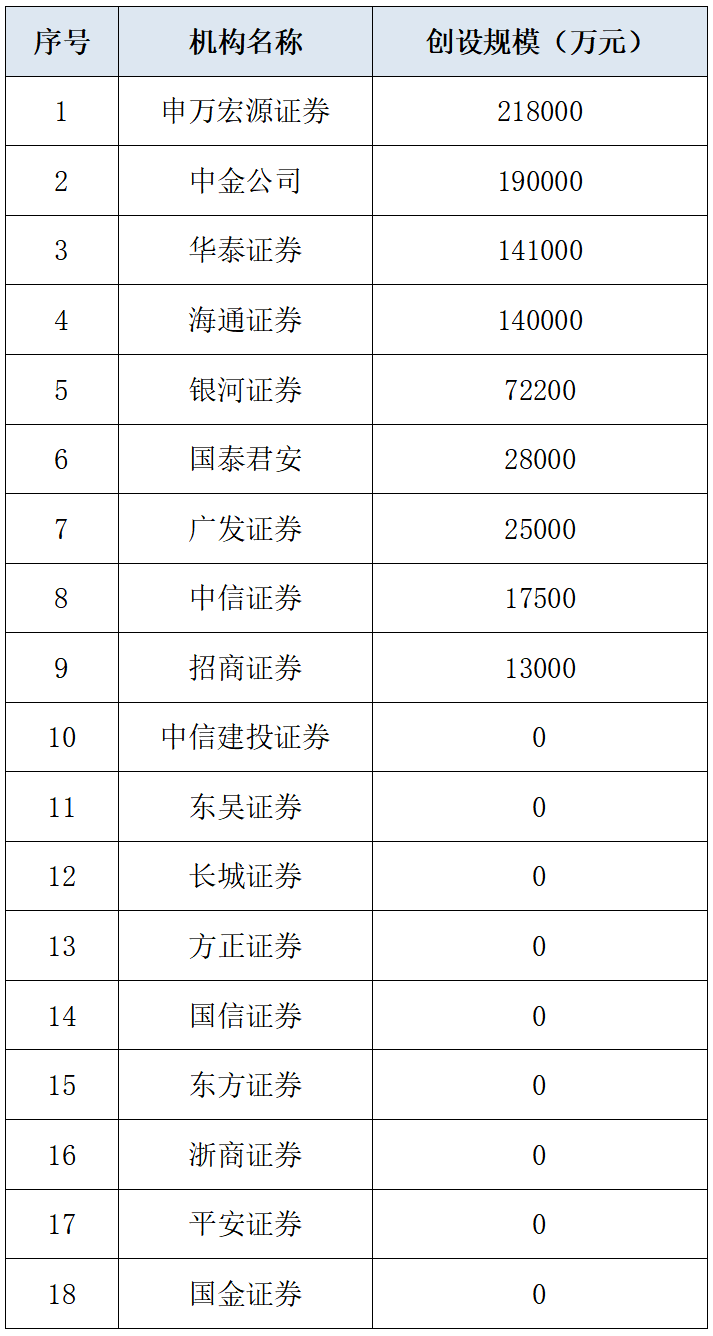

具体来看,申万宏源证券和中金公司创设规模较大,分别为21.8亿元和19亿元,两家加起来市占率高达48.3%;其次是华泰证券和海通证券,分别为14.1亿元和14亿元,另有银河证券发行了7.22亿元。

一直以来,监管部门都在努力推动证券公司积极参与交易所市场信用保护工具创设,支持企业债务融资、提振市场信心,为此不仅每季度公布证券公司创设信用保护工具专项统计数据,更在评价考核上将该业务作为重要加分项。

6月12日,中证协新修改的《证券公司债券业务执业质量评价办法》就规定,“一带一路”债、乡村振兴债、产业债、创设信用保护工具规模将从大到小前20名分为4档,分别加2.5—0.5分,排名在21名及以后的加0.25分,创设规模为0的不加分。

值得注意的是,除了符合监管导向,创设信用保护工具还有助于券商发展FICC业务。兴业证券非银行业首席分析师徐一洲表示,目前债券市场信用风险呈点状释放,信用衍生工具是帮助企业应对化解信用风险的有效工具,也是券商向客需型转型的重要方向。

不过,根据中证鹏元资信评估研究发展部高级研究员高慧珂的统计,从挂钩民营企业主体评级看,CRMW和信用保护凭证对AA+级以下较低资质民企覆盖度甚微,而这些企业发债难度更高,更需要多元化增信措施支持。

“信用风险缓释类市场的扩容发展,是民企获得更多相关支持的基础。”她建议,为进一步发挥信用风险缓释类市场支持民营企业发债的效能,监管政策应持续引导信用风险缓释类产品支持民营企业发债融资,尤其对新质生产力领域的民营企业可适当下沉挂钩主体资质。民营企业也要主动参与,提升获得相关产品支持的可能性。